合成生物学作为21世纪最具革命性的新兴学科之一,正以前所未有的速度引领着生物科技产业的变革。近年来,随着基因编辑、合成基因组合成、生物信息学等关键技术的不断突破,合成生物学已经从实验室走向产业化,展现出巨大的经济潜力和社会价值。

本文节选自摩熵咨询最新发布的《合成生物产业发展前景及中国产业链上中下游企业分析》研究报告,将重点聚焦于中国合成生物产业链的中下游企业,通过对其技术进展、市场布局及未来发展方向的深入探讨,以期为企业战略决策提供有力支持。

一、中国合成生物产业链中游企业分析

1. 平台型企业技术逐步突破,与下游产品型企业结合度高

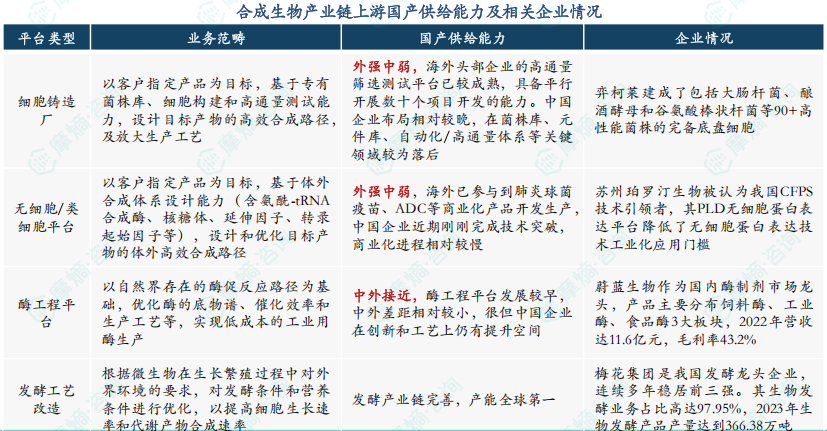

中游平台型企业技术快速追赶,具备向下游产品延伸的能力。在酶工程平台和发酵工艺方面,技术成熟度高。细胞铸造厂、无细胞/类细胞平台正处于快速追赶阶段。产品型企业研发过程中逐步建立研发平台,平台型企业发展后期逐步向下游延伸,两类企业双向布局,难以完全划分开。

(1)细胞铸造厂:布局相对较晚,仅少部分企业已经构建了一定数量的细胞菌种库,自动化/高通量能力较弱,导致效率较低。我国弈柯莱、金斯瑞等企业建立了多种底盘细胞库。

(2)无细胞/类细胞平台:目前在无细胞蛋白表达技术(CFPS)实现突破,用于多肽、重组蛋白、基因工程抗体、重组疫苗以及大分子蛋白药物的研究和开发。苏州珀罗汀、赛索飞、康码科技等已实现利用CFPS技术提供目标蛋白产品的制备。

合成生物产业链上游国产供给能力及相关企业情况

图片来源:摩熵咨询《合成生物产业发展前景及中国产业链上中下游企业分析》

(3)酶工程平台:传统酶制剂同质化严重、技术含量低、市场竞争激烈、产能过剩;新型酶制剂核心技术壁垒逐步被打破,国内企业开发了很多新酶制剂产品并被应用到多个领域。我国蓝晶微生物、酶赛生物、百斯杰生物等企业成功构建酶定向进化平台,进一步推进酶工程在制药、精细化工、材料等领域应用。

(4)发酵工艺:我国发酵产业链完善,产能全球第一。中国年均发酵品总产量超过3000万吨,约占全球70%发酵产能,在氨基酸、有机酸、酶制剂、淀粉糖、酵母等工业领域形成了相当规模的发酵工业体系。我国梅花生物、华熙生物、华恒生物、川宁生物等产品型企业在发酵工艺领域拥有显著的优势。

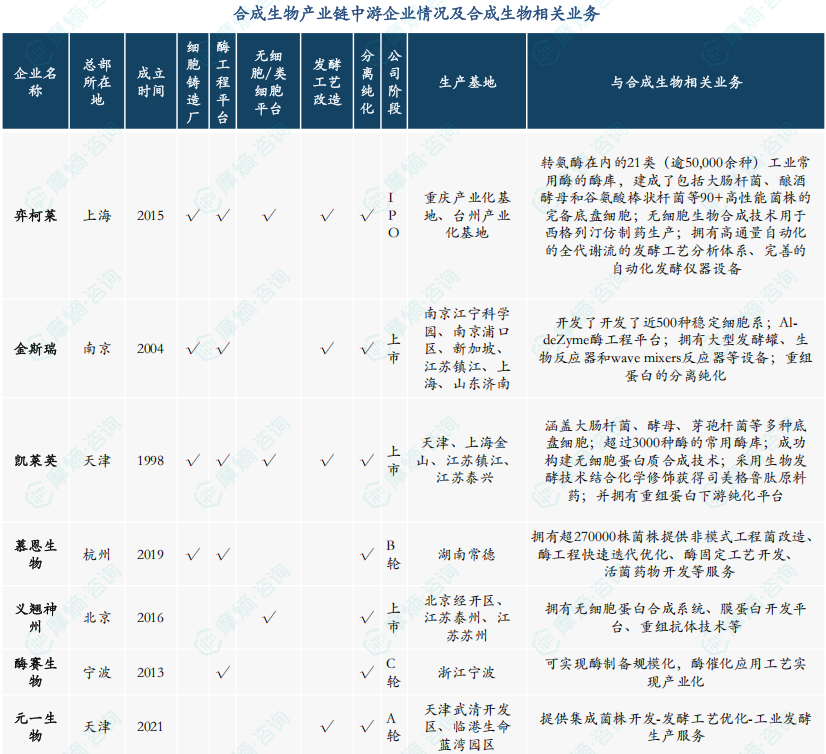

2. 平台型企业呈现CDMO模式,多个生产基地布局

中游企业通过建立一个生物体设计与软件开发的集成化平台,获得满足需求性状的微生物细胞工厂,并对酶工程、发酵工艺、分离纯化进行优化,实现从产品设计到微生物开发、最终规模化生产的进程,呈现CDMO模式。

中游企业一般有多个生产基地,且根据生产的产品种类不同对生产基地要求不同。例如,弈柯莱原料药/中间体生产基地以化工用地为主,酶赛生物、义翘神州等以酶产品、重组蛋白等产品企业生产基地为一般工业用地。此外,还有凯莱英、金斯瑞、慕恩生物、元一生物等其他中游代表企业。

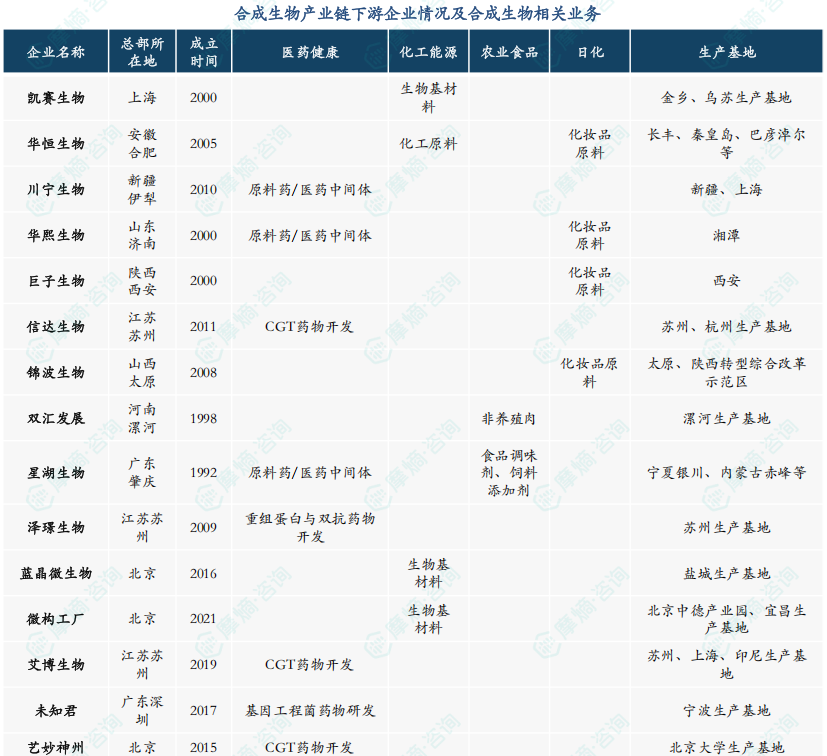

二、中国合成生物产业链下游企业分析

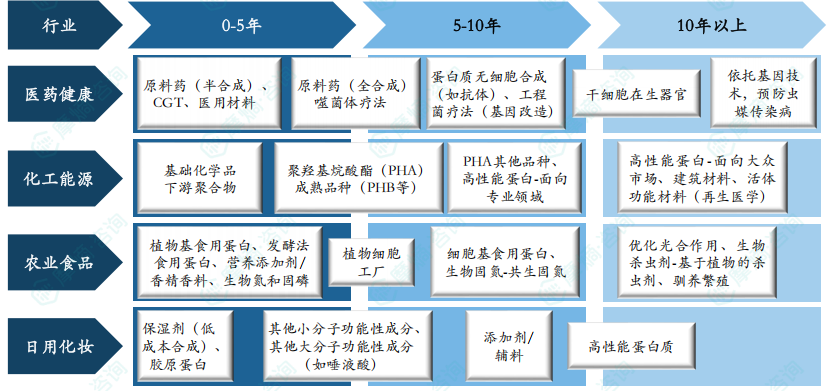

1. 产业链下游企业现状:下游产品应用场景丰富,多款产品有待挖掘

合成生物产品应用广泛,涵盖医药健康、化工能源、食品农业、日用化妆等多个领域。我国产业链下游企业占比超整个产业链的88%,涌现出凯赛生物、华恒生物、川宁生物、华熙生物等众多企业。当前,在CGT、原料药中间体、基因诊断等医药健康领域的应用最为广泛。

(1)医药健康领域

医药健康领域经济影响最大,基因诊断比较成熟。据统计,医药健康领域每年直接产生的潜在经济影响约0.5-1.3万亿美元,约占合成生物学总影响的35%。目前,基因诊断已比较成熟,CGT、RNA疫苗/药物、原料药/中间体半合成将逐渐实现突破。天坛生物、人福医药、天坛生物等老牌企业在向合成生物布局,同时也涌现了传奇生物、信达生物、泽璟生物、艾美疫苗等新型企业,其中CGT企业传奇生物市值达700亿元。

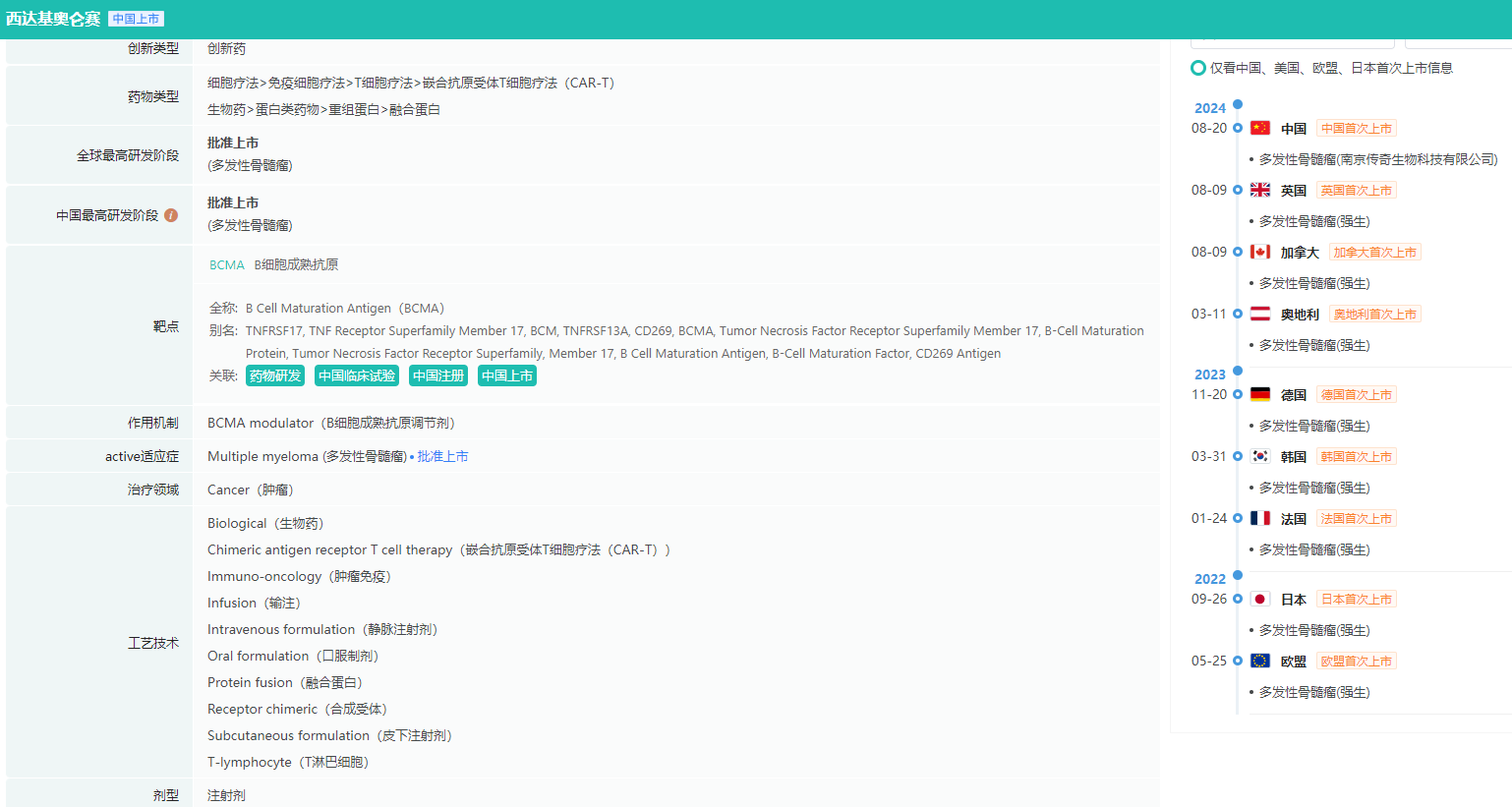

据摩熵医药数据库统计,截止2024年10月我国已有43款CGT药物获批上市,包括传奇生物的西达基奥仑赛、上海三堆的重组人5型腺病毒、深圳赛百诺的重组人p53病毒等。但实体类肿瘤CARI疗法”类器官移植有待突破。

西达基奥仑赛重要上市事件查询

图片来源:摩熵医药全球药物研发数据库

(2)能源化工领域

能源化工领域最热,部分生物材料已实现规模化生产。在“双碳”目标下,能源化工行业节能减排、低碳转型成为趋势,合成生物在大宗化学品应用降低成本达20-40%、利用天然微生物代谢途径合成的聚合材料、利用生物发电和生物燃料减低CO2排放等特点,使得能源化工成为合成生物应用最热的领域。

目前,我国集聚了华恒生物、凯赛生物等少数代表性企业,部分生物基材料已实现规模化生产。其中,凯赛生物长链二元酸全球供给>80%,华恒生物丙氨酸全球供给>50%。但多数产品仍处于初期研发阶段,产品商业化应用待挖掘,如已发现的PHA单体种类超150种,但进入商业化阶段的仅4种。

(3)农业食品领域

农业食品领域未来增长快,多领域有待突破。据统计全球2028年农业食品规模将达到127亿美元,年复合增长率为50.2%。我国食品添加剂和配料行业产业规模不断扩大,2016年至2022年,食品添加剂产量从1056万吨增长到1530万吨,年均增长6.4%;销售额从1035亿元人民币增长到1441亿元人民币,年均增长5.7%。

目前,食品添加、生物育种标记、固氮肥料、微生物农药等领域已取得一定成功,但在植物替代蛋白、基因动物、生物固氨有待技术突破。出现了绿氮生物、嘉必优等一批代表性企业在引领技术创新应用。氨生物国绕国家农业生产的重大需求,推动合成生物固氨技术的产业化,已经搭建了一套基于高通蚤筛选、机器学习和计算建模等前沿技术为一体的研发平台体系。

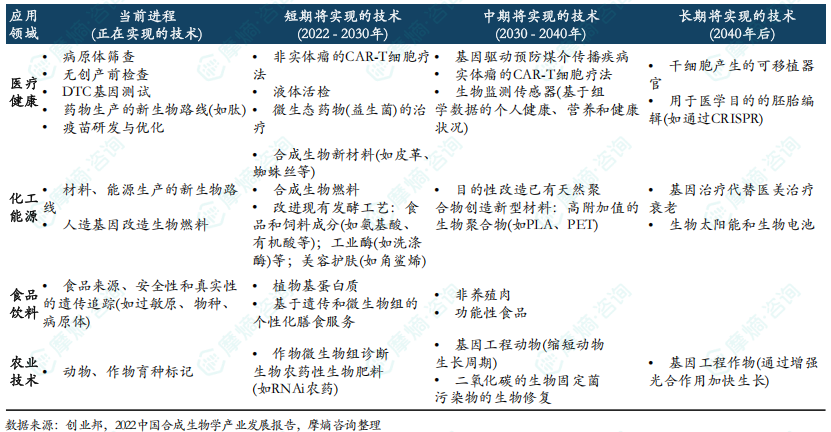

合成生物学相关技术发展趋势

(4)日用化妆品领域

日用化妆品未来增长潜力大,以胶原、多肽等产品发展较快。据统计,我国重组胶原蛋白市场规模预计2027E达1083亿元,2023-2027E年复合增长率(CAGR)为41.4%;我国多肽化妆品原料市场规模预计2027年达26.7亿元,CAGR(23-27E)为9.0%。

近年来,我国涌现了华熙生物、巨子生物等化妆品原材料龙头企业,并在行业获得较大的渗透率。其中,华熙生物、福瑞达等透明质酸可实现全球>80%供给,巨子生物、锦波生物等重组蛋白全球供给> 95%。此外,以合成生物初创企业的重组蛋白企业不断增多,包括锦波生物、巨子生物、湃肽生物等代表性企业,技术优势各有侧重,共同推进产业化进程。

合成生物学各细分领域产品发展应用趋势

2. 产业链下游企业现状:多布局医疗健康领域,生产基地向西部等能源成本低区域布局

下游产品应用型企业主要布局在CGT开发、原料药中间体、基因诊断等医药健康,及生物基材料、日化原材料等领域。由于沿海地区环保要求,除CGT、体外诊断、mRNA疫苗等医药健康领域生产基地可分布上海等沿海地区,其余企业生产基地逐步向中西部迁移,华恒生物、川宁生物等生产低单价、高需求量产品的企业生产基地,向新疆等能源资源丰富、自然资源适宜的地方布局,以降低生产成本。

结语:

中国合成生物产业链中下游企业在技术创新、产品应用及产业布局等方面展现出强劲的发展势头。中游企业通过技术突破和CDMO模式,为下游产品型企业的多样化需求提供了支撑。下游企业则在医药健康、能源化工、农业食品等领域实现了广泛的应用,并逐步优化生产基地布局以提升竞争力。未来,随着技术的不断进步和市场需求的扩大,中国合成生物产业链有望在全球范围内占据更加重要的地位。

拓展阅读:

1. 2025年合成生物行业概览:定义、基本原理及制造工艺流程

2. 2024年合成生物产业发展市场前景分析:市场规模、资本涌入及顶层设计(上篇)

3. 2024年合成生物产业市场前景分析:技术突破为产业变革带来新契机(下篇)

4. 2024年中国合成生物产业企业情况:产业链图谱、上游企业分析

以上内容均来自摩熵咨询{合成生物产业发展前景及中国产业链上中下游企业分析},如需查看或下载完整版报告,可点击!

想要解锁更多药物研发信息吗?查询摩熵医药(原药融云)数据库(vip.pharnexcloud.com/?zmt-mhwz)掌握药物基本信息、市场竞争格局、销售情况与各维度分析、药企研发进展、临床试验情况、申报审批情况、各国上市情况、最新市场动态、市场规模与前景等,以及帮助企业抉择可否投入时提供数据参考!注册立享15天免费试用!

川公网安备51019002008863号

川公网安备51019002008863号 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论