随着应用场景的增多、成本降低及技术的进步,合成生物行业市场将快速扩容,具有广阔的市场前景。2022年,全球合成生物产业市场规模为139.8亿美元,2017-2023年复合增长率为27.1%,预计2028年将达到500亿美元,2023-2027年年复合增长率为23.4%。其中,医疗健康将成为最大的细分市场,占比达26.6%,预计2028年市场规模将达到133亿美元。在政策和技术的双重驱动下,中国合成生物学从基础研究到产业发展进入了快车道。据统计,2022年中国合成生物市场规模约为103亿元,2018-2022年年复合增长率为43.3%,远超全球增速,合成生物学在中国展现出强劲发展势头和商业价值。

本报告以广义的合成生物学概念为主,将合成生物学相关企业按照产业链所处位置分为技术使能型、平台型、应用型三类,由于合成生物学产业发展尚处在早期阶段,随着行业的发展和技术的进步,研究的范围也将变化。本报告旨在从投融资视角展示中国合成生物学资本流向及趋势,揭示行业发展热点,挖掘潜在市场机会,为相关从业人员、投融资机构、政策监管等提供参考。

中国合成生物学创投市场分析报告逻辑

一、中国合成生物学产业概览

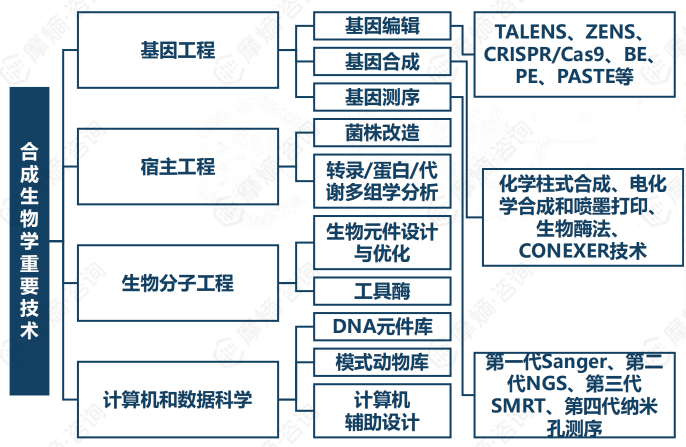

1. 合成生物学:工程化设计,多学科融合,改造人造生命体系

合成生物学(Synthetic Biology)是生命科学、信息技术和工程技术等汇聚而产生的一门新兴交叉学科,旨在通过基因功能元件和模块的挖掘,对底盘细胞代谢调控网络进行遗传学设计、改造,使其满足人类需求。合成生物学被认为是继“DNA双螺旋结构的发现”和“人类基因组计划”之后,以工程化的手段设计合成基因组为标志的“第三次生物技术革命”。

原理:设计-构建-测试-学习(DBTL)是合成生物学的核心研发模式,通过长期、反复的人工实验试错,有效地筛选和优化所需的生物合成装置和系统功能。

2. 合成生物产业链上中下游协同,应用领域不断拓宽

合成生物学产业生态从上游的基础技术开发到中游的技术平台搭建,再到下游的应用开发和产品落地,形成了完整的产业链条。在政策支持和技术进步的推动下,市场规模持续增长,应用领域不断拓宽。

二、中国合成生物学投融资市场分析

1. 中国合成生物学投融资市场受资本持续看好

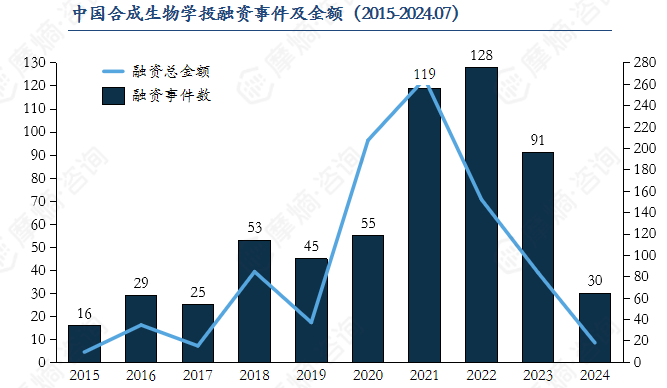

在中国持续加大对合成生物学的顶层布局、技术投入和政策支持的推动下,中国合成生物投融资热度持续提升,许多项目获得了高额融资,推动了行业的快速发展。据摩熵医药数据库统计,2015年-2024年7月,中国合成生物共发生投融资事件591起,投融资总金额超909亿元,其中,2021年融资总金额达最高约为265亿元;2022年,投融资数量达最高为128起。

中国合成生物学投融资经历了2021、2022年激增后,2023年呈下降趋势,逐渐回归商业理性。2022年中国合成生物学领域投融资事件共128起,总金额152亿元,相比2021年的119起融资共265亿元,2022年的投融资呈现精准化。

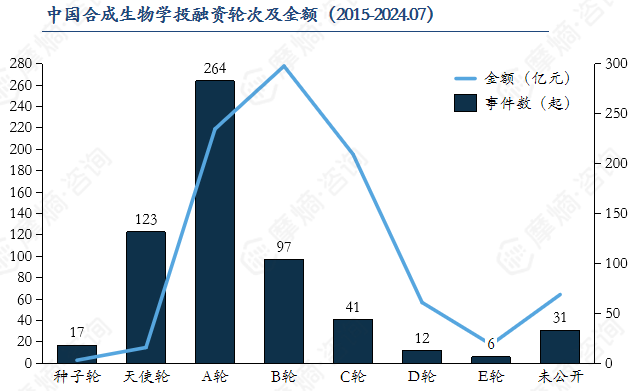

投融资多处于早期阶段,主要集中在天使轮和A轮,其中A轮及以前融资事件数量占总事件数量的68%。据统计,投融资轮次主要集中于天使、A轮,融资事件数量分别为123、264起,融资金额分别为15亿元、234亿元。

注:不包括IPO、非IPO上市、二次上市、收并购、 上市公司定增等,投资金额只统计已披露的教据,教百万元、近百万元、超百万元按照100万元統计;教千万元、近千万元、超千万元按照1000万元統计;数亿元、近亿元、超亿元按照10000万元统计。

2. 中国合成生物学近十年投融资大事件多集中在医药健康领域

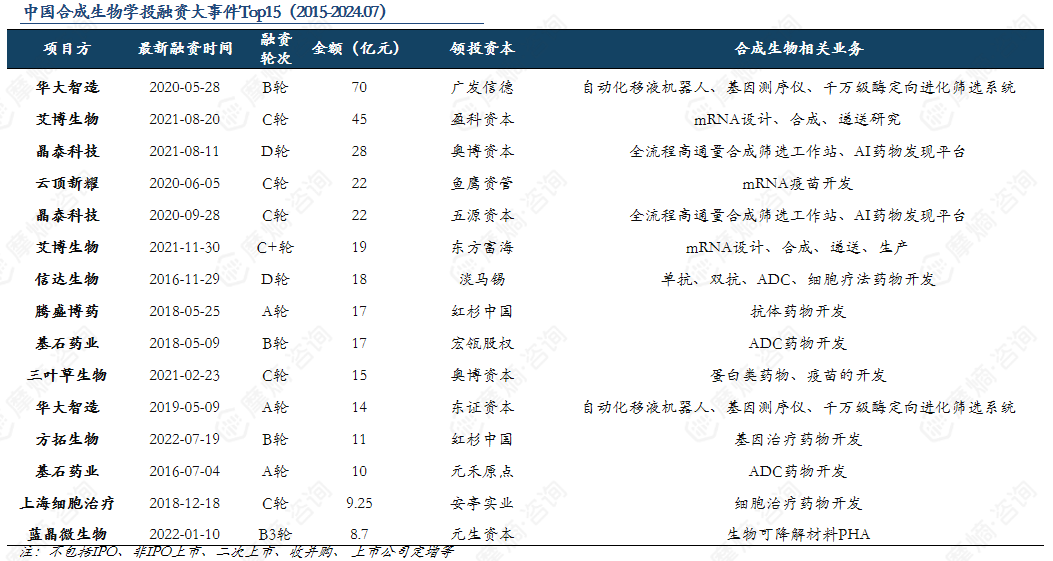

中国合成生物学领域近十年的融资大事件显示,医疗健康、自动化实验设备、基因工程是投资的热门赛道。其中医疗健康领域尤为突出,成为投资的首选方向。

从近十年中国合成生物学领域投融资TOP15大事件来看,自动化实验设备、mRNA疫苗开发、细胞与基因治疗药物开发为投资热门赛道。

医疗健康领域大额融资事件最多,艾博生物获得以盈科资本领投的45亿元C轮融资,云顶新耀获得以鱼鹰资管领投的22亿元C轮融资。

3. 中国合成生物学投融资在医药健康、化工能源等下游应用市场表现突出

从中国合成生物学投融资下游应用市场来看,近年来医药健康、化工能源、农业食品和日用化妆等应用层企业展现出强劲的增长势头。

从细分赛道来看,医药健康领域艾博生物和深信生物分别完成了超19亿元和1.2亿美元的融资;化工能源领域蓝晶微生物和微构工厂则获得了4亿元和3.59亿元的投资;农业食品领域态创生物和慕恩生物也吸引了资本关注,获得了超亿美元和3亿元的投资;日用化妆领域,森瑞斯生物和柏垠生物则完成了近亿元的A轮融资。

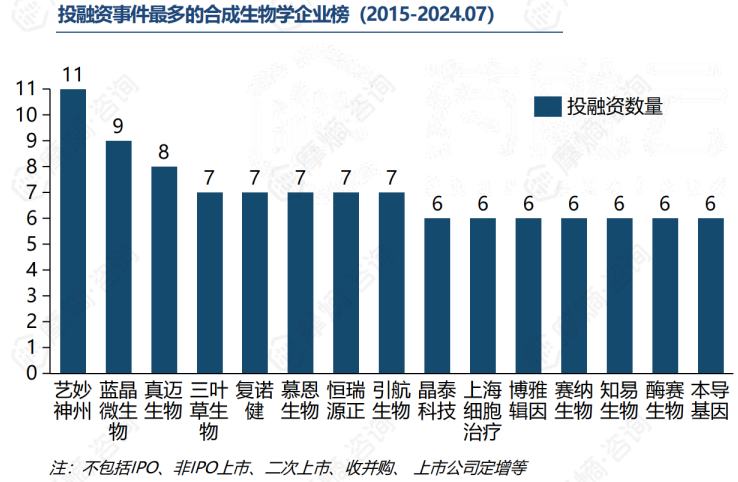

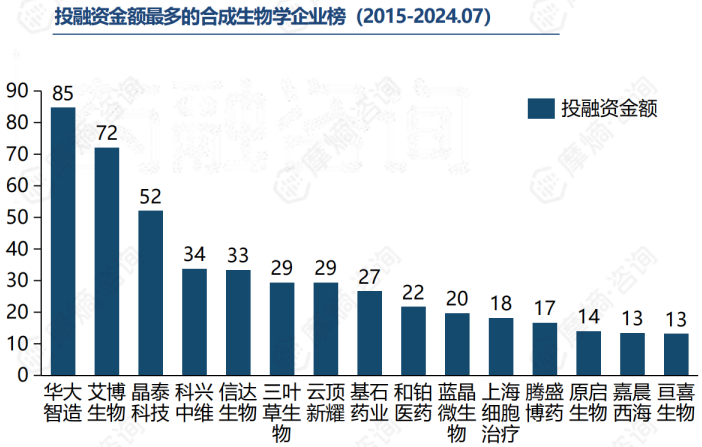

4. 中国合成生物学企业投融资活跃,艺妙神州次数最多,华大智造融资额冠绝群雄

多数企业获得频繁融资,超15家企业获得5次以上融资。其中,艺妙神州、蓝晶微生物、真迈生物融资次数近十次。

部分企业总融资金额超10亿元。其中,华大智造在过去十年中完成了两起大规模融资,总金额达到85亿人民币,是近十年来融资金额最大的企业。此外,艾博生物和晶泰科技的融资金额也超过了50亿元人民币,显示出资本市场对这些领域的高度关注和投资热情。

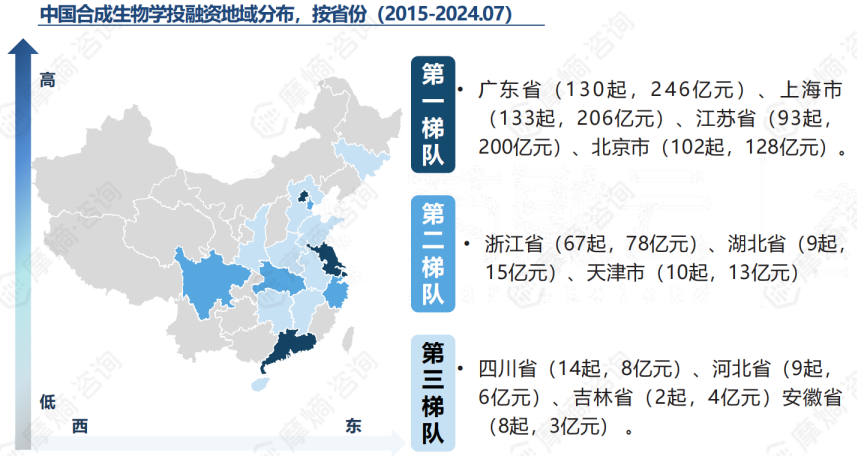

5. 中国合成生物学投融资热度最高的区域为沿海地区,广东、上海、江苏领跑全国

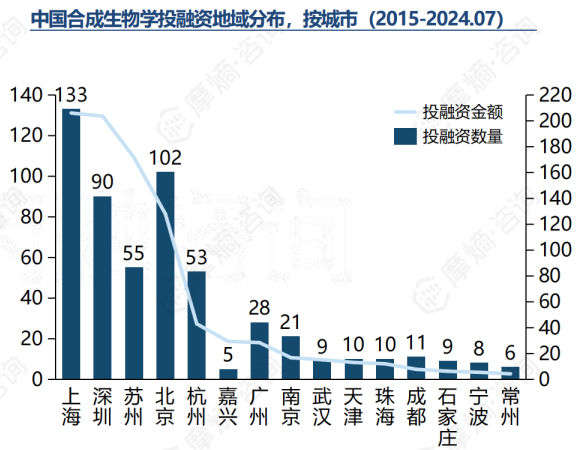

在全国合成生物学领域的投融资活动中,中国合成生物融资热度最高的区域为沿海地区,主要集中在广东、上海、江苏、北京等省市直辖区,及上海、北京、深圳等核心城市。

广东、上海、江苏和北京是投融资活动最为活跃的省市直辖区,这些地区的投融资事件数量占全国总数的77.5%,总金额占比达85.8%。

上海、深圳、苏州和北京等城市投融资活跃,这些地区的投融资事件数量占全国总数的64.3%,投融资总金额占比达77.9%。

6. 红杉中国、高瓴资本、鼎晖资本等机构密切关注合成生物学领域

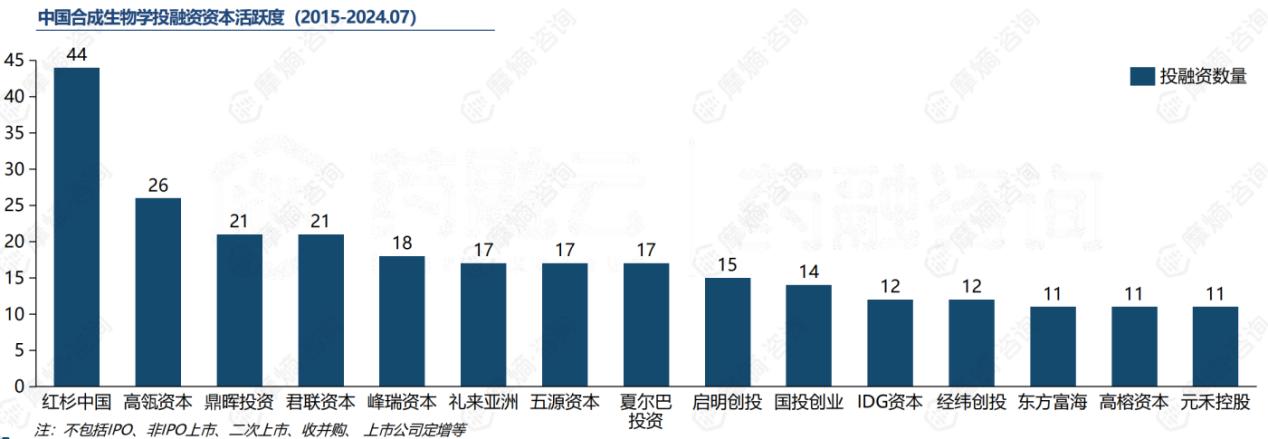

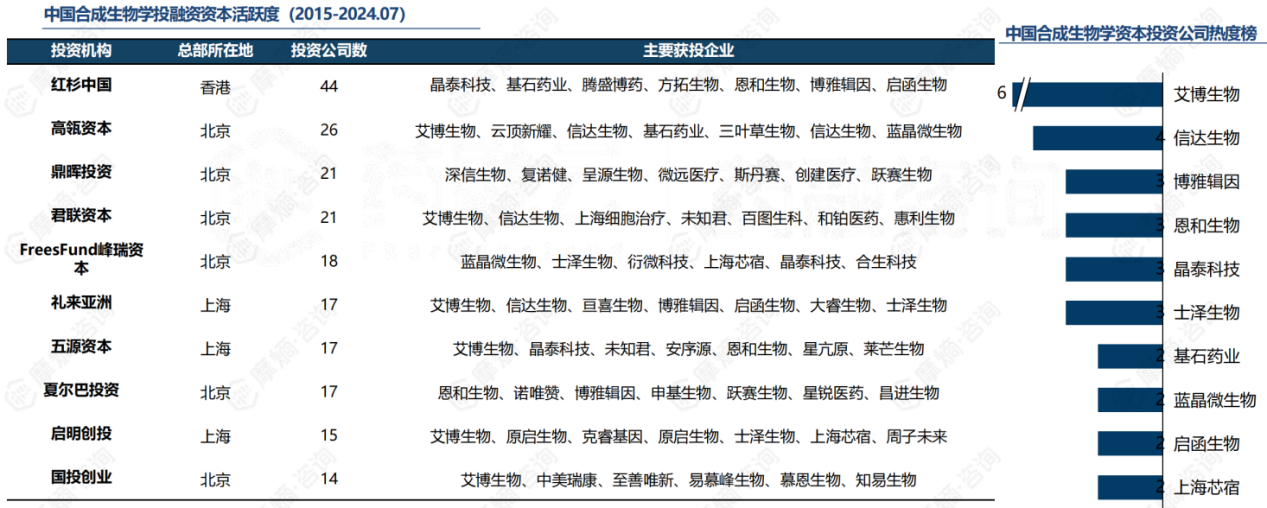

近十年来,合成生物学在一级市场逐渐变得炙手可热,吸引了红杉资本、高瓴资本、鼎晖资本、君联资本等众多知名投资机构的关注和资金投入,展现出强劲的发展势头和广阔的市场前景,已掀起一轮投资热潮。

知名投资机构频频出手,红杉中国、高瓴资本、鼎晖投资、君联资本等投资机构参与了20个以上投融资事件。其中红杉中国、高瓴资本、鼎晖投资、君联资本位列活跃机构榜三甲。

7. 中国合成生物学资本布局活跃,头部机构广泛投资,红杉、高瓴看好医药健康领域

中国合成生物学领域的资本布局呈现出高度活跃的特点,多家知名投资机构积极参与其中,推动了行业的快速发展和技术进步。

三、中国合成生物学上市及创业分析

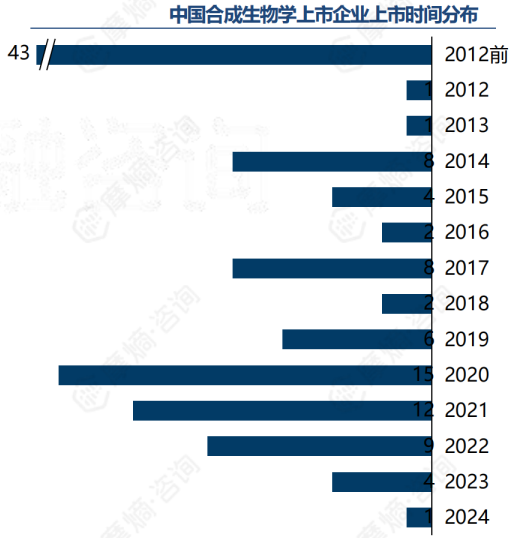

1. 以合成生物起家的上市企业多于近五年上市,老牌企业通过并购布局合成生物

以合成生物起家并上市的企业多于近5年上市。据统计,自2020年以来,合成生物上市企业为41家,主要有凯赛生物、华恒生物和川宁生物等公司,涉及CGT、mRNA疫苗、原料药/中间体、生物基材料及胶原蛋白等领域。

多数企业为老牌企业,拥有较长的创立历史,并通过并购等方式积极布局合成生物业务板块。

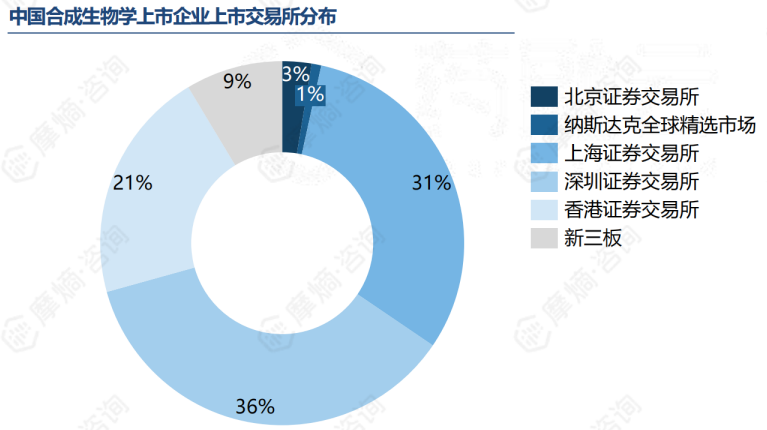

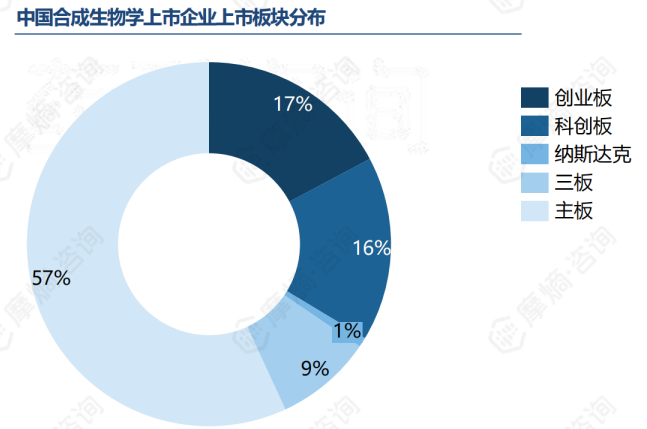

2. 中国合成生物学上市企业主要在主板上市,深圳、上海证券交易所为主要上市地点

中国合成生物学共116家上市企业,其中凯莱英(深交和港股)、君实生物(上交和港股)、复星医药(上交和港股)等为双上市。

注:双上市企业只统计首次上市交易所及上市板块

股票市场分布来看,主板66家、创业板20家、科创板19家、三板10家、纳斯达克1家。上市交易所分布来看,主要分布在深圳证券交易所(42家)、上海证券交易所(36家)、香港证券交易所(24家)。

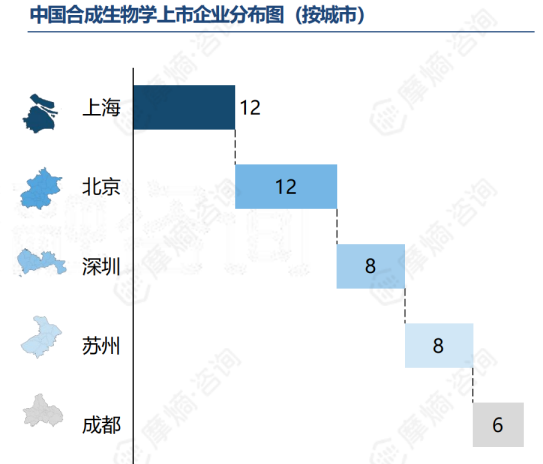

3. 中国合成生物学上市企业以沿海布局为主

中国合成生物上市企业多聚集在沿海区域,主要集中在江苏、上海、广东、北京等省市直辖区,及上海、北京、深圳、苏州、成都等核心城市。

第一梯队区域上市企业数量占比超48%,有凯赛生物、金斯瑞、华大智造等。第二梯队区域上市企业数量占比超28%,有华熙生物、嘉必优、凯莱英等。第三梯队区域上市企业数量占比超12%,有双汇发展、华恒生物、梅花生物等。

上海、北京、深圳、苏州、成都合成生物学领域上市公司数量最多,占比超39.7%。其中上海12家、北京12家、深圳、苏州各8家、成都6家。

4. 中国合成生物学市值靠前企业多数已实现规模化生产

中国合成生物学市值前十的企业多为老牌药企,在产品创新、商业化进程、团队建设、市场竞争及投融资等方面表现出活力。

多数公司已经实现了规模化生产,如传奇生物不仅掌握了合成生物学的核心技术,还建立了完整的技术链,其细胞与基因治疗药物Carvykti(西达基奥仑赛)2023年的销售额为5亿美元。

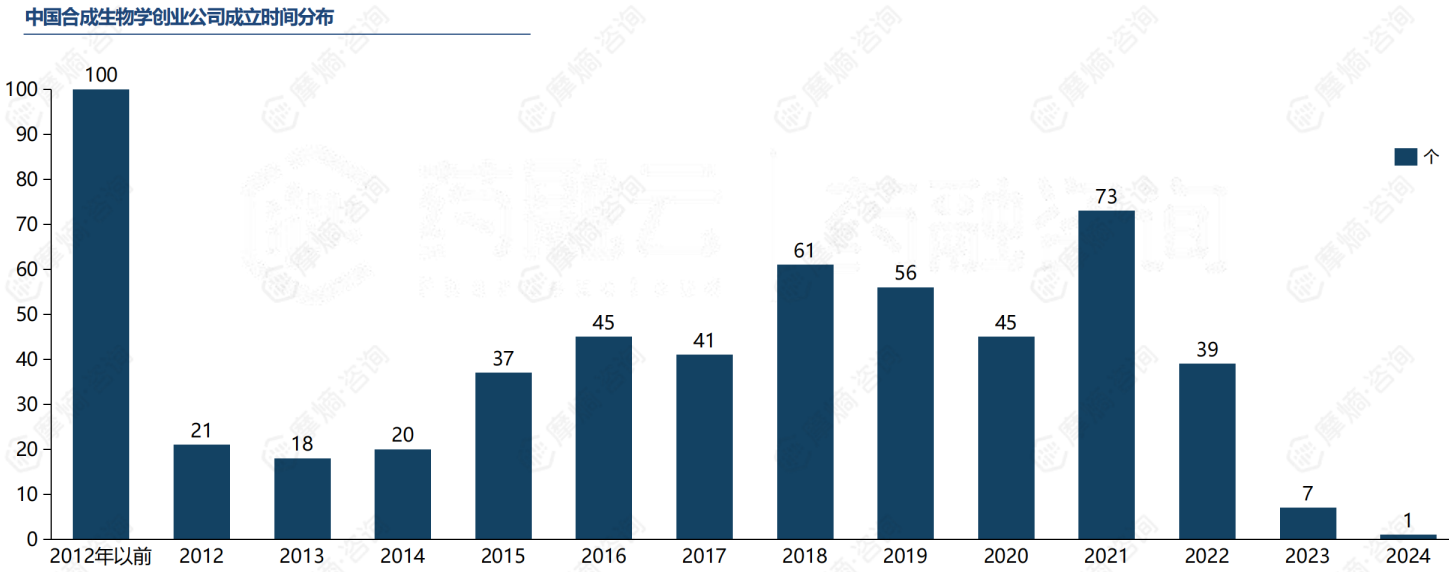

5. 除新兴的创业公司外,许多传统化工、能源、医药企业也进行了合成生物布局和转型

中国合成生物领域创业公司起步较早,快速发展,在2018年至2021年间,出现了创业高峰期,共有235家公司在这一时间段内创立,占41.7%,其中恩和生物、森瑞斯生物、微构工厂、上海芯宿等均在此期间创立。

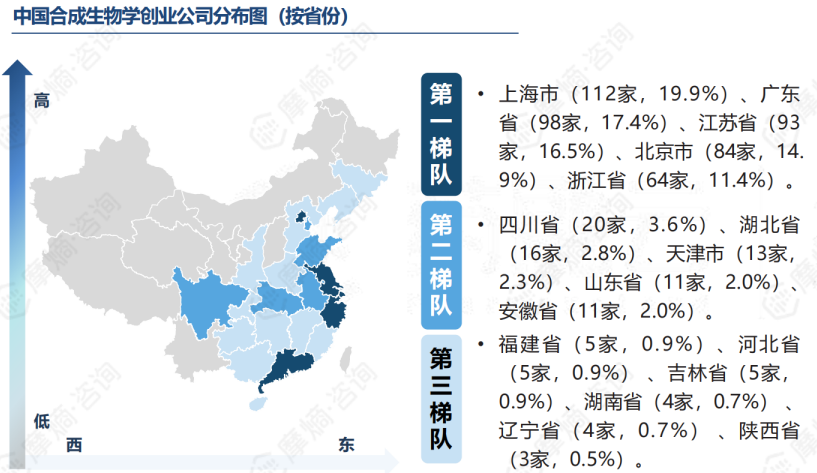

6. 中国合成生物学创业公司仍以沿海地区为主

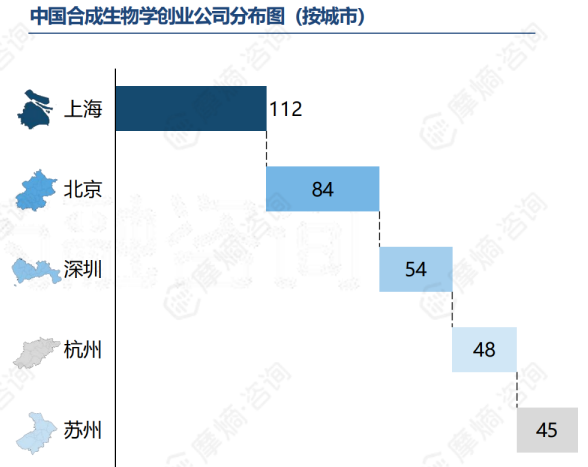

中国合成生物创业企业仍集聚在长三角、珠三角、京津冀等沿海区域。位于第一梯队的省市直辖区主要为上海、广东、江苏、北京、浙江等,TOP5的核心城市为上海、北京、深圳、杭州、苏州。

第一梯队各区域创业企业数量超50家,集聚了有艾博生物、蓝晶微生物等。第二梯队各区域创业企业数量超10家,集聚了瀚海新酶、合源生物、至善唯新等。第三梯队各区域创业企业数量超4家,集聚了博瑞迪、量维生物、纳科生物等。

上海、北京、深圳、杭州、苏州合成生物学领域初创公司数量最多,共343家,约占全国合成生物学领域初创企业的60.9%。其中上海112家、北京84家、深圳54家、杭州48家、苏州45家。

四、中国合成生物学标的企业分析

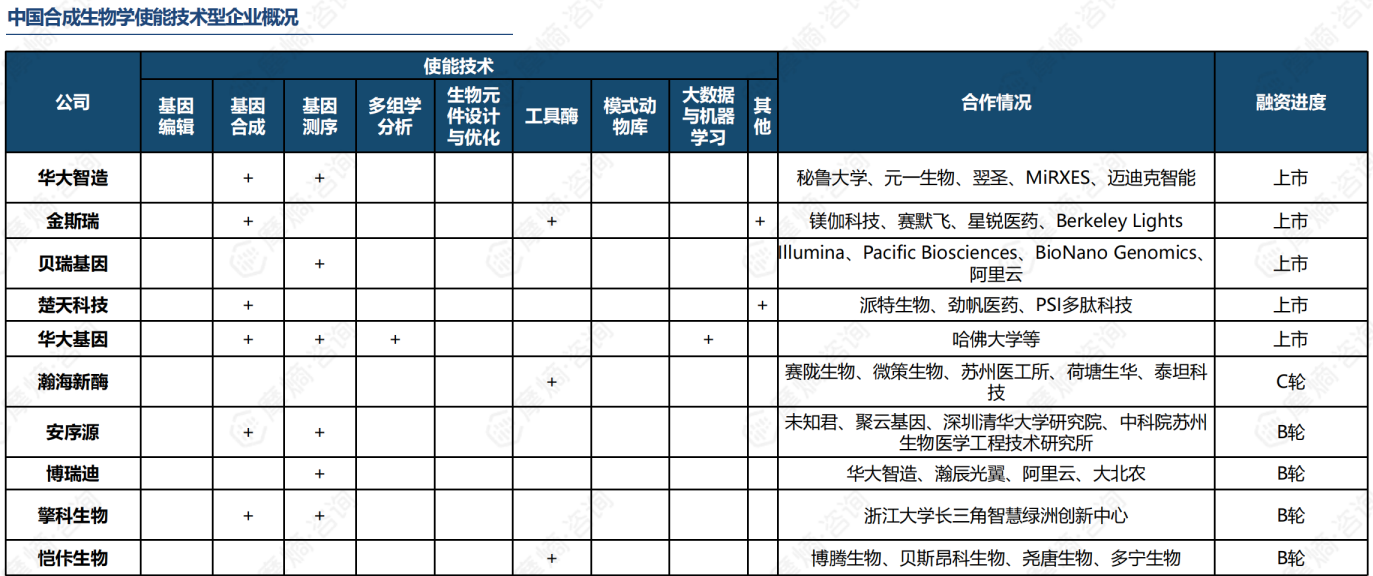

1. 中国合成生物学使能技术型企业处于高速成长期

合成生物使能技术型企业正处于高速成长期,依托于基因编辑、基因合成、基因测序及大数据与机器学习等前沿技术,为企业提供了强大的技术支持。

使能技术目前处于初期阶段,技术壁垒较高,企业多选择与高校、科研机构、企业之间多方合作的方式推进研发进程。

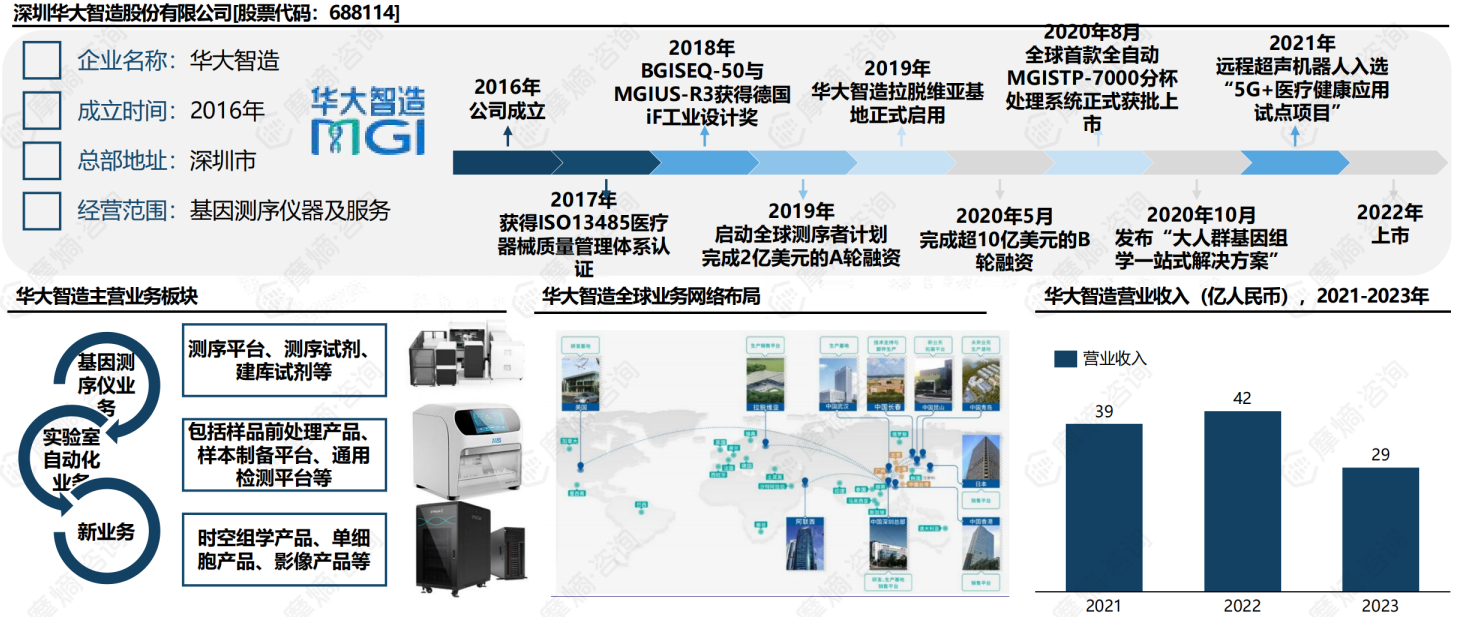

· 中国合成生物学使能技术型企业——华大智造

华大智造上市以来备受关注,业务聚焦基因测序仪业务、实验室自动化业务以及新业务三大板块,凭借其在基因测序领域的技术创新和市场布局,正逐步在全球范围内提升其影响力,并为精准医疗和精准健康等领域的发展做出重要贡献。

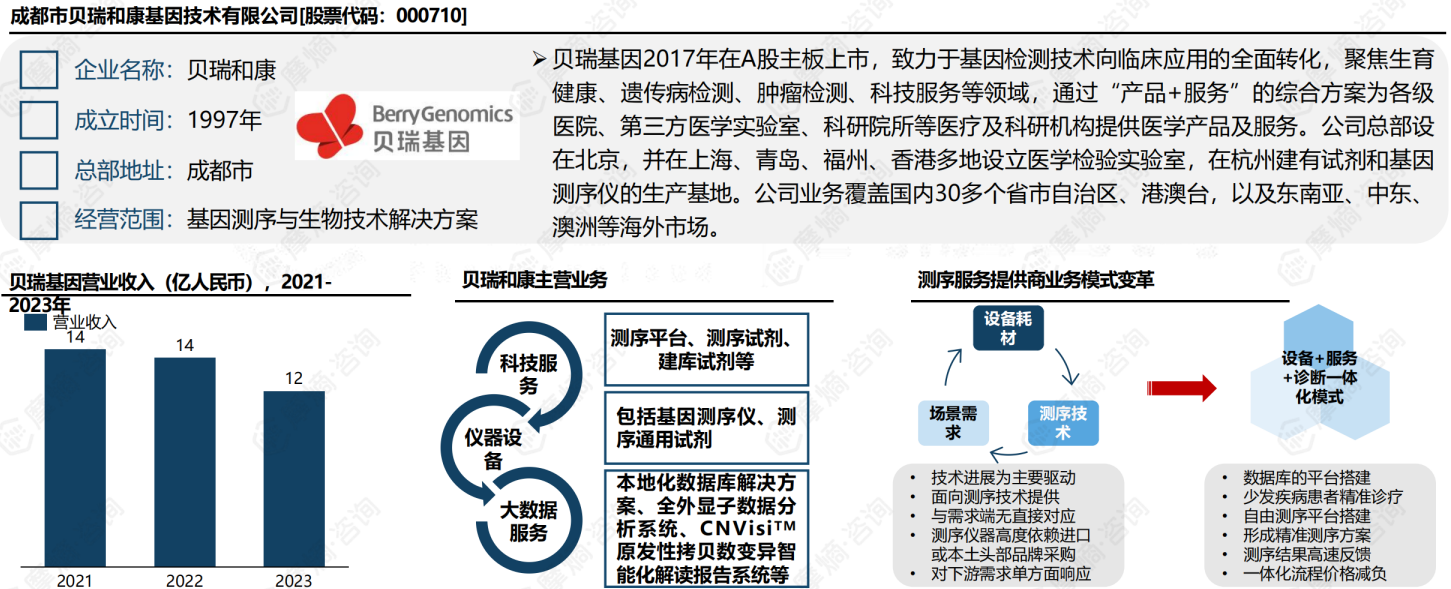

· 中国合成生物学使能技术型企业——贝瑞和康

贝瑞基因是国内基因测序领域的龙头企业,业务涵盖生育健康、遗传病检测和肿瘤检测等多个领域。其核心竞争力在于自主研发的技术优势,如PCR-free技术、极速信息分析法等,贝瑞基因通过“产品+服务”的模式,构建多层次的产品及服务体系,巩固了其在行业中的领先地位。

贝瑞基因2017年在A股主板上市,致力于基因检测技术向临床应用的全面转化,聚焦生育健康、遗传病检测、肿瘤检测、科技服务等领域,通过“产品+服务”的综合方案为各级医院、第三方医学实验室、科研院所等医疗及科研机构提供医学产品及服务。公司总部设在北京,并在上海、青岛、福州、香港多地设立医学检验实验室,在杭州建有试剂和基因测序仪的生产基地。公司业务覆盖国内30多个省市自治区、港澳台,以及东南亚、中东、澳洲等海外市场。

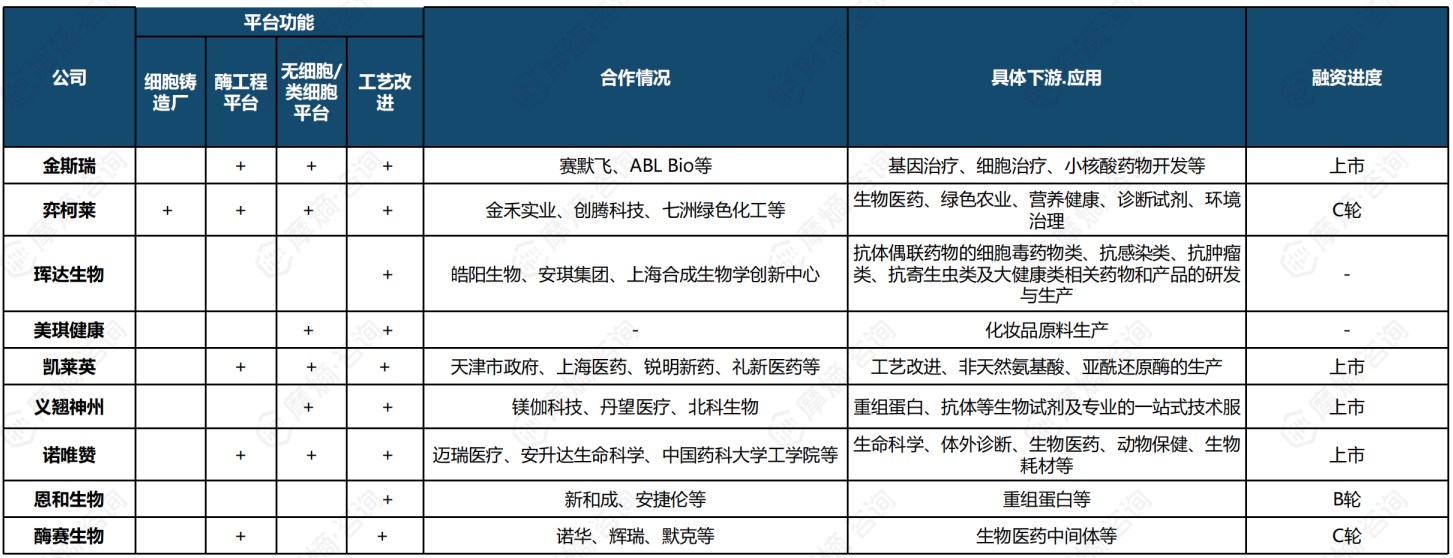

2. 中国合成生物学平台型企业多具备向下游延伸能力

合成生物平台型企业提供的服务多集中于工艺改进,酶工程平台等,且利用其合成生物平台进行下游产品开发。合成生物技术平台目前处于快速发展阶段,专注于提供平台服务为盈利模式的企业较少,能达到细胞铸造厂功能的企业较为匮乏。

· 中国合成生物学平台型企业——金斯瑞

金斯瑞生物科技深耕生命科学服务与产品领域近 20 年,是全球最大的基因供应商之一。基于公司坚实的 DNA 合成技术,公司逐步从一家基因供应商,发展为全面的全球领先的科研和生产服务商。目前已建立四大主要业务单元:生命科学服务及产品、生物制剂合约开发及生产(CDMO)、工业合成产品、综合性全球细胞疗法。

· 中国合成生物学平台型企业——弈柯莱

弈柯莱生物科技是一家专注于合成生物学技术的平台型企业,业务聚焦于生物合成技术和工艺研发,并致力于规模化生产,拥有超过20,000种酶和自主知识产权的核心技术,具备从基因工程到应用开发的全产业链条技术能力。

弈柯莱生物科技(集团)股份有限公司(以下简称“弈柯莱”)成立于2015年,是一家拥有先进合成生物学技术的生物智造企业,主要从事合成生物学方法的研发,并致力于将其应用于规模化生产。目前弈柯莱生物已经建立了规模庞大的生物资源工程库平台,在生物合成、高性能细胞工厂设计创制以及产品规模化生产上积累了丰富经验。弈柯莱生物已经成功将合成生物学技术广泛应用于生物医药、绿色农业、营养健康等领域,是目前国际上合成生物学产业化进展迅速的企业之一。

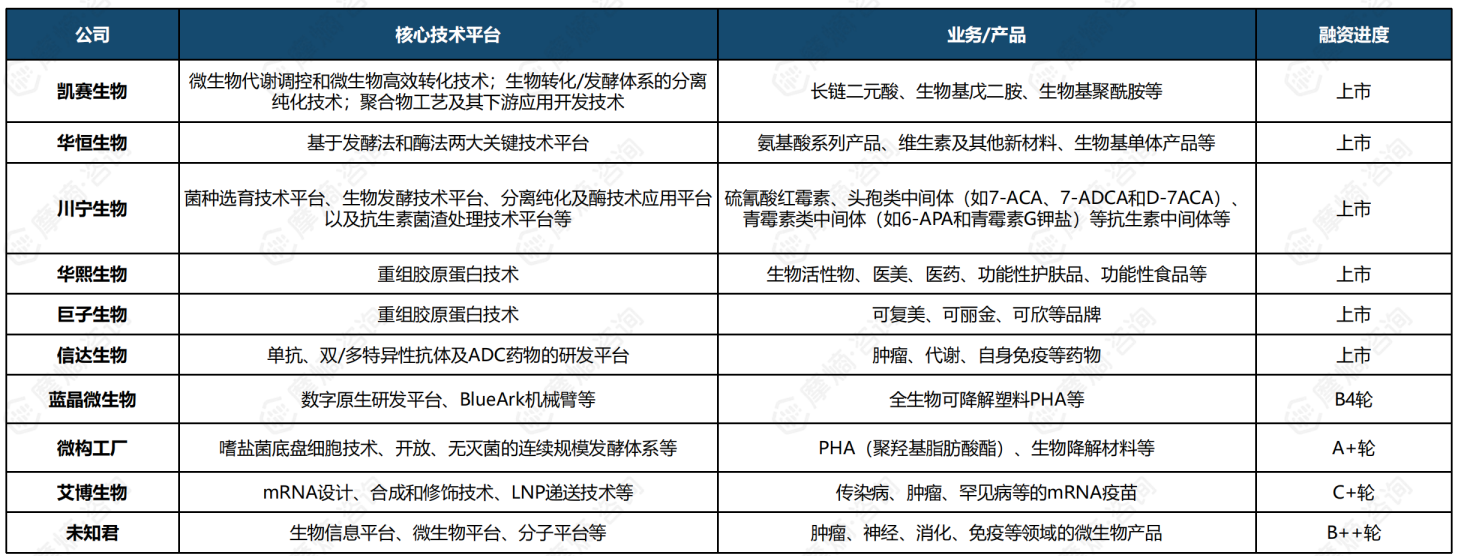

3. 中国合成生物学产品型企业分析

中国合成生物学产品型企业在一体化的研发与生产能力、多元化的应用领域、强大的规模化生产能力和政策支持下等多因素的推动下,具有良好发展前景。目前较热门领域为生物医药原料药/中间体、生物基材料、细胞与基因治疗药物研发等。

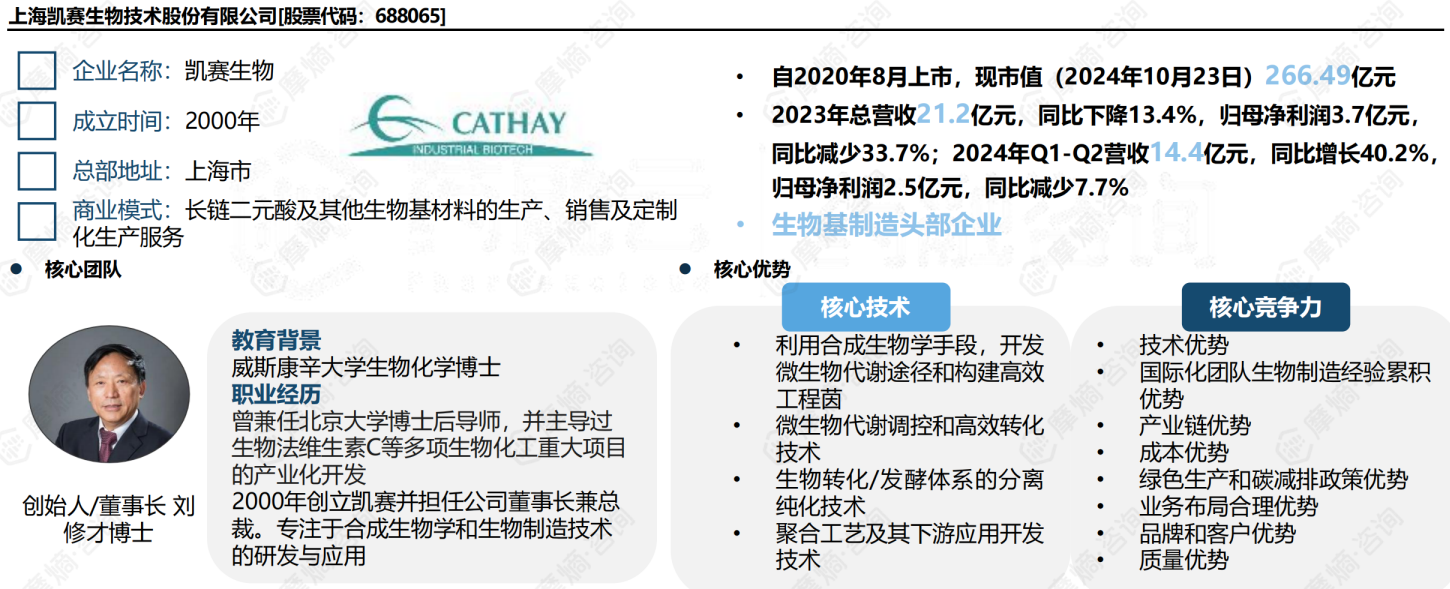

· 中国合成生物学平台型企业——凯赛生物

凯赛生物是合成生物学领域的龙头企业,业务聚焦于生物基聚酰胺产业链,核心产品包括长链二元酸和生物基戊二胺等。其核心竞争力在于强大的技术研发能力、高市场占有率以及绿色生产技术。公司通过生物制造方法生产新型材料,具有环保优势,并在全球市场上占据主导地位。

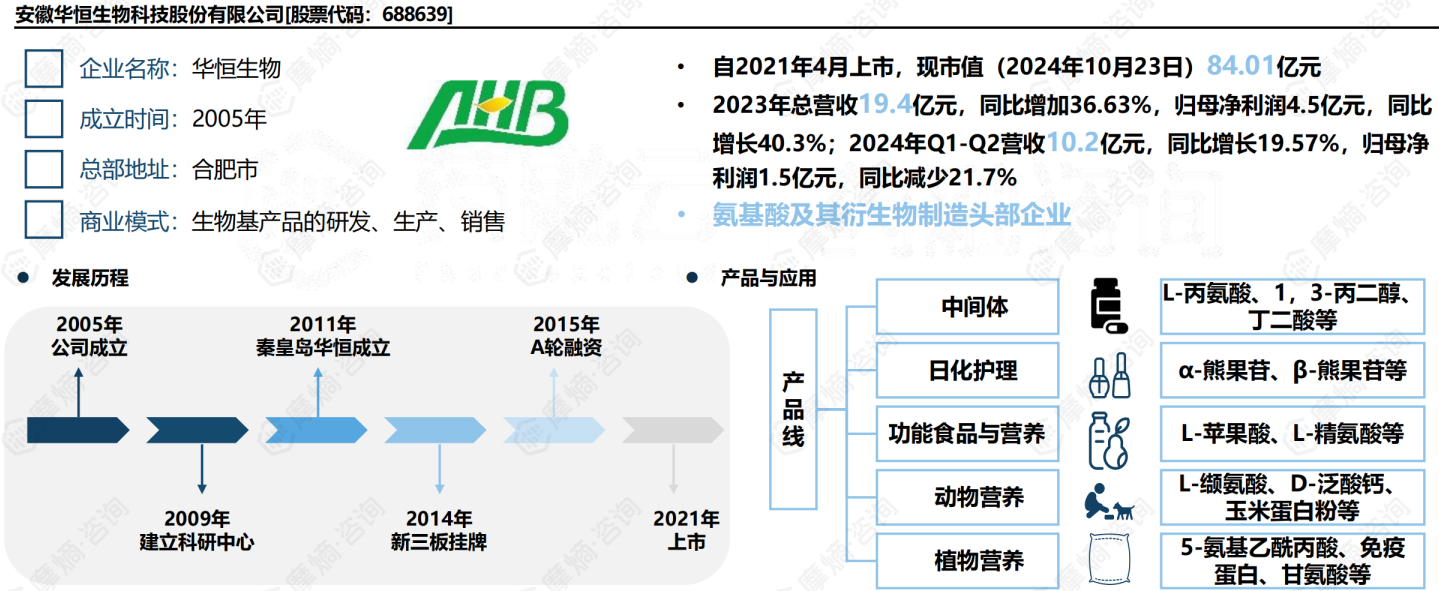

· 中国合成生物学平台型企业——华恒生物

华恒生物是一家以合成生物技术为核心的高新技术企业,专注于氨基酸及其衍生物的研发与生产,是全球领先的丙氨酸生产企业之一。公司通过持续的技术创新和研发投入,保持了在厌氧发酵工艺上的国际领先地位,并在绿色科技创新方面具有显著优势。

以上内容均来自摩熵咨询{2024年中国合成生物学创投市场分析报告},如需查看或下载完整版报告,可点击!

想要解锁更多药物研发信息吗?查询摩熵医药(原药融云)数据库(vip.pharnexcloud.com/?zmt-mhwz)掌握药物基本信息、市场竞争格局、销售情况与各维度分析、药企研发进展、临床试验情况、申报审批情况、各国上市情况、最新市场动态、市场规模与前景等,以及帮助企业抉择可否投入时提供数据参考!注册立享15天免费试用!

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论