呼吸系统疾病作为全球及我国的前五大死亡原因,以哮喘及慢性阻塞性肺疾病(COPD)为主要发病类型。2020年哮喘/COPD药物市场全球超200亿美元,我国约200亿人民币。吸入制剂作为首选给药方式,作用机制明确、药物剂型众多。值得注意的是,我国吸入制剂国产化率却不10%,国内药企如何突围?由此我们邀请到珠海瑞思普利医药科技有限公司董事长兼首席科学家陈永奇博士就吸入剂这块内容进行了深入探讨。

陈永奇,英国剑桥大学化学工程博士,现任珠海瑞思普利医药科技有限公司董事长兼首席科学家。曾任英国Vectura公司制药专家,拥有超过15年的吸入药物研发和产业经验。在已上市的粉雾剂17个产品中,有14个主流品种陈博士均有成功开发的经历,包括GSK最新Ellipta系列,并有欧盟,美国成功批准及授权案例。尤其是吸入高端复杂制剂信必可和舒利迭仿制的成功经验,其中信必可的仿制药AirBuFo是目前欧盟唯一获批上市的仿制药,舒利迭仿制药是目前唯一欧盟及FDA双双获批上市的仿制药。陈博士至今已在国际一流专业杂志、期刊、会议上发表30余篇文章,申请中国、美国、PCT等国内外专利20余件。

药鼎记:陈博士,请您先介绍基本情况吧。

陈博士:我曾在中科院工作过5年,当时从事的项目也获得了“中科院科技进步一等奖”、“国家二等奖”。我在剑桥博士毕业以后,在辉瑞资助的颗粒研发中心做了2年博士后,主要做颗粒药物等研究。然后在2004年10月份加入了Vectura公司,它是全球吸入制剂比较领先的一家企业。我在Vectura呆了十几年,2005年开始做粉雾剂,在全球主流上市的17个粉雾剂品种中,我参与了14个主流产品的开发。我在2017年回国,2018年创立珠海瑞思普利制药有限公司,这是一家专注于呼吸系统吸入给药配方技术及装置研发、生产、销售为一体的创新型医药企业,欲将吸入剂技术稳固运用到多个领域,致力于成为国内、国际上领先的吸入给药创新型企业。

药鼎记:目前国内外吸入剂的分类以及销售占比有何差异?

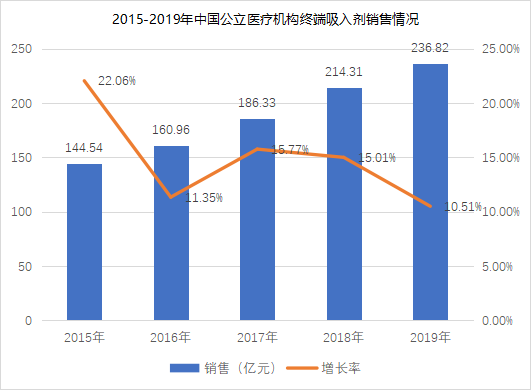

陈博士:吸入剂根据装置的区别分为:吸入粉雾剂、吸入气雾剂、吸入喷雾剂、吸入液体制剂。中国吸入制剂中雾化溶液占比最大,2019年市场占到73.4%,其中布地奈德混悬液销售额曾达到73亿人民币;粉雾剂占比24.7%,气雾剂占比最少。2015-2019年,中国公立医院吸入制剂终端销售额从140多亿元增长到230多亿元,中国吸入制剂用药排名前四分别是:布地奈德(45%)、布地奈德福莫特罗(信必可)(15%),沙美特罗替卡松(11%),噻托溴铵(10%)。全球市场以粉雾剂、气雾剂为主,分别占比45.7%、32.2%。全球哮喘、慢阻肺市场达到480亿美元,整个吸入制剂市场达到670亿美元。

图片 来源:公开资料

药鼎记:目前吸入剂全球玩家有哪些?

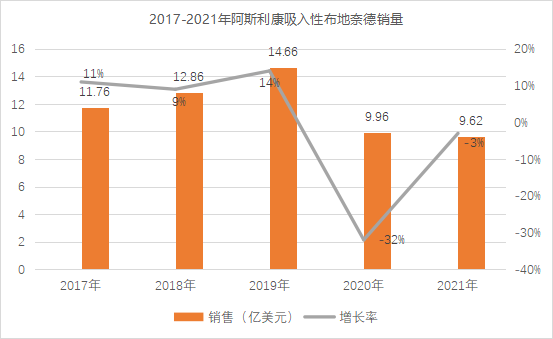

陈博士:吸入剂全球几大巨头主要有GSK、阿斯利康、勃林格殷格翰。这三家龙头公司的市场占有率维持在70%-90%。阿斯利康在呼吸领域有多款重磅吸入产品,例如:普米克、信必可等,共占中国四成以上市场。信必可高峰期销售达50亿美元,2021年销售达27亿美元。阿斯利康的普米克令舒(吸入用布地奈德混悬液)20年全球销售11多亿美元,中国就占了八九亿美元。2021年销售额9.62亿美元,全年下降了3%,主要原因是在我国第四季度集采下降了33%,价值2.48亿美元。GSK在吸入制剂销售方面世界排名第一,在中国销售额就超过15亿人民币。而勃林格殷格翰的主要品种有异品托溴铵、噻托溴铵(商品名:思力华),思力华在国内销售就有4亿多。瑞士诺华布局吸入制剂较晚,但增长势头不错,也挤进了主要玩家,销售有望超10亿美元以上,其技术来源主要是Vectura,Vectura也提供吸入技术给GSK等其他大企业。

来源:阿斯利康年报

药鼎记:粉雾剂仿制这块,陈老师能否就中美欧BE情况跟国内做下对比,国内应如何仿制和改良?

陈博士:生物等效性 (BE)这块,FDA建议使用证据权重法进行吸入制剂产品的BE研究。这种方法在适当的体外研究、药动学研究和药效学研究所得所有数据的基础上判断给药的等效性。在确保等效性以及患者对替换药物的依从性同时,也考虑处方和给药装置的相似性。要得出两制剂生物等效的结论,必须同时满足处方及给药装置相似、体外测试等效、系统暴露量PK研究等效以及PD和临床研究等效4个要点,否则生物等效不成立。EMA指南使用逐步评估的方法进行吸入剂的生物等效性评价。该方法将体外研究作为第一步,若体外研究结果符合特定等效标准则可直接判定两制剂生物等效;若体外研究结果不满足生物等效标准,则需要进行药动学研究,包括对肺和全身生物利用度的评估。若药动学研究结果仍不满足等效标准,则第三步使用药效学和临床终点研究证明局部生物等效性;若可通过药动学研究证明生物等效性,则不需要进一步进行大规模的药效学及临床疗效研究。由于每个国家的评价标准不一样,所以BE要求也不一样,而我国评价方法基本靠近FDA的要求。

药鼎记:干粉吸入剂处方工艺的难点有哪些?有哪些建议分享给大家?

陈博士:吸入制剂总的来说有四大壁垒,分别是制剂工艺壁垒、装置壁垒、临床壁垒以及监管壁垒。吸入制剂是药物学、吸入动力学、颗粒动力学、流体力学、表面科学和吸入器设计加工等多种技术的结合,研发难度极大。药物在肺部的沉积率是影响药物疗效的关键因素。要做到精确分配剂量,通过吸入气流递送药物到肺部,其性能取决于药粉、处方和吸入装置等复杂因素。干粉吸入剂的设计也需要考虑到药物、载体、气流等协同作用。此外,干粉吸入剂在生产中还面临着诸如生产成本、材料筛选、使用者体验等挑战,所以针对干粉吸入剂的工艺难点需要不断完善。首先药物的微粉化药物粉末的粒径分布,这是影响DPI吸入效率的关键因素,理想的空气动力学粒径范围为0.5~5.0um,大于此范围的粒子大多沉积在上呼吸道,小于此范围的粒子则很容易被呼出或粘附在口腔,因此对颗粒较大的药物必须进行粉碎才能达到肺部给药要求。所以,药物微粉化制备技术也成为了干粉吸入剂制备工艺中的一项关键技术。包括:(1)气流粉碎;(2)喷雾干燥技术;(3)喷雾冷冻干燥技术;(4)重结晶技术;(5)超临界流体技术;(6)超声波沉积结晶法;(7)高重力控制沉淀技术。其次改善微粉化药物的流动性和分散性。由于微粉化后药物粉末粒径太小,粉粒间内聚力(包括范德华力﹑静电力和毛细管力)较强,使粉末的流动性和分散性很差,不利于药剂制备,不便于准确地分装剂量和给药。载体型DPI处方中为了提高干粉流动性,改善干粉分散性,常加入第三组分作为分散剂和润滑剂,因此,药物粉体改性技术也是干粉吸入剂制备工艺中一项重要的技术。改善药物的均匀性混合速度、混合顺序、混合时间均会影响药物的均匀性从而影响干粉吸入剂的肺部沉积。物料混合工艺也是干粉吸入制剂中重要的一环。

药鼎记: 据药融云数据,2020 年 2 月 26 日,正大天晴申报的吸入用布地奈德混悬液获得国家药监局批准,视同通过一致性评价,为国内首家。这一重磅产品获批上市,打破国内布地奈德混悬液吸入剂市场长期被国际制药巨头垄断的局面。2020 年 7 月 24 日,健康元的吸入用布地奈德混悬液获批,国内的竞争愈发激烈起来。最后,陈博士为大家做个总结吧。

陈博士:就一般仿制药而言,内卷比较严重,即便创新药市场竞争也非常激烈,比如PD1,但对吸入制剂而言,全球有3亿哮喘患者,COPD患者也有3亿;国内有4500万哮喘患者,8000万-1亿COPD患者,市场是足够大的。虽然吸入剂是仿制药,但壁垒又足够高,即便像舒利迭仿制,专利12年到期,19年FDA才批了第一款Mylan 的仿制,20年底批了第二款Hikma的仿制药(技术来源Vectura),诺华花了4.4亿美元仿制仍然失败,宣布放弃。所以吸入制剂尤其是粉雾剂虽然几款重磅炸弹药专利到期,仍然长期盘踞全球畅销药榜单前50名,达到几十亿美元的销售。一致性评价政策出台以来,国内至今还没有一款粉雾剂仿制药获批。市场大,壁垒高因此还是值得去做。吸入制剂,吸入溶液相对简单,但壁垒仍旧很高,就布地奈德混悬液而言,市场极大,像国内的正大天晴、健康元、长风药业、普锐特已经进入了集采,皆大欢喜,恭喜同行。接下来就是瞄准吸入剂更高的壁垒,例如粉雾剂,目前国内还没有审批的。除呼吸系统疾病以外,其他适应症存在未满足的临床需求也是吸入制剂开发的方向,例如神经性系统疾病,吸入制剂就有很大优势,比如左旋多巴吸入制剂就解决了病人长期口服给药关闭期的问题,还有神经性系统疾病快速起效的临床需求,例如偏头痛。未来还有疫苗给药,可以增加黏膜免疫等等。吸入制剂未来大有可为。

总结

目前我国吸入剂市场中短期仍以雾化为主,粉雾剂有待崛起,同时复方制剂规模将增加。未来随着新患增加、老患持续用药、诊疗率提升等因素,市场持续增长,将带来巨大的临床用药需求。随着政策的支持,国内药企的研发不断推进以及健康元、正大天晴和恒瑞医药以及像瑞思普利等这样创新型企业的吸入制剂重磅产品的上市,进口替代将成为大趋势,同时市场竞争也将更加激烈,我们将持续关注国内吸入制剂的格局演变。

“药鼎记”,主要分享生物医药行业全产业链干货包含仿制药、新药BD投资、CXO、改良制剂、抗体、细胞基因治疗等干货,促进上下游建立信任合作。两年内精准服务300+生物医药领域大的企业+创业者建立IP。

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论