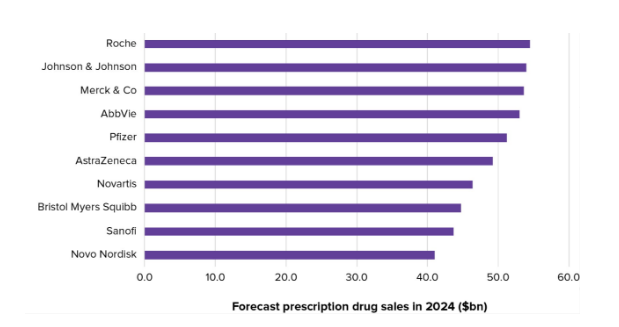

近日,行业媒体Evaluate Pharma针对2024年生物医药产业趋势发布了一项分析报告,其中对2024年全球制药公司营收TOP10进行了预测。

Evaluate Pharma根据卖方分析师的预测达成共识认为罗氏位居榜首。尽管最近的产品线遭遇挫折,但罗氏现有的生物制剂专营权,包括治疗多发性硬化症的Ocrevus、抗癌药物Tecentrig和治疗血友病的Hemlibra需求仍非常强劲。

辉瑞公司新冠肺炎相关投资组合产品的需求下降将使这家开发商失去明年相对于其他大型制药公司的收入优势,以及作为该行业最大处方药生产商的地位。

与去年的报告相比诺和诺德(NovoNordisk)击败葛兰素史克(GSK),跻身收入前十名。不断增加的代谢领域特许经营业务使这家丹麦公司和其竞争对手礼来公司都获得了行业领先的最高增长率。

1.Roche

罗氏拥有强大的研发实力和丰富的产品管线。曾推出曲妥珠单抗(赫赛汀/Herceptin)、贝伐珠单抗(Avastin)、帕妥珠单抗(Perjeta)等多个重磅产品,不仅在医学领域产生了深远的影响,还奠定了罗氏治疗领域选择、技术平台建立和后续管线布局。

目前,罗氏的研发项目涵盖主要包括肿瘤、免疫、神经、传染病、眼科和代谢疾病等。在关键治疗领域上,罗氏在肿瘤学方面的研究占据重要地位,致力于开发针对不同癌症类型的创新治疗方案。其研发项目包括了小分子化合物、生物制品和细胞基因治疗。

罗氏研发管线

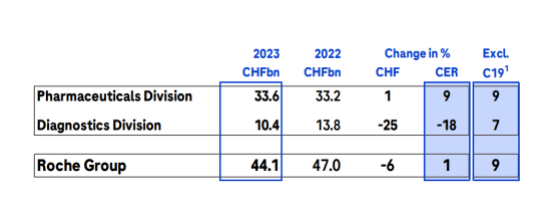

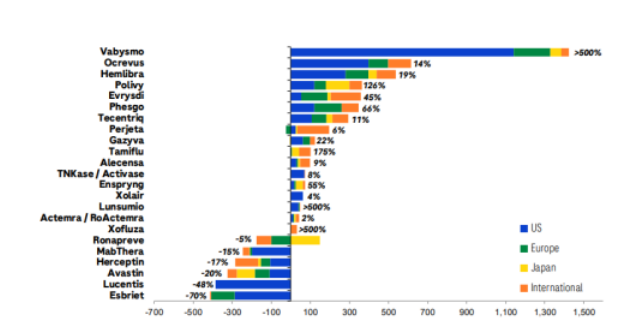

2023年前三季度的累计业绩达441亿瑞士法郎(约491亿美元,按汇率1瑞士法郎≈1.1140美元计算),尽管该公司必须弥补 COVID-19产品销售额大幅下降和生物仿制药侵蚀的影响(总计40亿瑞士法郎,占销售额的9%)。相较于前两个季度(Q1:-3%和Q2:0%)来看罗氏Q3业绩增长显著,同比增长7%,主要是制药和诊断两个部门的强劲业务推动的。

罗氏的五大增长动力—Vabysmo(严重眼病)、Ocrevus(多发性硬化症)、Hemlibra(血友病)、Polivy(血癌)和 Evrysdi(脊髓性肌萎缩症)合计创造了112亿瑞士法郎(125亿美元)的总销售额,与2022年前9个月相比增长了33亿瑞士法郎(37亿美元)。

2.强生

2024年1月23日,强生发布了2023年全年业绩:2023财年全年销售额达到852亿美元,同比增长6.5%,主要由Darzalex、Stelara、Erleada、Carvykti等创新药物强劲销售驱动的;研发费用150.85亿美元,同比增长6.7%;其中2023 Q4销售额214亿美元,同比增长7.3%。此前,强生对2024年全年的销售额预测为878亿至886亿美元。

作为强生制药业务中最畅销的单品之一,Stelara (乌司奴单抗)在2023年创造了109亿美元销售额,比2022年增长了11.7%。免疫疗法多发性骨髓瘤(MM)药物 Darzalex (达雷妥尤单抗)全年销售额达到 97 亿美元的,同比增长超过 22%。与传奇生物合作开发的CAR-T疗法Carvykti 2023 Q4销售额约1.59亿美元,较2022年大增194%;2023全年总销售额为5亿美元,同比增长276%,突破10亿美元大关指日可待。

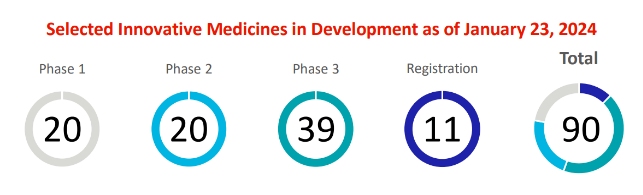

根据其披露的管线资料显示,目前正在进行的研究有90项,11项处于上市申报阶段,39项研究进入3期临床阶段,20项处于2期临床,另外还有20项1期临床研究,涉及的适应症包括肿瘤、心血管和代谢、免疫学、神经科学、肺动脉高压等领域。

迄今为止强生确定了多项战略伙伴关系、合作与许可协议:1月8日,AmbrxBiopharma宣布,已与强生达成最终协议。强生将以每股28美元的价格现金收购Ambrx,总股权价值约为20亿美元。在免疫领域与Merck和田边三菱制药进行免疫学产品Remicade(英夫利昔单抗)和Simponi/ Simponi Aria(戈利木单抗)的市场合作;在传染病领域,与吉利德科学公司合作开发HIV药物PREZCOBIX/REZOLSTA固定剂量组合、SYMTUZA和ODEFSEY,等等。

3.Merck

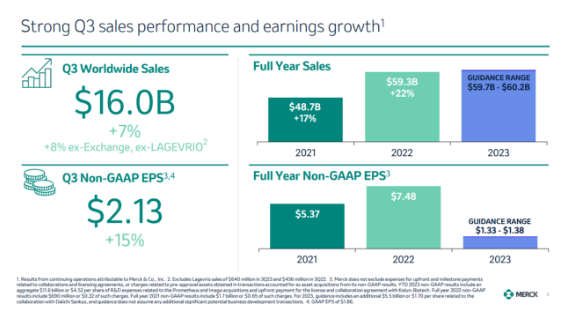

2023年10月26日,Merck发布了2023年Q3业绩:前三季度全球销售额达160亿美元,同期增长7%;第三季度净利润47.45亿美元,同比增长46%。

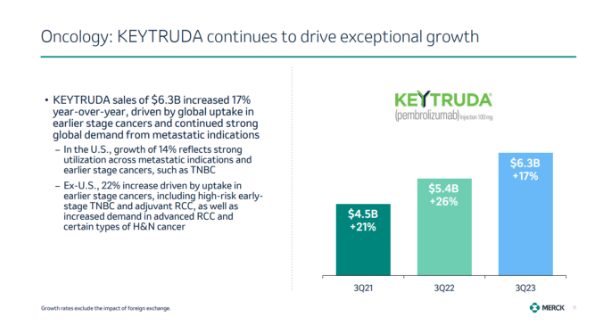

前三季度KEYTRUDA的销售额增长了17%,达到63亿美元。近期,默克的Keytruda成为第一个被批准与化疗放疗联合使用,治疗3a期至4a期宫颈癌患者的PD-1药物。这标志着Keytruda在美国的第39个适应症。

据Evaluate预测,2024年默克的抗PD1单克隆抗体Keytruda(pembrolizumab)的全球销售额将超过270亿美元,以无可撼动的优势位居2024年预期排行榜榜首。这比排名前十的大多数其他产品的销售额高出一倍多。事实上,鉴于 Keytruda 在多种癌症中取得的临床成功,这种情况可能会持续数年。

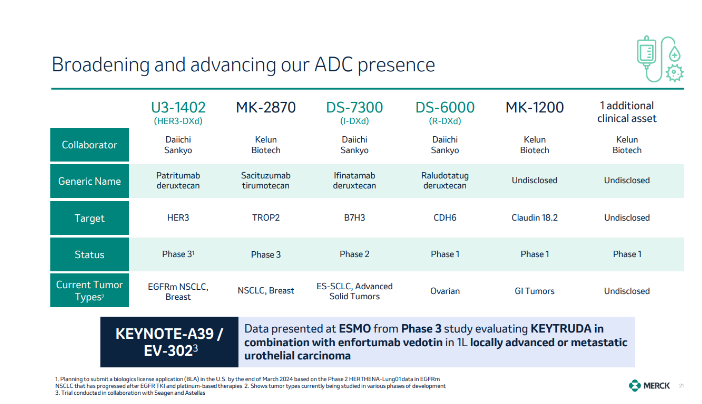

除此之外,Merck也在扩大和推进ADC业务:2023年10月20日,第一三共和默沙东(MSD)联合宣布,双方已经就第一三共的三个抗体偶联药物(ADC)候选药物:patritumab deruxtecan(HER3-DXd)、ifinatamab deruxtecan(I-DXd)和raludotatug deruxtecan(R-DXd)达成了全球开发和商业化协议。

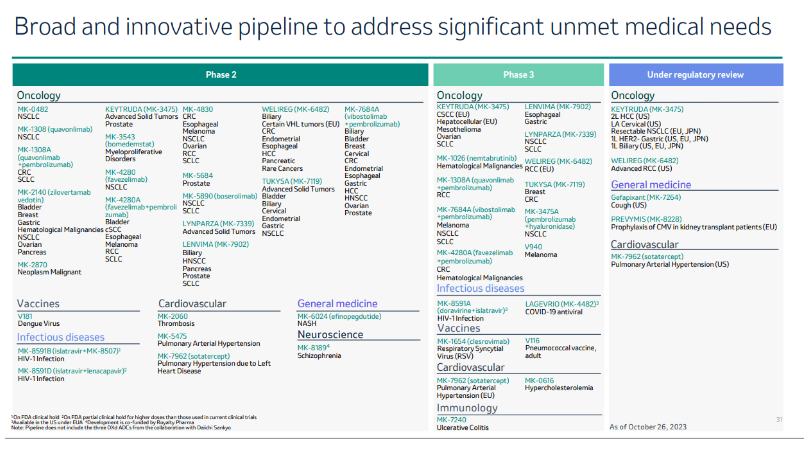

研发管线

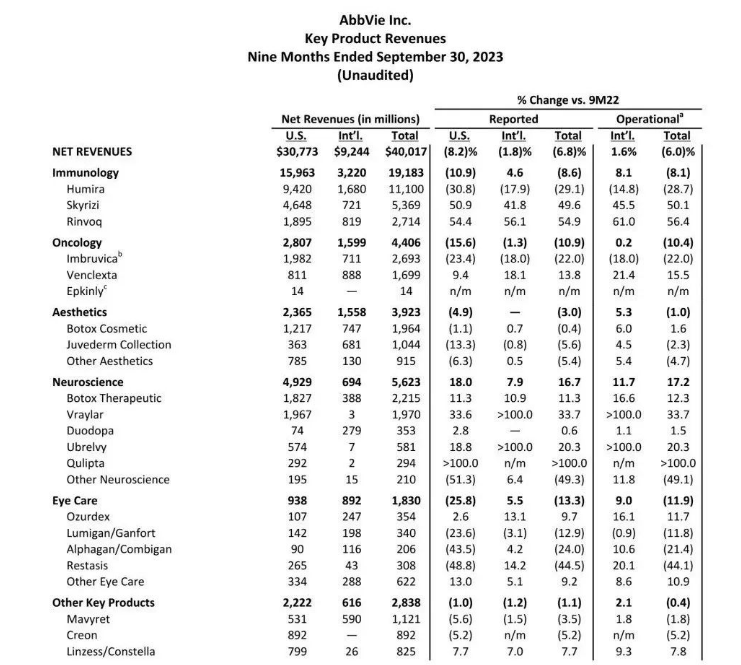

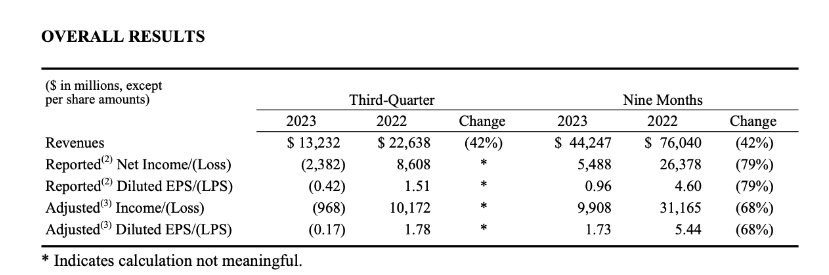

4.Abbive

2023年10月27日,艾伯维公布Q3业绩:三季度营收139.27亿美元,同比下降6.0%。就产品而言,免疫领域的Humira(阿达木单抗)于2002年获批上市以来就一直雄踞全球处方药销售额榜首,2021年达206.96亿美元,首次突破200亿美元大关,2022年再次实现小幅增长,达到212.37亿美元,连续11年稳坐“药王”宝座。而修美乐前三季度销售额仅有111亿美元,同比下降29.1%。

修美乐的组合物/活性成分专利分别于2016年和2018年在美国和欧盟到期,制药企业纷纷加入阿达木单抗的研发。修美乐在中国市场也面临多方“围剿”。截至目前,我国已有6家企业的阿达木单抗生物类似药获批上市,分别为百奥泰、海正药业、信达生物、复宏汉霖、正大天晴、君实生物,还有超20家企业在研发。

IL-23单抗Skyrizi(瑞莎珠单抗)和口服JAK1抑制剂Rinvoq(乌帕替尼)销售额继续保持高速增长,达到53.69亿美元(+49.6%)和27.14亿美元(+54.9%)。艾伯维总裁兼运营总监Rob Michael在分析师电话会议上表示,这两种疗法的总收入有望在2027年超过Humira的峰值。

在管线方面,该公司早些时候放弃了两个早期ADC:ABBV-011和辉瑞合作的 ABBV-647,但ABBV-706仍在临床开发中。2023年11月30日,艾伯维宣布以总价近101亿美元收购ADC公司ImmunoGen,获得其FRα ADC新药Elahere。2024年1月4日,艾伯维和Umoja Biopharma 宣布达成两项独家选择权和许可协议,以使用 Umoja专有的VivoVecTM 平台开发应用于多种原位癌的CAR-T细胞疗法候选药物。

5.Pfizer

“宇宙第一大药厂”辉瑞,2023年遭遇了一系列挫折,对其业绩的增长构成了重大挑战。2023年10月31日,辉瑞公布2023年第三季度财报:2023Q3营收132亿美元,同比下降42%,下降的原因主要是因为新冠产品Paxlovid和Comirnaty的需求减少,收入下降。

不仅仅冠状病毒疾病产品的需求大幅减弱,在GLP-1上接连遭遇败战,在今年RSV疫苗市场,辉瑞和GSK之间的竞争中,辉瑞也明显落于下风。在2024年,辉瑞将发力肿瘤领域及减肥药市场。在肿瘤领域,辉瑞将利用Seagen确立肿瘤领域优势,提升在研管线的竞争力。未来10年内,Seagen产品组合每年或将贡献100亿美元,至少在2024年的财务指引上,辉瑞就预计其可带来31亿美元收入。

此外,公司正在削减5项临床项目,包括癌症和皮肤病试验。其中包括两个II期项目和三个I期项目,一个是局部PDE4抑制剂(PF-07038124),用于治疗牛皮癣和特应性皮炎,另一个(PF-06730512)用于治疗局灶节段性肾小球硬化,这是一种可导致肾衰竭的疾病。取消的I期项目中两个针对非小细胞肺癌,另一个针对实体瘤。

根据其披露的管线资料显示,目前正在进行的研究有83项,4项处于上市申报阶段,23项研究进入3期临床阶段,30项处于2期临床,另外还有26项处于1期临床阶段。管线包括9-10个肿瘤学项目、6个炎症和免疫学项目、12个疫苗项目、11个罕见病项目、7-8个内科医学项目和5个抗感染领域项目。

6.AstraZeneca

2023年11月9日,阿斯利康公布2023年第三季度业绩:前三季度收入337.87亿美元,同比增长4%;Q3收入114.92亿美元,同比增长6%。其中,肿瘤领域依然是阿斯利康最主要的营收来源,前三季度销售额高达134.58亿美元,占总营收的40%,同比增长17%。心血管、肾脏及代谢业务,销售额79.26亿美元,同比增长14%,占总营收的23%。

销售额TOP10相比前一季度无变化,达格列净、度伐利尤单抗、Ultomiris 这些关键产品都保持在40%以上的同比增速,达格列净今年全年销售额可能超越奥希替尼,成为阿斯利康 TOP1 的扛把子产品;BTK抑制剂阿克替尼也保持26%的增速。

目前阿斯利康管线里有167款在研药物,涉及肿瘤领域、心血管疾病领域、罕见病领域以及呼吸系统和免疫疾病。

自1993年以来,扎根中国三十一年,阿斯利康引进全球创新药42款,上市产品涉及心血管/肾脏/代谢、肿瘤、呼吸/免疫、消化、罕见病。根据财报显示,阿斯利康2023年前三季度中国区收入44.95亿美元。2023年国家医保谈判,阿斯利康有三款产品成功进入医保:BTK抑制剂阿可替尼胶囊、 达格列净二甲双胍缓释片(I)、硫酸氢司美替尼胶囊。

近两年来,阿斯利康中国的组织架构调整不断。2023年8月,阿斯利康中国将呼吸、消化及自体免疫事业部拆分为两大事业部;2024年年初,阿斯利康中国选择了再次调整,这或许与中国制药市场环境有一定关系。

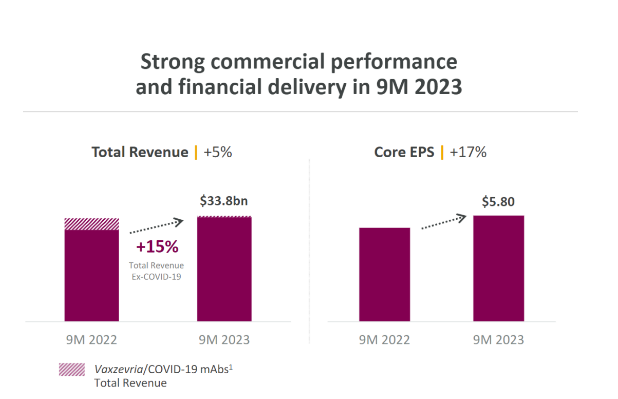

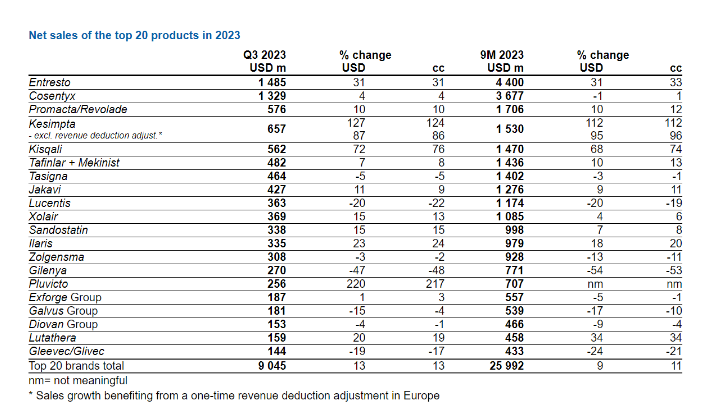

7.Novartis

2023年10月24日,诺华发布2023年第三季度业绩:诺华2023年前三季度净销售额累计340亿美元,同比增长10%;营收72亿美元,同比增长31%;净利润59亿美元,同比增长41%。Q3营收18亿美元,同比增长13%,净利润为15亿美元,同比增长37%,其中Q3核心营业收入44亿美元,增长21%,得益于Kesimpta(+124%)、Entresto(+31%)、Kisqali(+76%)、Pluvicto(+217%) 和Scemblix (+157%) 的持续强劲增长。

值得关注的还有诺华治疗脊髓性肌萎缩症(SMA)的基因疗法Zolgensma,全球首创小干扰RNA降胆固醇药物Leqvio。Zolgensma 2023Q3营收3.08亿美元,微降2%。2023前三季度累计营收9.28亿美元,同比下降11%。Leqvio 2023Q3销售额为9000万美元,同比增长165%;前三季度累计销售2.32亿美元,预计全年超3.5亿美元。

诺华2023Q3产品销售Top 20

随着山德士的成功分拆,诺华已完成向“纯”创新药企转型,其重点集中在心血管、肾脏和代谢、免疫学、神经科学和肿瘤学等治疗领域。其增长引擎,包括全欣达@、诺欣妥@、凯丽隆@和Pluvicto,继续在市场上表现良好。在研产品线继续表现稳健,Pluvicto、iptacopan、remibrutinib和Lutathera等实现了重要的创新里程碑。

在过去的2023年,诺华签署了超15项战略协议,总金额超60亿美元,其中包含多项细胞与基因治疗领域合作,如诺华近期与Voyager合作开发新型基因疗法,总金额约13亿美元。2024年,诺华将专注于心血管-肾脏-代谢、免疫、神经科学和肿瘤学4大领域。在研发重点和管线发展方面,诺华的重点管线是如Kisqali、Pluvicto等高影响力资产,并计划于2024-2027年提交超15个关键申请。

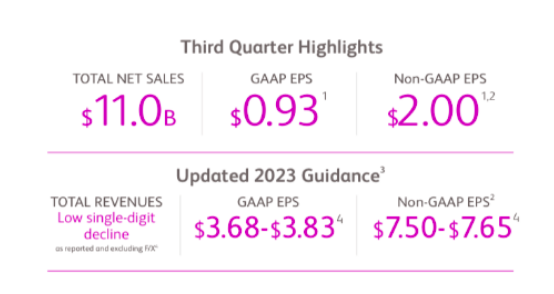

8.BMS

BMS这几年面临的大环境并不顺遂,重要资产专利悬崖、外界政策的变化等重重阻碍都在企业的营收业绩上有所反映。2023年10月26日,BMS公布了2023年Q3 业绩,2023年前三季度累计收入335.29亿美元,同比减少3.52%;累计净利润62.78亿美元,同比增长45.32%。

本季度由于仿制药侵蚀,Revlimid第三季度收入为110亿美元,同比减少3%;然而,包括Opdualag、Sotyktu、Camzyos、Reblozyl、Zeposia和Breyanzi在内的新产品组合的全球收入从去年同期的5.53亿美元增长至9.28亿美元,增长68%。

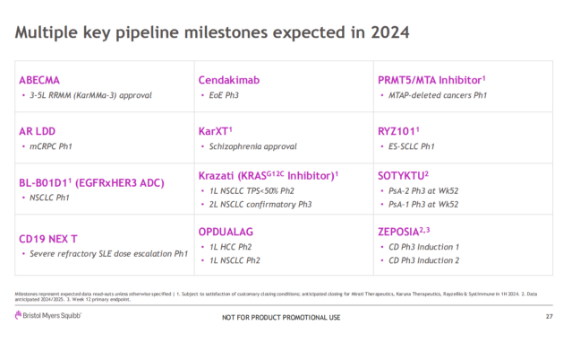

前路虽艰,BMS的底气却格外的足。让BMS信心满满的是其在管线上极富创新性和多元性的布局、对前沿技术不遗余力的深耕以及独具慧眼的BD策略。2024年BMS共12个药物项目将迎来里程碑,CGT领域中除Abecma迎来新适应症或新药获批之外,CD19 NEX T也将进行严重难治性SLE剂量递增Ph1试验。BMS对未来的发展规划有着很清晰的路径,在各层面的执行力也有着很大的投入。更立下了计划2025实现营业利润率>37%,2026年实现新产品组合收入100亿美元的明确目标。

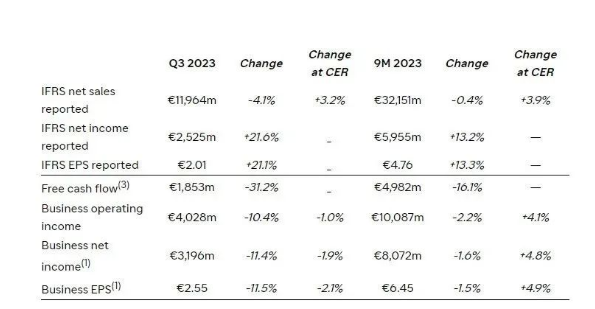

9.Sanofi

10月27日,赛诺菲公布了 2023年Q3业绩:前三季度总营收321.51亿欧元,同比增长3.9%;Q3营收119.64亿欧元,同比增长3.2%。

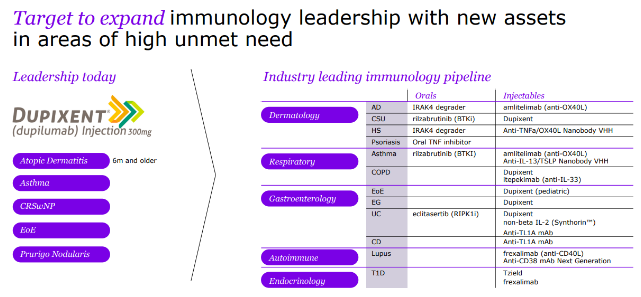

今年前三季度,自免领域的当家花旦度普利尤单抗销售额为77亿欧元,同比增长35%;Q3营收28.47亿欧元,同比增长32.8%。预计度普利尤单抗2023年销售额接近110亿欧元。

作为一个跨国大药企,赛诺菲从事心血管,疫苗,糖尿病,免疫,罕见病和肿瘤等领域的研究,截至目前,至少有78个临床阶段项目,包括已上市药物开拓新的适应症,如度普利尤单抗用于治疗不明原因的慢性瘙痒、大疱性类天疱疮和COPD的临床3期研究。

展望未来,赛诺菲认为OX40L抗体、CD40L抗体、TNFR1小分子抑制剂有望成为年销售额50亿欧元以上大品种,BTK抑制剂、IL-33抗体、IL13/TSLP双抗、IRAK4降解剂、TL1A抗体有望成为年销售额20亿欧元以上大品种。

10.Novo Nordisk

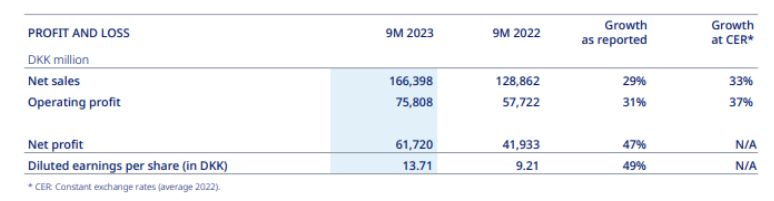

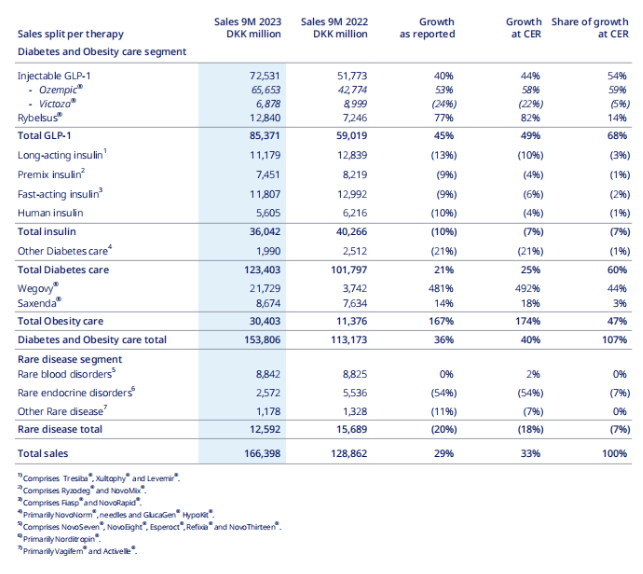

2023年11月2日,诺和诺德(Novo Nordisk)公布2023年第三季度业绩:Q3季度营收758亿丹麦克朗(107.64亿美元,按汇率1丹麦克朗 ≈ 0.1420 美元),同比增长37%(按固定汇率CER);净利润617.2亿丹麦克朗(87.64亿美元)。其中诺和诺德上调了2023年的业绩展望,目前预计按CER计算的销售额和营业利润增长率分别为32%至38%和40%至46%。

诺和诺德最大业绩动力源自司美格鲁肽,2023年前三季度营收1002.22亿丹麦克朗(约为142亿美元),同比大增86%。司美格鲁肽注射液Ozempic(降糖)收入656.53亿丹麦克朗(93.23亿美元,+58%);司美格鲁肽片Rybelsus收入128.4亿丹麦克朗(18.23亿美元,+82%);司美格鲁肽注射液Wegovy(减肥)收入217.29亿丹麦克朗(30.86亿美元,+492%);利拉鲁肽(Saxenda)合计收入86.74亿丹麦克朗(12.32亿美元,+18%)。

诺和诺德在糖尿病和肥胖症领域,已经建立了不少优势,但2023年一直遭遇产能挑战,这也是诺和诺德CEO在JPM大会上持续强调的问题。其表示,2024年诺和诺德正在增加额外产能,且未来几年将持续建设。值得关注的是,公司已在管线中持续开发了25年之久的CagriSema,将于2024年更新3期临床数据。此外,诺和诺德还会推进其他疾病领域的发展。公司将开始投资和推动并购以进入心血管和其他代谢领域、罕见病领域,实现长期增长。

参考资料:

各公司官网

药融云数据库

<END>

要解锁更多企业药品研发信息吗?查询药融云数据库(vip.pharnexcloud.com/?zmt-mhwz)掌握药品各国上市情况、药品批文信息、销售情况与各维度分析、市场竞争格局、一致性评价情况、集采中标情况、药企申报审批信息、最新动态与前景等,以及帮助企业抉择可否投入时提供数据参考!注册立享15天免费试用!

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论