近年以来,由于我国行业正处于大调整期,国内仿制药市场开始萎缩,部分企业不得不出海发展。由于过去我国医药市场规模大,增速快,企业普遍缺乏出海的动力,最终使得我国药企错过了美欧仿制药市场发展的黄金时期。相比之下,印度因为国内市场规模小而竞争极其激烈,印度仿制药企业为了发展图存,在80年代开始出海发展,经过几十余年的细心耕作,最终成为“世界”药房“。

为此,很多业内同仁喜欢拿中印两国的仿制药企做比较,认为我国仿制药产业发展不及印度,甚至厚此薄彼地认为我国的医药工业弱于印度。然而,这些人只是拿了我们自己的短处去比别人的长处,其实……

一、印度医药工业发展背景简介

印度建国以后,几乎没有自己的制药工业,药品高度依赖进口,即便是有少量的“国产”药品,也是跨国药企在印度地产化生产的。由于药价居高不下,印度政府为了让印度人吃得起药,在六七十年代实施了一系列的排外政策(限制海外投资、提高关税、取消药物专利、限制药品利润等),挤走了跨国企业,本土企业从中得到飞速的发展。由于准入门槛较低,印度很快诞生了上万家制药企业,80年代的印度已经是全球药价最低的国家之一,市场规模较小,竞争极其激烈,为了发展图存,部分企业开始策划出海之路。80年代后期,以兰伯西、瑞迪博士为代表的第一批印度企业的原料生产设施获得了FDA认证,开启了原料药出海之路。

1995年,兰伯西仿制药获得FDA批准,开启了印度仿制药出口美国之路。到90年代末期,兰伯西已经成为美国市场占有率最高的十大仿制药公司之一。在兰伯西之后,瑞迪博士、太阳制药等印度企业也在2000年前后获得了FDA的绿卡,尤其是瑞迪博士,首个产品就获得FDA的市场独占期。2000年-2015年是美国仿制药市场快速发展的黄金时期,印度仿制药很快在美国站稳了脚跟。虽然2010-2020年间,美国仿制药价格在快速下跌,但印度企业利用原料优势和成本优势,依然在享受盛宴。

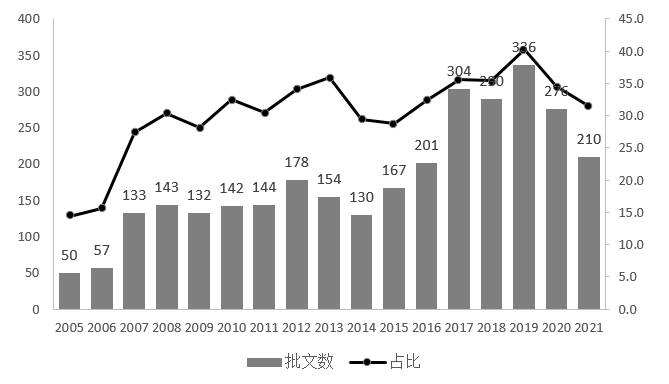

印度仿制药企业获得的ANDA数量变化(不含收购)

2000年,印度仿制药公司一共只有18个ANDA获得FDA批准,仅占当年新批准ANDA总数的7%,但这一比例在2005年上升到了14%,2008年以后则几乎维持在30%以上。2014-2021年间,印度仿制药公司一共获得了1914个ANDA批文(仅限申报获得),占FDA此间批准ANDA总数的34.1%。IMS数据显示,印度仿制药在美国仿制药市场的销售份额从12.8%上升到了22.5%,销量份额则从20.5%上升至38.8%,而印度印度药品出口促进委员会(pharmaceutical export promotion council)数据显示,印度仿制药已经占据了美国40%的销量市场。

二、印度仿制药的瓶颈

由于印度国内市场较小,印度的医药工业高度依赖出口,据印度药品出口促进委员会数据,2021年印度医药工业总产值为420亿美元,但246亿美元供出口。而出口额中,北美占31.7%,欧洲占18.0%,非洲占15.6%。由于印度仿制药是依赖美国市场的爆发而快速发展起来的,所以印度仿制药巨头高度依赖美国市场,前5大印度上市制药公司的销售额中,40%-60%都来自于美国市场。

截止目前,印度有五六十家公司能够在美国注册ANDA和销售仿制药品,印度低价仿制药在美国市场已经高度内卷。或许印度仿制药从成本上不惧怕西方仿制药巨头的竞争,但他们惧怕印度本土企业之间的竞争。近年来,因为激烈的价格战,印度出口美国的仿制药销量在持续上涨,但销售额规模没有再大规模的提升,甚至出现了不同程度的萎缩。

因为美国市场的萎缩,印度药企不得不开拓新市场以打破业务发展的瓶颈。而打破这种瓶颈的最有效方式就是开拓新市场,就如太阳制药的战略口号所说,要“拥抱新市场”。2010年以后,印度仿制药公司开始加大对欧洲、日本和新兴市场的布局。但事实上,欧洲和日本市场的业务开拓比预想的要难,印度巨头成功建立影响力的国家主要是英国、德国和法国,在其它国家的市场份额依然不高,IMS数据显示,2021年印度仿制药在欧洲仿制药市场的总占有率仅为8.5%,成功打开欧洲市场的印度仿制药公司屈指可数,而真正建立起领先优势的只有Intas和阿拉宾度。而日本市场更是困难,大部分跨国巨头都是乘兴而至,铩羽而归。因为日本政府的频繁控制药价,大部分跨国巨头都有撤资的迹象。

欧洲和日本的市场迟迟不能打开,而美国市场却在日益萎缩,印度仿制药在美国市场的“内卷”形势已极其严峻,在巨大的价格压力之下,虽然销量在持续增长,但销售额规模已在登顶后出现了萎缩,2021年同比下滑了4.4%,这加速了印度仿制药公司开拓新市场的诉求。近年来,印度仿制药巨头在我国市场的表现高度活跃,但目前已现初步起色的只有瑞迪博士,当然也有的印度药企也在努力开拓中东市场,西普拉等巨头试图在中东建立起一定的影响力。

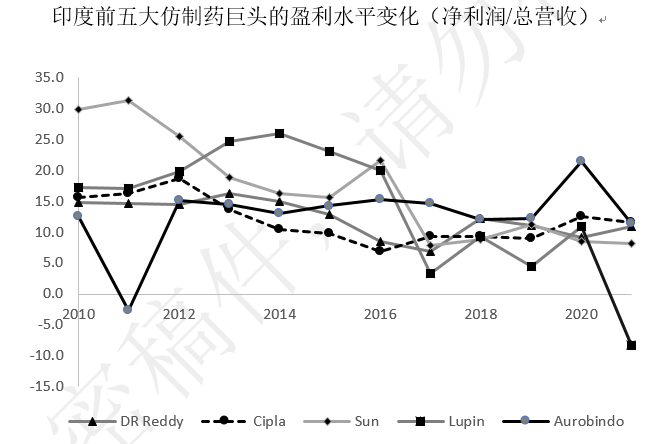

由于开拓新市场乏力,而美国市场又在不断萎缩,印度仿制药出口额增长明显放缓,贸易顺差逐渐压缩。随着仿制药竞争的逐渐加剧,素有低成本著称的印度也感觉到了压力,五大巨头的平均净利润水平从2010年的18.0%下降至2021年的6.8%,印度仿制药充满了挑战。就如IPA报告所述,印度仿制药的优势正在不断缩小,而且随着随着印度经济的快速增长,这种优势的削弱速度增长加快。除此以外,印度仿制药高度依赖中国的原料,高达80%的原料和中间体都需要从中国进口。印度印度药品出口促进委员会数据显示,2022财年(2021年Q2-2022年Q1,按我国习惯为视为2021年)原料进口额47.2亿美元,出口44.4亿美元,以原料出口起家的印度仿制药产业,原料贸易逆差竟达2.8亿美元。

除了开拓新市场,打破这种瓶颈的另一种方法是提高效率。据IPA数据,印度有270万直接和间接从业人口,但并未公布直接从业人口的数据,估计为60-70万,人均产值6-7万美元。虽然一直强调提升效率的前五大上市巨头,人均销售额仅10-15万美元,提升空间非常大。目前跨国仿制药巨头的人均销售额通常在30-50万美元之间,而日本沢井更是高达78.6万美元。故印度药企的人均效率提升空间巨大,只有效率提升了,成本才能进一步下降。

三、中印仿制药出口比较

相比印度,我国的制药工业成型更早,根据不同时期的市场特点,我国医药工业发展可分为三个阶段。第一个阶段为计划经济时期的普适性阶段,早在50年代,在国家的扶持之下,我国的制药工业就已经初成规模,虽然发展缓慢,但为后期的快速增长奠定了基础。第二个阶段为改革开放以后到新一轮医改实施以前,药品市场经济随着改革开放的深入而逐渐形成,由于我国经济高速增长,治疗需求不断释放,医药市场呈现出爆炸式地增长。而第三个阶段为新一轮医改实施以后至今,最明显的变化是国家开始控费,医药市场增速下滑,市场开始进入淘汰过剩产能的阶段。

在第一阶段,我国医药市场是完全计划的,是国家主导的,无出海可言。但第二阶段以后,我国药企就开始了出海之路,数据显示,在90年代,我国的药品出口额一直都比印度大。但由于国内市场足够大,增长也足够快,企业逐渐放弃了出海之路,直到2002年,我国的药品出口额才被印度所超越。

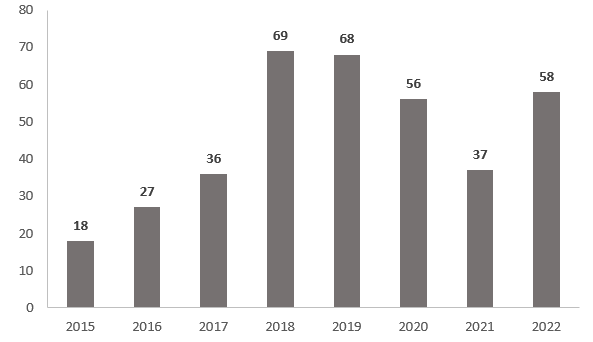

2000年以后,美欧相继进入仿制药市场快速发展的黄金时期,印度仿制药品利用原料和成本的优势而实现了出口额的快速增长,而我国因为国内市场利润高,增长快,很长一段时间的出口额都止步不前,仿制药出口额相差越来越大。虽然近年来,随着国内市场的转冷,部分药企已经非常重视出海,但从每年成功获批的ANDA的数量上来看,我国药企仅为印度的1/5-1/4,印度太阳制药、阿拉宾度持有的ANDA总数均已经超过了500个,而我国尚无一个企业拥有100个以上的ANDA批文。从仿制药出口额来看,我国2021年的仿制药出口额仅为60亿美元,而印度为190亿美元,差距依然明显。

我国企业成功获批的ANDA(不含收购)

因为多年的海外市场打拼,印度仿制药企具备了常见的载药技术,但我国却长期地“以药养医”,企业普遍重销售而轻研发,不但高壁垒的载药技术稀缺,而且仿制药之路参差不齐,主要集中在低水平的重复。经过一致性评价以后,我国的药品标准逐渐实现了国际化,这为我国仿制药的大规模出海奠定了基础。

四、中印医药工业出口规模对比

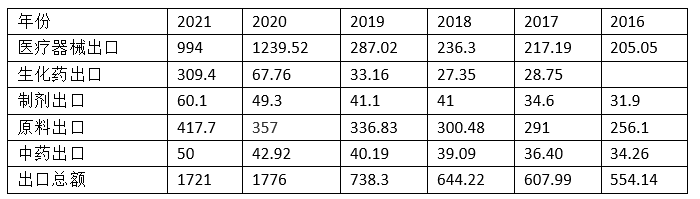

虽然我国仿制药出口上不及印度,但我国的医药品出口额却大幅领先于印度。医保商会数据显示,2021年我国医药品出口额达1721亿美元,是印度246亿美元的7倍,2021年我国原料出口额为417.7亿美元,是印度44.4亿美元的9.4倍。事实上印度190.1亿美元的制剂出口额中是包含了生物制剂的,如果我国将生物制剂(疫苗、胰岛素等)也纳入,则在规模上是印度的2倍……

我国医药品出口额变化(亿美元)

从以上的数据对比中,我们不能发现,我国除了仿制药出口占劣势,其余的各项指标均已经远远超过了印度。所以我们要做的不是妄自菲薄,而是要扬长避短。在仿制药出口上,印度企业都已经遇到了瓶颈,我国企业也没有必要再去闯死胡同,而是要发展自己的优势道路,如原料药、生物制剂、医疗器械,而且未来在创新药国际化上,我国也比较大幅领先于印度。虽然印度企业创新药布局较早,但如IPA报告所述,其国内创新环境较差。另外,对比数据也表明,我国已经是全球最大的原料出口国,我们充分利用好原料的优势,在国际仿制药市场中,仍能博得一席之地。

<END>

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论