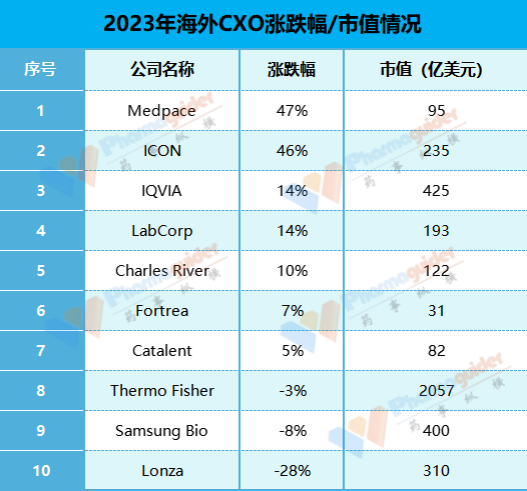

我们统计了海外CXO巨头2023年涨跌幅情况,10家知名公司中有7家上涨,其中临床CRO公司Medpace和ICON涨幅在47%-46%,排名靠前;3家下跌,跌幅最大的是CDMO龙头LONZA。

截止2023年12月29日收盘,市值最高的是赛默飞世尔,高达2057亿美元。药明康德今年股价跌幅9%左右,目前市值在2180亿人民币,约为300亿美元,市值全球排名第5。药明生物在2023年下跌50%左右,目前市值1260亿港币左右,约为160美元左右,相比三星生物还是少了很多,三星生物全年仅下跌8%。全年来看,国内CXO上市公司,今年大部分股价大跌的,业绩增长也有所放缓。国外CXO巨头市值和业绩增长相对稳定。

Medpace:全年大涨47%,业绩上调

Medpace在2023年全年股价一路高歌,涨幅46.88%,目前市值95亿美元。财报显示,2023年前三季度公司实现营收13.87亿美元,同比增长30%,净利润2亿美元,同比增长15.74%。截至 2023 年 9 月 30 日,在手订单金额达到 26.9 亿美元,相比 22 年底增长 15.0%,其中3Q23 新签订单 6.1 亿美元,同比增长 29.9%。

员工人数为 5,811 人,相比 2022 年底增长 12.5%,年化人效(单位员工创造收入)达到36.6 万美元,相比 2022年底增长11.7%。

不同于 IQVIA、ICON 等龙头临床 CRO 以头部大药企客户为主,公司是以中小型Biopharma 为核心客户的特色临床 CRO,2023 年前三季度小型 Biopharma 收入占比达到 78%,中型 Biopharma 占比 18%,大药企只占 4%。

公司进一步上调2023 年业绩指引,预计收入同比增长 28.1%-29.5% (此前指引为同比增长 26.0%-28.8%),预计 GAAP 净利润同比增长 10.9%-12.5%(此前指引为同比增长 4.3%-10.4%)。预计2024收入同比增长 15.0%-16.4%。

公司在电话会议中表示,市场环境是非常分化的。一方面继续看到很多融资挑战,导致很多客户面临财务困境,一些客户走向破产,不过这种局面也帮助公司对在手订单进行去风险。另一方面我们也看到市场环境好的一面,季度询单量(RFP)是历史第二高,初始订单金额是历史最高水平。业务关注点向有融资能力的 biotech 客户倾斜。项目取消率已经恢复到历史正常水平,3季度已经接近过去正常区间的上限(4-5%)。

2021年2月,ICON以120亿美元并购PRA Health Science,7月开始并表,成为全球第2大临床CRO公司。2022年营收77.41亿美元,同比增长45.4%,实现净利润5亿美元,同比增长230%。在2022年全球CRO营收排名第4。

2023 年前三季度公司收入60.54 亿美元,同比增长 4.8%,Q3 收入 20.55 亿美元,同比增长 5.8%;2023年前三季度归母净利润 3.96 亿美元,同比增长 2.1%,净利率为 6.5%;Q3 归母净利润 1.64 亿美元,同比增长 2.2%。公司各业务板块新签订单保持强劲,具有行业领先的成本管理能力,费用率总体稳定。截止3季度末,在手订单金额为222亿美元,环比增长2.6%,较2022年第三季度增长10.0%。公司维持 2023 年业绩指引不变,预计收入增长 4.3%~6.1%至 80.70~82.10 亿美元,新冠收入占比 3%~4%。

2023年公司股价上涨46%,目前市值235亿美元。

公司客户结构平衡且多元化,目前大药企的收入占比达到 52%,中型药企占33%,小型药企占比12%。

从LONZA三季报来看,CDMO 业务(包括生物药和化学药)继续强劲增长势头,但是biotech 融资问题继续影响早期生物药业务并导致 CGT 板块的增速下降。胶囊与保健原料板块受美国市场影响持续疲弱。

公司预计2023 年收入将录得高单位数增长,公司预计 2024 年收入与 2023 年持平,主要受到 Mordern 新冠疫苗和 Kodiak项目取消的影响。2024-28 指引:公司预计 2024-28 收入复合增速为 11-13%,其中生物药板块增速为 15%(mid teens),化学药板块增速为中到高单位数,CGT 板块增速为 15%(mid teens),胶囊与保健原料板块增速为低至中单位数。

公司现有生物药原液产能 35万升,其中 37%位于美国,36%位于欧洲,27%位于亚洲(26%在新加坡)。披露的原液扩建产能近 13.6 万升,12 万升新产能位于瑞士,1.6万升位于美国。新产能将更聚焦商业化阶段,以承接临床项目管线的推进。

公司各个板块未来的战略重点:

生物制品:仍然是主要的增长驱动力,专注于提供完整和集成的全生命周期CDMO服务,专注于哺乳动物、微生物、生物共轭、mRNA和药物产品服务。

小分子:在一个有吸引力的市场中继续创造价值,得到了不断扩大的高效API产品的支持,并加大了ADC药物载体和连接剂生产的能力。

细胞和基因:将继续发展其强大的生物科学产品,并满足细胞和基因疗法未来的商业需求。

胶囊和健康成分:将继续发展其高价值和复杂胶囊产品,并通过改善运营卓越性来获取利润。

跨部门的战略重点包括全生命周期管理、流程优化、长期客户合作伙伴关系以及通过创新和服务实现差异化。

生物药CDMO 板块的三星生物受益于 4 号工厂投产和在手订单高增,三季度收入增长 18%,今年从竞争对手抢单较多。三星生物 5 号工厂和 ADC 设施预计 2025 年 4 月和 2024 年投入运营。截至 2023 年 9 月底公司共承接 85 个 CMO 订单、110 个 CDO 订单,CMO 在手订单达到 118 亿美元,同比增长 39%。

参考资料:

1.各公司公告

2.民生证券

3.招银国际

4.药融云数据库

<END>

要解锁更多企业药品研发信息吗?查询药融云数据库(vip.pharnexcloud.com/?zmt-mhwz)掌握药品各国上市情况、药品批文信息、销售情况与各维度分析、市场竞争格局、一致性评价情况、集采中标情况、药企申报审批信息、最新动态与前景等,以及帮助企业抉择可否投入时提供数据参考!注册立享15天免费试用!

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论