本文内容为笔者新书《仿制药帝国的崛起与没落》第19章的节选,未经作者本人亲笔授权,本文不允许任何媒体转载,否则一律视为侵犯著作权的行为。由于内容尚未出版,关键性数据和参考文献已经被隐藏,以下内容为初稿,可能有错别字或表达不当的地方,欢迎广大读者指出或参与讨论。

简介

沢井制药(Sawai)是当今日本第一大仿制药企业,总部位于大阪,2021年销售额为1938亿日元(约合17.67亿美元)。作为一家地道的日本仿制药企业,沢井见证了整个日本仿制药行业的发展衍化,了解沢井的发家历程和战略模式可以间接地了解日本仿制药市场。同时由于中日仿制药市场的高度相似性,沢井的案例也可以为我国仿制药企业的发展转型提供参考。

一、沢井制药的早期发展

沢井(沢同“泽”)的历史可追溯至1929年,不过早期的沢井只是泽井范平在日本大阪开办的一家药店。1948年,沢井制药成立,主要经营OTC产品维持生计。上世纪60年代初期,日本实施了全民医保制度,处方药市场飞速发展,沢井制药为了顺应形势,在1965年进行了转型,成为一家处方药生产商。转型之后的沢井制药赶上了日本制药工业发展的黄金时期,销售额规模在1964-1983年之间翻了1000倍,达到了100亿日元(约合4200万美元)。

80年代,日本开始控制药价,规模较大的日本创新型企业开始出海发展,而规模较小,无新药储备的中小型制药企业只能顺应政策形势,开始布局仿制药。尽管日本一直存在仿制药,但早期的仿制药非常混乱,大部分产品也都具有品牌,80年代后期,受美国仿制药法规的影响,日本国内也开始推广新“仿制药”的理念。由于日本长期鼓励新药发展,日本民众多品牌药的忠诚度普遍较高,仿制药只是很小的一块市场,沢井制药的发展也比较缓慢,在1983-1997年的15年间,销售额仅从100亿日元增长到147亿日元(约合1.22亿美元)。

90年代以后,日本经济进入长期衰退,但日益严峻的老龄化使得用药需求不断增加,政府对医疗控费的诉求逐年加大。由于美国仿制药替代的成功经验,日本在1993年也提出了扩大仿制药使用和仿制药替代的长期战略。然而要实现仿制药替代,必先统一标准,于是在1997年启动了仿制药一致性评价。经过近5年的标准统一,日本政府在2002年推出了“扩大仿制药使用”的相关政策,在公立医院率先鼓励使用仿制药。

由于日本民众对品牌药的忠诚度较高,加之医生、药师在低价的仿制药上几乎都无利可图,为了促进仿制药的使用,NHI随后上调了患者自费比例,让民众产生费用控制意识,迫于成本的压力而选择接受仿制药,与此同时,在医院系统内实施疾病诊疗分组制度(DPC,日本化的DRG),限制医生过度使用高价药的行为,间接地推动了仿制药的普及。在新政的带动下,日本的仿制药行业有了初步的发展,MHLW数据显示,日本仿制药总产值从2002年的2819亿日元迅速增长至2006年的4034亿日元。为了抓住政策带来的红利,沢井制药加大了对DPC医院的推广和宣传力度,销售额的增长速度得以超过市场的大盘,从212亿日元增长到343亿日元,约占有8%的市场份额。

二、市场高速增长带来的红利

在日本政府的大力推动之下,日本仿制药有了明显的改观,但远不及预期,不论销售额占比还是处方量占比,日本仿制药依然远低于美欧发达国家。为此,日本政府在2007年制定了“2013年仿制药处方量占比超过30%”的目标。为了实现这一宏伟目标,相继出台了多项有利于仿制药应用的措施,包括增强患者的信心,允许药师使用仿制药替代,并对仿制药的开方、配药和流通链条的各个环节进行补偿。在一系列的政策鼓励之下,日本仿制药市场开始正式腾飞。

为了抓住这些政策所带来的红利,沢井制药在2008年的战略规划中提出通过增加医药代表的数量、加强后台支持、增进与批发商的合作等方式,以加强DPC医院和NHI药店的覆盖。在研发方面,提高研发投入,扩大仿制药管线的品种数量,加快专利到期药品的仿制速度。此时的沢井制药和其它企业一样,发展战略较为粗放,但在高速增长的大市场里,企业只需要加大产品的供应以满足未满足的市场需求就能实现快速发展。对于仿制药而言,加大研发、提高产能是通用的做法。但由于民众对仿制药的信任度低,加之没有统一的药品采购机制,仿制药也需要学术推广。因为学术推广是扩大销售的主要途径,日本仿制药企业在2001-2010年之间的市场和管理费支出普遍处于销售额的30%-40%之间,日本化药株式会社更是超过了50%。

由于日本仿制药市场的不断扩大和该公司战略的有效实施,2009年的销售额同比增幅达13.1%,营业利润增幅达82.5%。在一切形势见好的情况下,沢井制药在2009年提出了“M1 Trust中期发展规划” ,要在5年内实现销售额突破1000亿日元的目标。其中T为top brand,即强大的品牌;R为Reliability,即可靠性的提升;U为Unity,即利用竞争对手联盟的力量;S为Stable Supply,即稳定的供应;T为Top Share,在日本市场占据绝对的优势地位。“M1 Trust中期发展规划”要求该公司的销售额增速继续跑赢市场的增速,建立强大的沢井品牌,通过成本控制和战略投资强化管理结构。

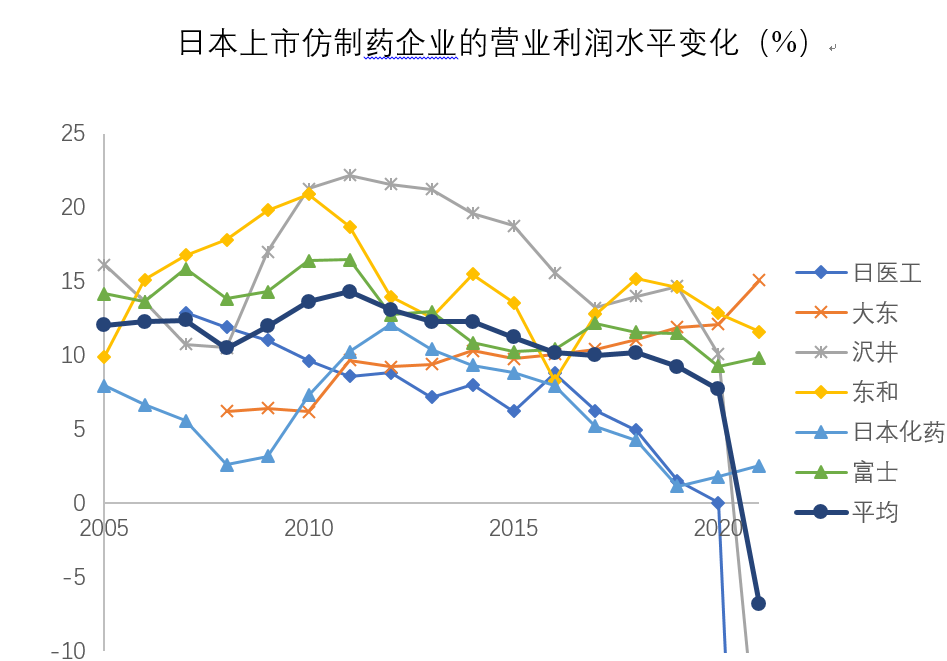

2008年以后,日本仿制药市场进入黄金发展时期,最终沢井制药也实现了M1 Trust规划的目标,在2014年的销售额达到了1055亿日元。不仅如此,令沢井制药欣喜的是,该公司在2010-2014年间的平均营业利润率达到了21.88%,相比2005-2009年间的13.63%几乎翻了一倍。然而市场的高速发展,必然会引来更多的竞争,2010年前后,国际仿制药巨头逐渐进入了日本市场,竞争压力开始逐渐加剧。

三、日本仿制药市场的变天

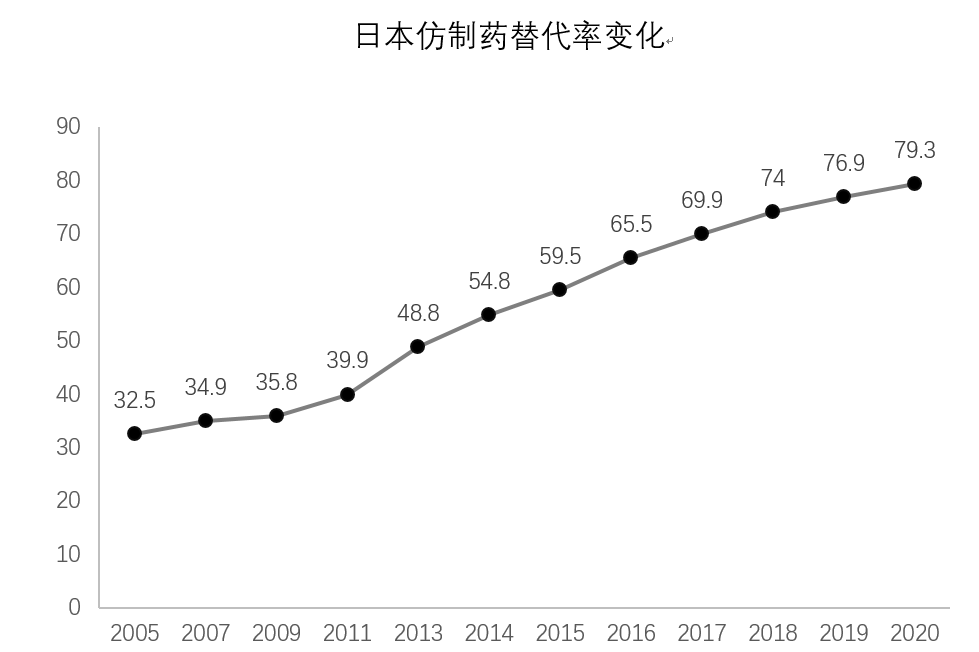

随着市场的不断增长和仿制药使用水平的不断提高,日本政府在2013年提出“2018年仿制药替代率达到60%”的口号,为了实现该目标,首次推出了强制性措施,要求医生在为福利享受者开具处方时,在仿制药可及的条件下必须尽量开具仿制药。2014年,又对“配药系统补偿”进行了修订,要求具有DPC系统的医院加入仿制药指数(generic index)功能,要求医师用通用名开方,如患者不接受仿制药,可能要完全自掏腰包。随着仿制药替代率的迅速提高,日本政府在2015年又提出了“2020年仿制药替代率达到80%”的目标。

新政的实施对仿制药市场发展空前利好,而且当时日本的仿制药替代率依然还存在巨大的上升空间。随着“M1 Trust”的实现,沢井制药在2015年又提出了“M1 TRUST 2018”的规划,旨在2017年达成销售额达到1470亿日元的目标。除了中期规划,该公司在同时制定了长期规划,目标是在2021年销售额突破2000亿日元。

2016年,日本仿制药替代率达到了65%,“2020年达到80%”的目标对日本政府而言几乎不再具有挑战性,随后控制药价的政策开始频繁出台。虽然多年以前,日本政府就已经制定了NHI价格目录,但仿制药企业为了扩大市场,通常会按较低折扣的批发价将药品卖给批发商、配送商、医院或药店。批发价是由竞争决定的,竞争越激烈,批发价的折扣就越大。而政府为了减少差价,会定期进行批发价调研,并在每两年一次的NHI价格目录修订中作为参考。为了减小差价,报销价一般都会下调,而报销价的下调,又会导致企业进一步下调批发价,由此周而复始,两年一次降价。2021年,NHI价格目录调整变更为一年一次,仿制药的价格下降速度进一步加快。

政府的频繁控制药价不但导致了仿制药市场增速的放缓,还压低了仿制药企业的盈利水平。在有限的市场大盘之下,药价的不断下降导致了总利润的减少,2016年以后,跨国仿制药巨头感觉到了“食之无味”,出现了陆续撤资的现象,Teva、Sun pharma和Aspen都出现了大量剥离资产的行为。除了外企撤资,日本本土仿制药企业也开始叫苦不迭。数据显示,沢井制药、日医工、东和三大仿制药企业在2017-2021年的销量均有大幅增加,但销售额却未出现显著增长,平均价格下降幅度高达20%-25%。

为了打破日本市场环境变化带来的发展瓶颈,沢井制药、日医工、东和等大型日本仿制药企业开启了出海之旅。日医工收购了Sagent和SterRx迅速布局美国市场,沢井制药吞并Upsher-Smith也实现了美国扩张,而东和则兼并西班牙Esteve转战欧洲。由于三大药企的交易规模都比较大,海外销售额在短短一两年内就占到了其营收的20%左右。除了出海,日本仿制药企业也在积极转型,包括优化供应链、控制原料生产,布局biosimilar和健康品等。由于仿制药价格的不断走低,日本仿制药企业逐渐降低了自营产品的比例,近年来的销售费用、医药代表数量都出现了明显的下滑。

随着Upsher-Smith的并入,沢井制药的销售额额外增加了300-400亿日元。然而美国本是一个竞争高度激烈的市场,Upsher-Smith所带来的增量在2018年以后开始逐年下滑,为了发展生存,该公司必须进行更多的改变。2019年以后,沢井制药开始发展仿制药以外的业务,如孤儿药,同时加大资本投资,开始着手海外产品引进,另外也积极效仿西方,布局竞争压力小的高门槛仿制药,要求美国业务积极开展专利挑战。

四、沢井制药的重组

2017年,沢井制药以10.5亿美元的价格收购了Upsher-Smith Lab。通过对该公司的收购,沢井制药实现了中期目标,但 “2021年实现销售额超过2000亿日元”的长期目标并未达成。就如该公司副总裁K. Sawai所言,日本中长期市场的商业环境让仿制药业务面临严峻的挑战。2018年以来,沢井制药在日本市场的销售额仅增长了13.7%,营业利润水平却直线下滑,2021年还出现了净亏损。

2021年,沢井制药进行了重组,改制成一家集团控股公司,并在美股上市,此举的目的是为了适应全球化和多业务的发展。为了体现全新的面貌,该公司进行了全面的风险评估,其风险评估结果如下:1)与公司业务活动相关的法律法规变化导致潜在违法风险;2)产品批文吊销或其它原因被终止销售;3)药价或公共医疗支出政策变化;4)专利侵权风险;5)竞争影响;6)产品召回或索赔风险;7)自然灾害、工业事故、流行病或其他灾难性事件;8)国际运营风险;9)收购Upsher-Smith带来的风险,包括资产减值等;10)数据或技术泄露风险;11)经济大环境发生变化,影响公司或合作伙伴的运营;12)潜在的法律诉讼风险。

在风险评估的基础上,沢井制药集团重新规划了战略,提出“START 2024”的发展目标。“START 2024”要求该公司实现三大业务目标,1)日本业务要在未来三年内推出85个新仿制药产品,通过建设或收购工厂、与优质CMO合作等方式实现产品供应能力的提升;2)美国业务要扩大Upsher-Smith现有产品的销售收入,努力扩大利基仿制药的产品管线,布局高度复杂的仿制药产品;3)培育新增长点,包括布局以肌萎缩侧索硬化症(ALS)为中心的孤儿药,布局数字化医疗设备的治疗解决方案,以及预防性的健康食品等。

四、总结与讨论

随着日本仿制药普及水平和替代率的不断提升,政府开始频繁调控药价,而且由每两年一次压缩为每年一次。近年来,日本政府还有意取消为发展仿制药而实施的各种补偿政策,如果这些“红利”被取消,日本仿制药市场可能会迎来最冷的寒冬。数据显示,日本仿制药市场在2017-2021年间的复合增长率仅有3.7%,如果补偿政策被取消,市场可能面临衰退的风险。

为了对抗生存的压力,日本仿制药企业开始转型或出海。大企业通过业务兼并,迅速在美欧布局,中小企业则通过技术或产品授权的方式积极与周边国家建立合作。为了降低成本,日本企业开始强调优化供应链、控制原料,为了对抗业务增长减速的压力,日本企业开始培育新增长点,其中biosimilar和健康食品是大企业重点布局的方向。

由于中日两国的仿制药市场具有高度的相似性,了解日本的市场行情和日本仿制药企业的生存状态,可以为我国仿制药企业的战略规划提供有效的参考。

魏利军,前哈药集团产品战略总监和产品立项部总监,在过去三年中成功立项30个,并成功组建了哈药北京创新制剂研究中心。在各种杂志期刊上发表文章数十篇,代表著作为《跨国企业成功启示录》。本书主线为仿制药企业的战略规划,业务转型和产品布局。全书22章,版面字数约50-60万字。第一部分(前五章)讲述仿制药法规的衍化逻辑和市场形成机制,以及全球主要仿制市场的发展情况,第二部分(第6-20章)讲述了15家来自不同国家,不同背景,不同发家模式的仿制药企业的兴衰成败,重点介绍了他们风险评估,战略规划和产品线布局的逻辑,第三部分(最后两章)分别讲述我国仿制药政策的演化、市场市场形势与特点,我国仿制药企业结合国际情况的转型思考,特色化产品线规划和产品选项思路等。如有意合作的朋友,请添加作者微信voyager88。

<END>

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论