尽管近几年新冠疫情持续肆虐,但全球范围内新药研发的热情依然不减。同时,受人口增长、预期寿命延长以及新兴市场中产消费的增长等长期趋势的推动,生物制药行业正经历持续的增长。而近年来,生命科学与医学研究的快速发展使人们对疾病的分子起源有了更好的理解,并能够识别潜在治疗靶点,这更为新药研发创造了机会。生物制药创新的步伐显著,加上新生物技术公司的激增和药物开发成本的增加,催生了行业内巨大的资本需求。

然而,由于药物开发的成本与复杂性不断增加,转化医学面临重重阻碍,临床开发生产力呈下降趋势,加上监管制度的变化,新药研发存在较多不确定性;对于拥有已上市药品的制药企业,也会面临“专利悬崖”,新产品未能弥补损失,造成利润大幅缩减,因此投资人对风险的容忍度降低,投资活动变得越发谨慎,生物技术和制药行业的融资面临着巨大挑战。有好的项目却缺乏资金推进临床,有好的产品却难以组建团队进行商业化,这在制药行业里并不罕见。行业需要一些创新的融资手段来支持新药研发。

另类“猎药者”

据药融云数据库显示:成立于1996年的Royalty Pharma(NASDAQ:RPRX)代表了一种另类的投资模式,该公司通过购买药品的特许权(Royalty)以弥补生物制药行业中的运营资金缺口。这种投资模式使科研院所和生物制药公司能够将其知识产权货币化,创造更大的财务灵活性,同时让投资者有机会以较低的风险参与生命科学行业,可以说是介于股权投资和债权投资之间的一种折衷。换句话说,Royalty Pharma并不直接对制药公司进行投资,而是通过物色具有重磅潜力的药物,对其临床后期的开发或商业化活动进行资助以换取未来的药品特许权,或者直接从药物的原始创新者(Originator)那里购买现成的特许权。

通常一款新药的开发涉及多方参与:学术界和其他研究机构进行基础研究并将新技术、新产品许可给工业界以进一步开发;生物技术公司通过应用研究和早期临床开发增加其价值;然后将处于开发阶段的候选产品授权给大型制药公司以进行后期临床开发和商业化。随着新药沿着这个价值链转移,其中涉及的特许权使用费一般也会逐级增加。Royalty Pharma公司的项目来源分为4个方面:学术机构、公益基金/非营利性组织、中小型生物技术公司(Biotech)、大型跨国药企(MNC)。其投资组合并不受疾病治疗领域、治疗方式以及药物类别的限制。

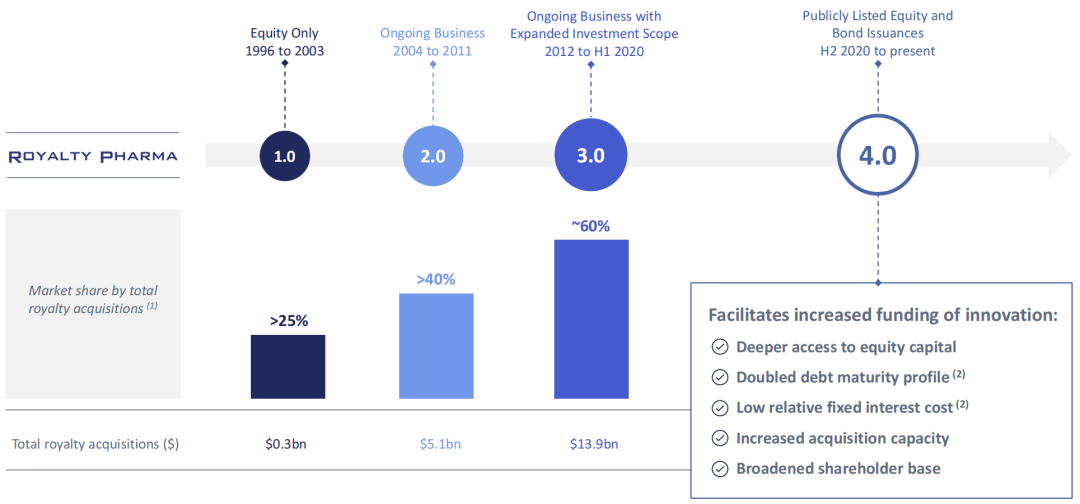

从1996年到2021年,Royalty Pharma已经部署了超过220亿美元的资金来购买药品的特许权,占此期间制药行业所有药品特许权交易的50%以上。特别是2012年开始,公司开始购买处于临床开发阶段的候选产品的特许权,从2012年到2021年,Royalty Pharma部署了超过170亿美元的现金来购买特许权,占同期业内交易的近60%。可以说,Royalty Pharma是药品特许权的最大买家,也是支持生物制药行业创新开发的领先资助者。曾经的“药王”修美乐Humira(阿达木单抗)、多发硬化症重磅药物Tecfidera(富马酸二甲酯)等以往多款畅销药品均获得过Royalty Pharma的特许权投资。

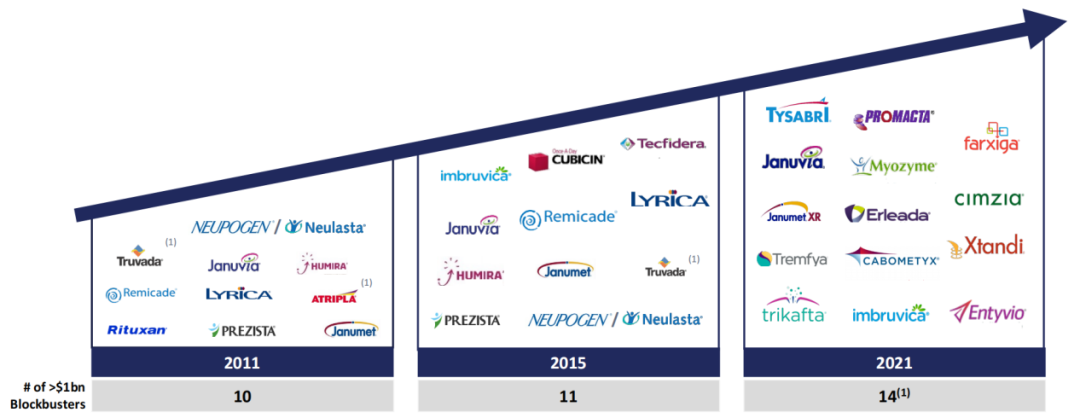

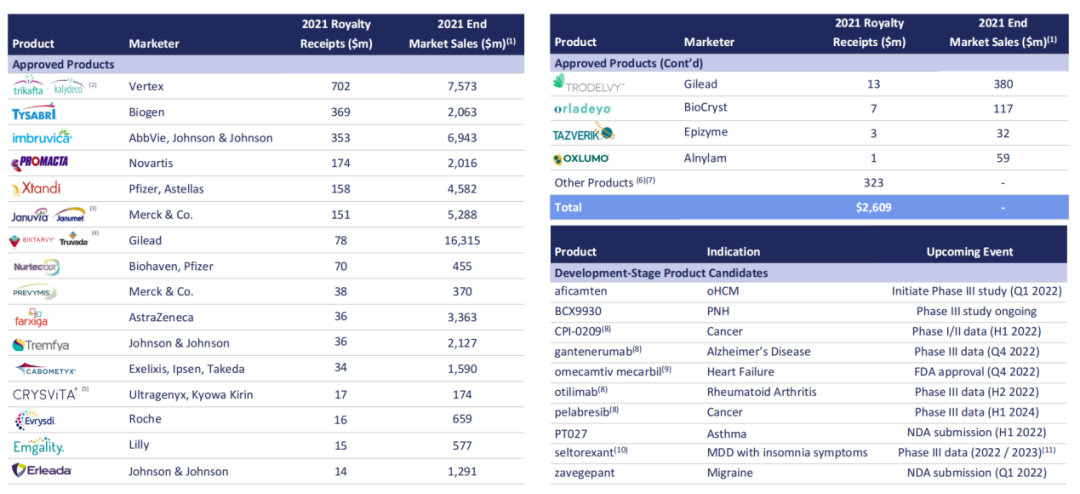

截至2021年底,Royalty Pharma拥有超过35种已商业化药品和10种开发阶段候选产品的特许权(不包括专利到期、协议到期的产品),包括14款年销售额达到10亿美元的重磅炸弹级药物,其中有5款药品年销售额均超过30亿美元。

目前,Royalty Pharma投资组合中包括艾伯维和强生的Imbruvica(依鲁替尼)、安斯泰来和辉瑞的Xtandi(安可坦,恩扎卢胺-即俗称的恩杂鲁胺)、Biogen的Tysabri(那他珠单抗)、强生的Tremfya(特诺雅,古塞库单抗)、吉利德的Trodelvy、默沙东的Januvia(捷诺维,西格列汀)、诺华的Promacta(艾曲波帕)、福泰制药(Vertex)的囊性纤维化药物Kalydeco(Ivacaftor)、Orkambi(lumacaftor/ivacaftor)、Symdeko(tezacaftor/ivacaftor)和Trikafta(elexacaftor/ivacaftor/tezacaftor)等。

Royalty Pharma在正式成立之前就已经历了两个不同阶段,其历史可以追溯到20世纪80年代,当时公司管理团队和投资委员会的部分成员建立了研发伙伴关系(Research& Development Partnerships),通过购买药品的特许权,为临床开发提供资金。1993年和1994年,创始人Pablo Legorreta分别购买了生物药Neupogen和ReoPro的特许权,在此之前,Legorreta在Lazard Frères投资银行为跨境并购和公司融资提供咨询服务。这次成功的投资促使Legorreta决定离开Lazard Frères。1996年,公司的两家前身创立,并于2003年正式合并为Royalty Pharma。2020年6月,Royalty Pharma登陆纳斯达克,融资规模高达22亿美元。截止2022年4月14日收盘,公司市值达268亿美元。

Pablo Legorreta

投资策略

01 如何寻找目标?

在整个投资过程中,Royalty Pharma首先会评估存在重大未满足医疗需求领域的创新科学成果,然后评估如何去获得那些具有吸引力的药品(或疗法)的特许权。同时,公司还会关注由领先的制药和生物技术公司销售的具有重磅炸弹潜力的药品。

公司的管理团队在进行尽职调查之后,如果认为一个产品值得投资,那么执行委员会就会将该项目提交给投资委员会进行决策,如果未被批准则不会进行投资。投资委员会由投资代表、具有不同背景的独立董事以及CEO Pablo Legorreta组成,除CEO之外,管理团队与投资委员会成员不重合,这一独特机制在一定程度上保证了投资的客观性,也兼顾了投资人的意见。

在评估投资机会时,Royalty Pharma考虑的产品关键特征如下:

- 已获得临床验证的疗法

- 解决重大未满足的医疗需求

- 为患者带来显著的益处

- 具有独特的竞争定位

- 具有长期的增长潜力

- 具有强大的商业化能力

- 拥有强大的专利组合

- 能为医疗保健系统带来新的价值

Royalty Pharma的投资重点是以多种结构收购已被监管批准的药品和处于开发阶段的候选产品的特许权,为股东创造长期价值,在评估投资机会时,考虑以下财务特征:

- 考虑现金流的持久性以供后续投资,优先考虑长期资产而非短期资产

- 根据风险调整回报,并不针对所有资产要求相同的回报

- 寻求能够带来长期增长并增加整体规模的资产

02 如何评估投资价值?

在确定了潜在的投资之后,Royalty Pharma主要从3个方面评估一款产品的商业可行性:科学价值、专利强度、预期市场份额。在重大的治疗领域和关键行业趋势方面,该公司拥有强大的经验知识,并积极监测行业的变革动向,以寻得新的机会。在评估潜在新投资机会时,公司团队会依托成员临床和商业分析、估值和交易结构研究能力进行广泛的尽职调查,并与顶尖的医师、科学家、生物制药企业高管和风险投资公司保持持续沟通,这使Royalty Pharma能够在出现投资机会时快速评估并确定资产价值。

03 如何保持长期增长?

Royalty Pharma通过3种投资模式支持其增长战略:

- 购买已获批药品的特许权以提供可靠现金流;

- 投资拥有强大临床概念验证(PoC)的在研产品以降低风险并保持上行的潜力;

- 在企业收购与并购(“M&A”)交易完成后购买非核心资产,或与生物制药公司合作,收购拥有重要产品特许权的生物制药企业。在特定情况下,直接收购拥有重要产品特许权的生物制药企业。

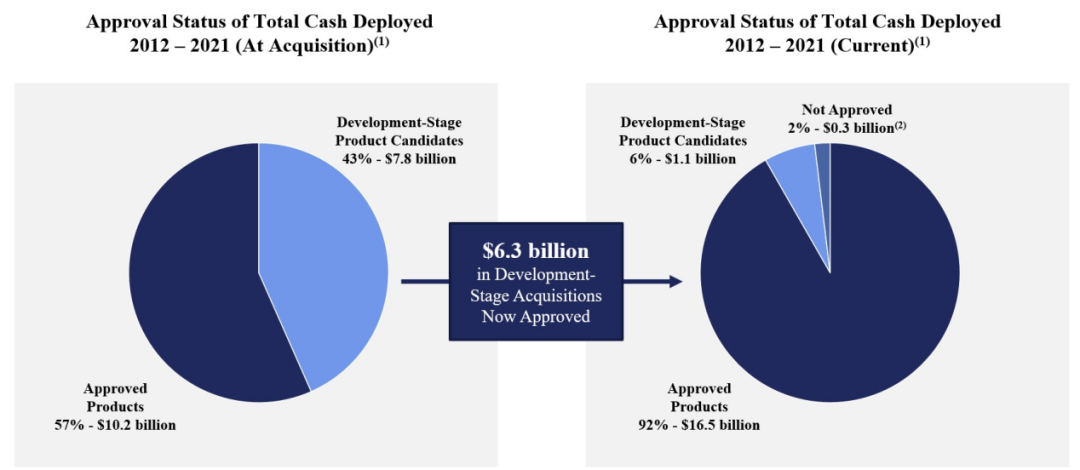

其中,从2012年到2021年,Royalty Pharma部署了78亿美元的资金来投资处于开发阶段候选产品的特许权和里程碑。其中有价值63亿美元的资产已经获批,迄今为止成功率高达81%,有价值3亿美元的资产未获批,价值11亿美元的资产仍在开发中。

除此之外,近年来Royalty Pharma已将投资范围扩大到药品特许权以外的资产,例如股权投资和收购拥有重要特许权资产的企业,最大限度地扩大了总潜在市场,并使公司能够为整个生物制药生态系统的合作伙伴提供更广泛的解决方案。

部分经典案例

恩曲他滨:2005年,Royalty Pharma从埃默里大学和三名发明者手中购买了恩曲他滨(emtricitabine)的特许权。埃默里大学和三名发明者原先分别持有该药品60%和40%的特许权,这占了他们净资产的很大一部分,对原持有人来说并不理想,因为这使他们面临着产品单一的风险,流动性很差,且兑现周期长达15年。Royalty Pharma花费5.25亿美元购买了这项特许权,为原持有人提供了资金和流动性,并使他们的资产多样化。

修美乐:2006年,Royalty Pharma购买了修美乐(Humira)原始开发者之一剑桥抗体技术公司(CAT)从原雅培公司获得的修美乐2.688%的特许权。这部分特许权对CAT公司来说是一项被动资产。当时阿斯利康正在收购其尚未持有的CAT公司剩余81%的股份,而对于阿斯利康来说,修美乐也并非未来的核心资产,因此以7亿美元的价格将修美乐的特许权出售给了Royalty Pharma。从另一方面看,这次交易也将阿斯利康收购CAT公司的成本直接减少了7亿美元。

囊性纤维化药物系列:2014年,Royalty Pharma以33亿美元向囊性纤维化基金会(CFF)购买了其持有的囊性纤维化药物Kalydeco和Orkambi的特许权。在2000年,CFF和Aurora Bioscience(现为福泰制药的一部分)进行研究合作,CFF提供了超过1亿美元的资金、在囊性纤维化方面的专业知识,以及开展临床研究的治疗中心网络,因此CFF获得了这项合作衍生的任何产品的特许权。2012年,FDA批准了这次合作衍生的第一个产品Kalydeco,用于治疗部分囊性纤维化患者,该药是首个靶向囊性纤维化根本病因的药物;2015年,合作衍生的第二个产品Orkambi被批准用于更广泛的囊性纤维化人群。但是对于CFF,这个系列药品的特许权占了其金融资产的很大一部分,在考虑了多种方案后,CFF以33亿美元的价格将部分特许权出售给了Royalty Pharma,这种形式在风险创投领域是前所未有的。2020年11月,Royalty Pharma以6.5亿美元从CFF购买了剩余的特许权。

这些交易都带来了“双赢”的结果,正如Royalty Pharma所描述,希望“通过协同性资本改变生命科学领域的融资”(Transforming the Funding of Life Sciences Through Collaborative Capital)。

经营业绩

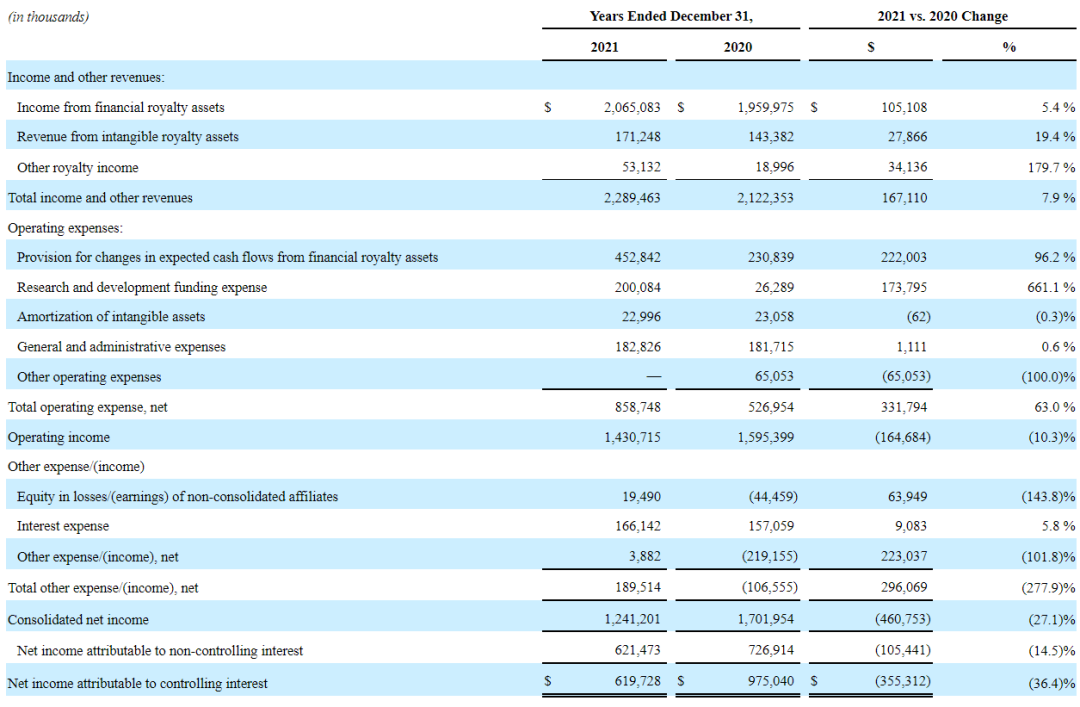

2021年,Royalty Pharma总收入共计22.89亿美元,同比增长7.9%;其中,金融特许权资产收入20.65亿美元,同比增长5.4%,主要受囊性纤维化药物业绩的推动;来自无形特许权资产的收入为1.71亿美元,同比增长19.4%,主要与勃林格殷格翰的一项诉讼有关;其他特许权收入为5313.2万美元,同比增长179.7%,主要受该公司与Biohaven和Immunomedics公司达成的研发筹资协议推动。全年研发资金支出2亿美元,增长661.1%,主要包括了Royalty Pharma从BioCryst和MorphoSys公司购买开发阶段产品特许权而支付的首付款。合并后净利润同比减少27.1%,为12.41亿美元。截至2021年底Royalty Pharma拥有现金及现金等价物15亿美元,有价证券5.819亿美元。

下表为2021年Royalty Pharma投资组合中已上市产品贡献的特许权收入和对应销售业绩,以及在研品种近期的重大事件:

结 语

Royalty Pharma在行业内创造了一种新的投资管理模式,使特许权持有者的知识产权货币化,也让投资者能以较低的风险参与生命科学行业。这种探索为生物医药创新成果提供了新的融资机会,甚至可能使整个医药行业根据新的融资结构进行重塑。在国外,与Royalty Pharma类似的投资机构还包括HealthCare Royalty Partners(HCR)、Blackstone Life Science(黑石生命科学)以及DRI Capital等。在国内,医药行业处于成长期,而创新药还处于成长期早期,特许权投资仍处于起步阶段。值得一提的是,康桥资本旗下R-BridgeFund是国内目前披露的一家以特许权收入和其他现金流为支持的投资基金,最近宣布为依生生物制药有限公司提供基于特许权的4000万美元战略投资已完成交割。这是中国国内生物制药行业首单药品特许权投资。随着未来国内医药行业创新能力迈向成熟,药品特许权投资或将成为一个具有前景的融资选择。

此文仅用于向医疗卫生专业人士提供科学信息,不代表平台立场

参考:

NMPA/CDE;

药融云数据,https://www.pharnexcloud.com/?zmt-mhwz;

FDA/EMA/PMDA;

Royalty Pharma公司公开披露;

Lo A W , Naraharisetti S V . New Financing Methods in the BiopharmaIndustry: A Case Study of Royalty Pharma, Inc[J]. SSRN ElectronicJournal, 2013.;

Pablo Legorreta Founder and Chief Executive Officer, Royalty Pharma -YaleUniversity,https://ccl.yale.edu/sites/default/files/files/Legoretta_Pablo.pdf;

https://www.royaltypharma.com/;等等。

想要解锁更多药企信息吗?查询药融云数据库(https://www.pharnexcloud.com/?zmt-mhwz)掌握药企创新药产品布局、基本信息以及研发阶段、仿制药申报情况、药物销售情况、投融资情况、年报与前景,可否投入!注册立享15天免费试用和虎年首份医药数据大礼包!

<END>

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论