每当背开始痛了,对索罗斯都是一个警告信号,“仓位肯定有什么问题”。

这个假期,90后与00后也非常背痛,不能承受空仓之轻,在券商新开户数中占比超半。金融大鳄高度依赖“动物直觉“,并非每次交易都有可以言说的逻辑,这告诉我们投资需要天赋,而普通人唯有依赖常识。

创新药在中国仍是一个全新事物,对其重资本属性现在应有更深认知。HSHKBIO(恒生香港上市生物科技指数)9月上涨26.35%,10月至今上涨12.18%,根据索罗斯反身性理论,股价上涨将带来创新药企基本面的改善。

在剧烈的冷暖切换中,资本市场对创新资源的配置作用重新激活,生物科技领域的耐心资本也重获退出通道。

今天还将复盘历史上8次大牛市的医药表现及结束后的回撤。

资料来源:医药魔方,丁香园insight数据库,天风证券研究所

▍活血来了

严重依赖资本输血的Biotech迎来流动性改善。

投融资拐点

据Crunchbase数据,2024Q2国内创新药VC&PE投融资金额同比下降 45.11%,其中8月国内创新药VC&PE投融资金额同比下降64.18%,可谓断崖式崩溃,甚至出现中国风投已死的悲观说法。如果二级市场BETA行情维持,港股对Biotech上市的接纳能力将大为增强,而科创板因智翔金泰而起的对未盈利生物科技的风险厌恶情绪将结束,有望IPO重启及再融资(定增、可转债)恢复正常。当投融资重新打通后,整个创新药生态链将恢复活力。

配股补血

现金流是Biotech的重要基本面之一,只要能够融到钱,总体都属正面事件,利于长期发展。预计18A公司会抓住这一BETA窗口期,批量出现配股的情况。圣诺医药打响第一枪,10月2日配股净筹5850万港元,认购价为每股3.36港元,较10月2日每股4.20港元折让20%,认购方为康晟生物创始人潘洪辉博士,将成为圣诺医药主要股东,持有16.67%股份。2024H1,圣诺医药现金及现金等价物773万美元,比去年底减少67.6%。9月24日至10月2日,圣诺医药股价反弹42%。

保住港股通

18A公司越靠近40亿市值越可能加速下跌,剔除港股通名单的预期会自我强化,而在被剔除后还将进一步大跌,直至交易失去流动性。但白衣骑士来了,在外力(大规模经济刺激计划)作用下,有4家港股通18A公司重回40亿市值上方,但仍有3家港股通18A公司低于40亿市值。

资本市场对创新资源的配置和激励作用重新激活。

今日出现18A并购第一单

嘉和生物与亿腾医药订立合并协议,嘉和生物将通过合并方式收购亿腾医药,合并后的新公司名称预计将改为亿腾嘉和。其实,这是一起反向收购,在合并后的新公司中原亿腾医药股东占比77.43%,原嘉和生物股东占比22.57%,亿腾医药实际控制人将成为合并公司的控股股东。本次并购堪称现象级,实现对(嘉和生物)研发资源及(亿腾医药)商业化资源、稳定现金流的优化整合,中国创新药企又添一条成长路径(本周稍后做详细解读)。

如何看待信达生物俞德超减持?

俞德超在9月30日和10月2日合计减持信达生物325万股,总金额约1.52亿港元。减持后,俞德超所持股份占比由7.90%降至7.70%。利己心是市场经济有效运行的基础,在维护程序正义的条件下,利己心并不具有道德风险。在市场具备承接能力时,Biotech创始人及科学家进行合规减持,这本身是市场激励机制恢复的体现。

在《国富论》中,亚当·斯密首次提出利己心(self-interest),并以此为出发点,论证在竞争市场的前提之下,看不见的手(invisible hand)会让整个社会的福利达到最大。假设人人都有利己心,设计制度进行约束,可以引致有序协作和公平竞争。假设人人都是圣母,希望通过道德约束,反而会留下寻租空间。

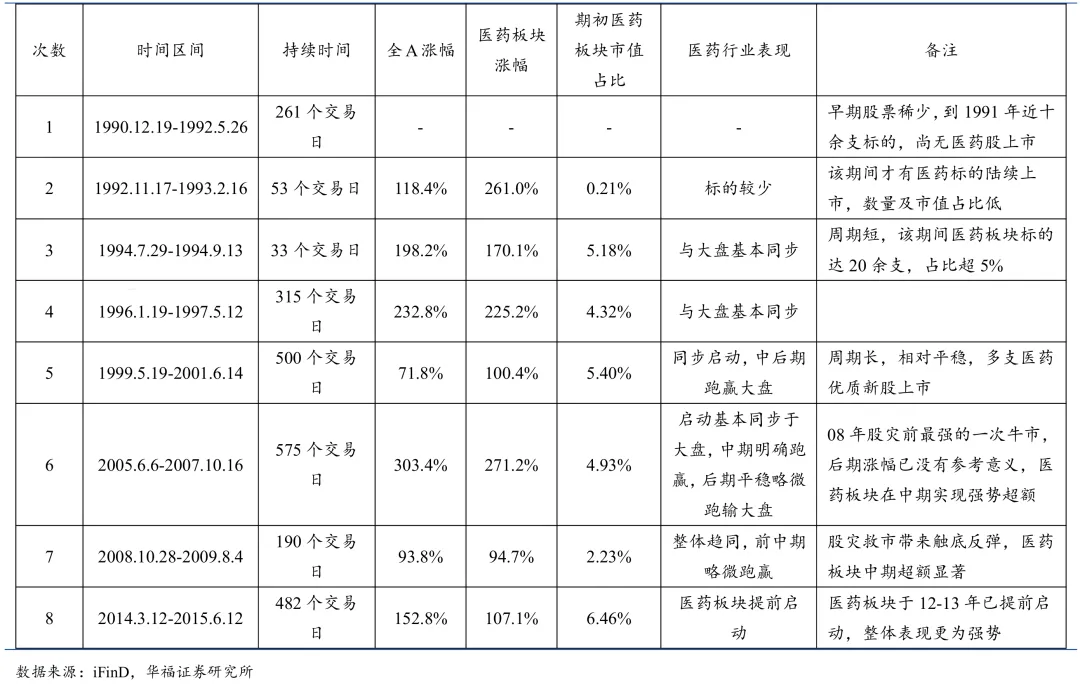

历次牛市医药与大盘表现对比

近三轮牛市医药生物板块牛市及结束1年后回撤最小标的Top20

▍一头一尾

当看见90后、00后蜂拥入市时,就知道这次涨对了。

港股给任何投资者上的第一课是套牢,第二课是加仓套牢,第三课是加仓套死。当闪电打下来时,凭什么你刚好在场?在底部坚守创新药的都是耐心资本,都付出了惨烈的学习成本,所以才有资格先信卖给后信,实现筹码的接力。

创新药充满毁灭与重生的激情,是平庸生活中少见的诞生奇迹的地方,其高弹性和脉冲式改变命运的可能性,高度契合中国投资者偏好博弈的天性。

每次市场疯癫,都将推动投资者结构的代际更新,相信90后、00后也会迷上创新药。

据华福证券统计,A股前4次牛市,医药板块标的较少,参考意义不强;第5次起医药板块主要体现为前期启动不输大盘,中期较多跑出超额收益的情形;第6次2005年牛市,医药板块跑输,但中早期强于大盘;第7次2008年牛市,医药同步大盘,但熊市后医药创新高,远超大盘;第8次2014年牛市虽跑输大盘,但医药已提前1-2年走牛。每次牛市结束后,即使是最稳健的医药标的,回撤幅度也是惊人的。

传统认为医药在牛市中表现相对温和,但这次不一样,高弹性的创新药产业链(Biotech、CXO)已成为医药板块的主战场,并且A股医药年初至今仍跌约5%,位居所有大行业(过1万亿市值)倒数第一。

BETA行情终将散去,还是会回到基本面(现金流、研发能力、商业或BD能力、运营效率),我们从一头一尾来展望创新药的长期趋势。

创新药竞争格局现在很明朗了,头部及准头部均不存在太大争议,具有高度确定性,不会出现死亡螺旋、价值毁灭,不会过度依赖单一管线或产品,即使遇上黑天鹅或行业周期低谷,也是有下限的。

据天风证券,国内企业在部分创新药细分市场已占据主导地位。尽管杨森制药(强生)的伊布替尼是首个在中国内地获批上市的BTK抑制剂,但百济神州的泽布替尼凭借更优异的疗效和安全性,成功超越伊布替尼,占据超过50%的2023年样本医院销售额。诺诚健华奥布替尼也表现出色,获得约17%的市场份额。国内企业占据PD-(L)1单抗赛道的主要市场,销售金额占比前5名企业中仅有默沙东一家外资企业,且仅占比15%的2023年样本医院市场销售额。

A股创新药板块合计25家上市公司,2024H1板块营业收入为279.2亿元,同比增长76.40%;归母净亏损为9.21亿元,亏损同比大幅收窄;扣非归母净亏损为11.46亿元,利润端同比减亏。根据WIND一致性预测,2026年港股/A股Biotech超半数将实现盈利(含对外授权收入)。

参考美股经验,实现扭亏为盈的部分Biotech公司,在盈利报告公布后的一个季度以及半年后股价表现都比较优秀,半年后股价涨幅基本都在30%以上;除了BioNtech和因塞特医疗以外,盈利报告发布至今股价涨幅都在60%以上。

资料来源:同花顺iFinD,天风证券研究所,注:报告公布至今股价涨幅中截止日期2024/10/02

创新药竞争也是淘汰赛。

截至10月7日,即使在大涨后,在66家港股18A公司(含摘B)中,仍有15家小于10亿市值,25家介于10-30亿市值之间。

预计小于10亿市值Biotech的比例长期在30%左右,有利于生物科技形成正常的新陈代谢(退出)生态,降低并购门槛,让管线实现货币化流动。

(来源:阿基米德君)

市卫健委主任被查,曾因改制遭医生集体反对

国谈名企业开盘下跌,医保谈判“变天”?

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论