引言

在质子泵抑制剂市场持续变化的浪潮中,泮托拉唑、雷贝拉唑、艾司奥美拉唑等药物的表现备受关注。曾经百亿规模的泮托拉唑跌落神坛,雷贝拉唑却逆势成为市场 TOP1 品种,艾司奥美拉唑在原研与仿制的博弈中不断调整市场地位,艾普拉唑也凭借自身优势崭露头角。这些药物的市场竞争格局呈现出复杂多样的态势。

本文将基于摩熵咨询《质子泵抑制剂市场专题研究报告》,全面而深入探索质子泵抑制剂市场竞争发展以及背后的商业逻辑。

一、具有更高稳定性的质子泵抑制剂——泮托拉唑

1. 百亿品种跌落神坛,市场降幅超85%

泮托拉唑是全球上市的第三个质子泵抑制剂,与奥美拉唑相比具有较高的选择性和生物利用度,弱酸条件下稳定性优于奥美拉唑和兰索拉唑。泮托拉唑最早由BydGulden(现为日本武田制药的子公司)开发,1994年在德国、墨西哥上市,上市剂型为肠溶片。

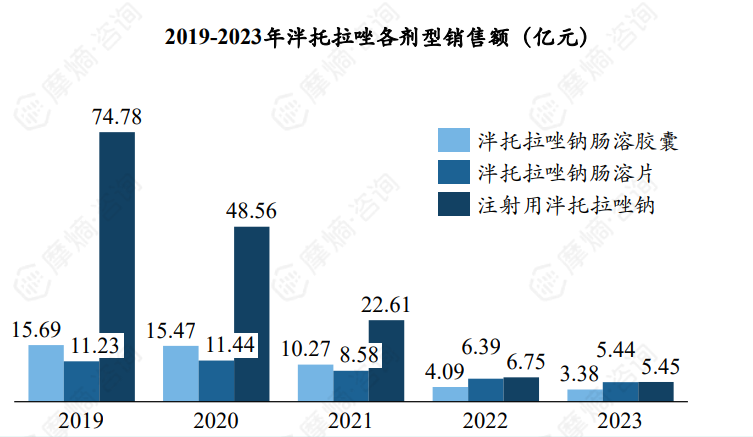

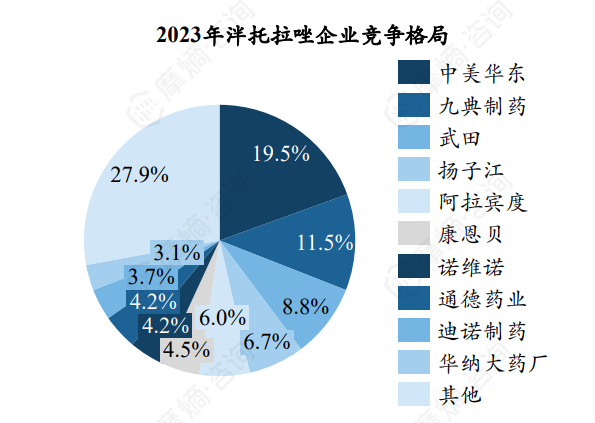

国内上市销售剂型主要为肠溶片、肠溶胶囊和注射剂,根据摩熵医药数据库统计显示,整体市场在2019年销售额达到了102亿元,但在注射剂与肠溶片进入集采后市场大幅下降,到2023年已经下降至14亿元,较2019年相比下降超过85%。泮托拉唑在售企业近百家,竞争激烈,TOP3企业为中美华东、九典制药和武田,占比分别为19.5%、11.5%和8.8%。

图片来源:摩熵咨询《质子泵抑制剂市场专题研究报告》

2. 肠溶片3家企业中选,销售额与销售量占比增长均超过50%

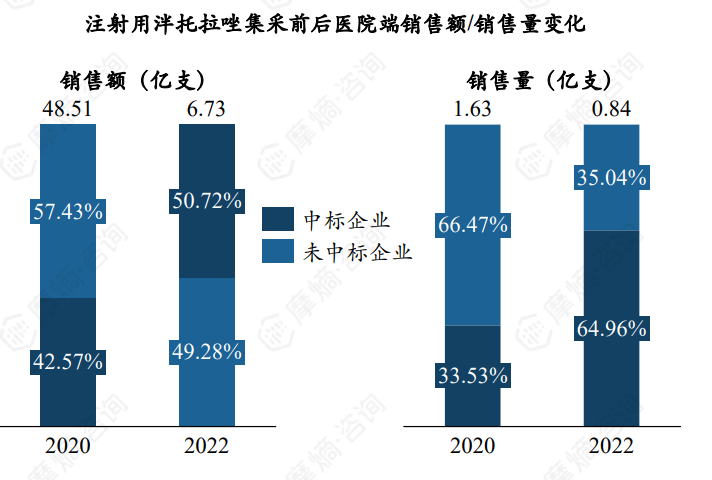

注射用泮托拉唑被纳入第四批国家集中采购,奥赛康、扬子江、中美华东等六家企业中选,平均降幅为88.49%。集采后中标企业销售额占比增加了8.15%,销售量占比增加了31.43%。

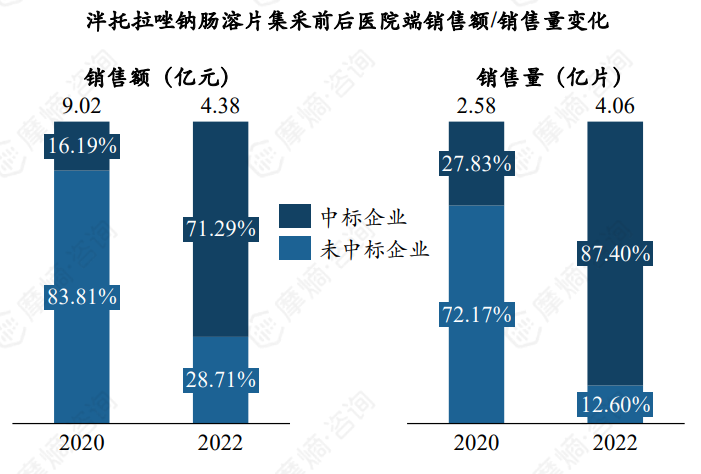

泮托拉唑肠溶片被纳入第四批国家集中采购,九典制药、康恩贝和Aurobindo三家企业中选,平均降幅为57.91%。集采后中标企业销售额占比增加了55.10%,销售量占比增加了59.57%。

二、质子泵抑制剂市场”顶流”——雷贝拉唑

1. 质子泵抑制剂TOP1品种,2023年销售额达56亿元

雷贝拉唑原研企业为卫材和强生,于1997年在日本获批上市。雷贝拉唑与质子泵结合位点多,代谢为非酶代谢,具有起效更快、个体化差异较小、与其他药物联用时相互作用少等优势。

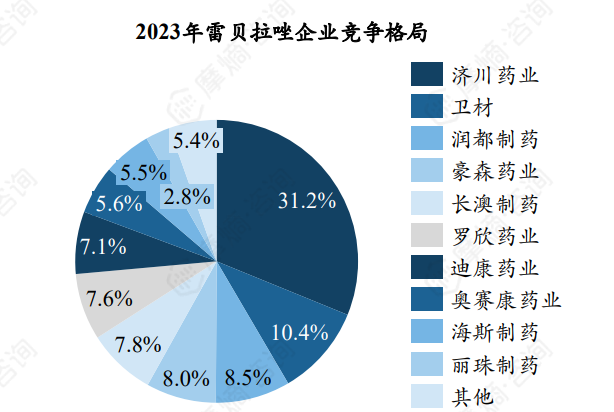

国内上市销售主要剂型为肠溶胶囊、肠溶片及注射剂。根据摩熵医药数据库统计显示,2023年雷贝拉唑销售额55.79亿元,虽然较前几年有所降低,但因降幅较小,因此整体市场为居于所有质子泵抑制剂首位。济川药业是雷贝拉唑领军企业,市场份额超30%,其胶囊剂市场规模最大,且具有绝对优势。

图片来源:摩熵咨询《质子泵抑制剂市场专题研究报告》

雷贝拉唑肠溶片纳入第九批国家集采,安必生制药、新华制药、海斯制药、山香药业、济川药业、九典制药、润都制药和药友制药八家企业中选。肠溶胶囊及注射剂因参比制剂尚不明确,目前一致性评价进程缓慢。

2. 雷贝拉唑各级医院市场分析(以北京市为例)

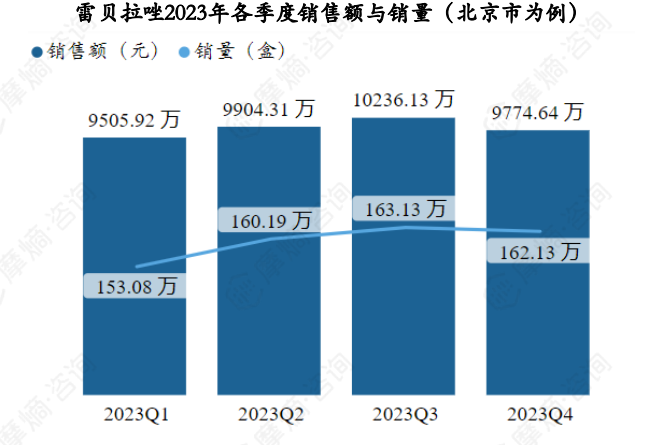

据摩熵医药药物流向数据显示,以北京市为例,雷贝拉唑2023年各季度销售量和销售额如下图:

雷贝拉唑2023年销售额TOP3医院(北京市为例)分别为中国医学科学院肿瘤医院、首都医科大学附属北京安贞医院、中国医学科学院阜外医院。

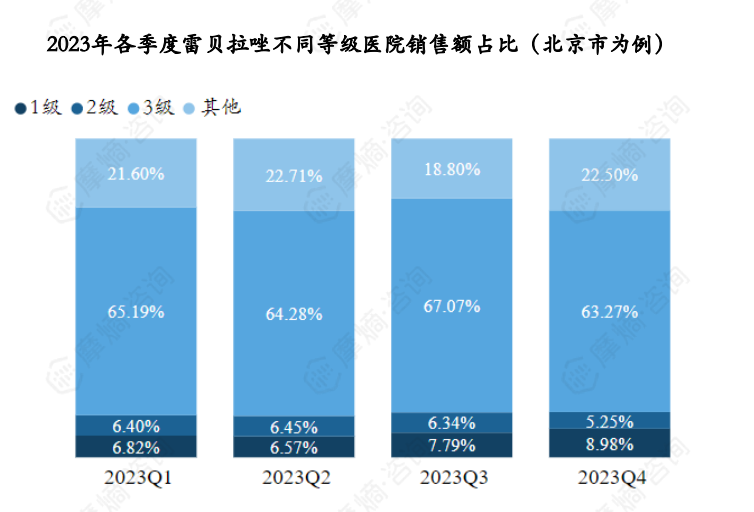

雷贝拉唑2023年销售市场主要分布在三级及其他医院,各季度三级医院销售额占比均达到60%以上。

三、 全球首个异构体质子泵抑制剂——艾司奥美拉唑

1. 销售额降至29亿元,原研占据半壁江山

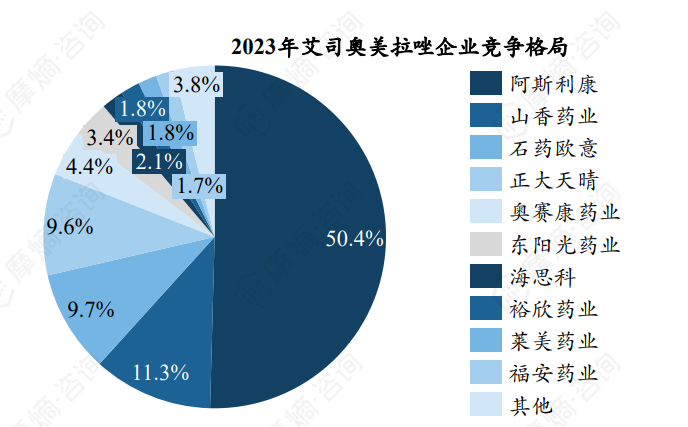

艾司奥美拉唑由阿斯利康2000年在瑞典上市,是奥美拉唑S-异构体。经大量临床试验和药物研究证实其维持胃内pH>4的时间更长,抑酸效率更高,疗效优于一代质子泵抑制剂,个体差异小。

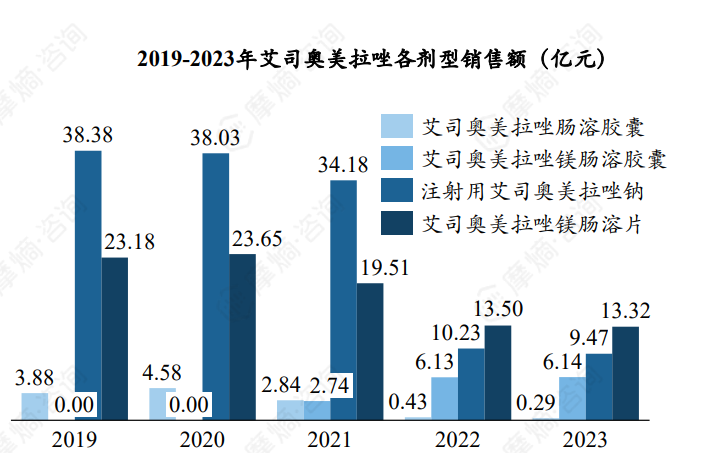

艾司奥美拉唑专利在2014年过期后也迎来国内众多企业的仿制,目前国内上市销售的主要有注射用奥美拉唑、艾司奥美拉唑肠溶胶囊、艾司奥美拉唑镁肠溶胶囊和艾司奥美拉唑镁肠溶片四种剂型。根据摩熵医药数据库统计显示,艾司奥美拉唑2019年销售额为65.44亿元,到2023年已降至29.21亿元,除艾司奥美拉唑镁肠溶胶囊因未集采市场有所提升外,其他剂型市场均有所降低。

图片来源:摩熵咨询《质子泵抑制剂市场专题研究报告》

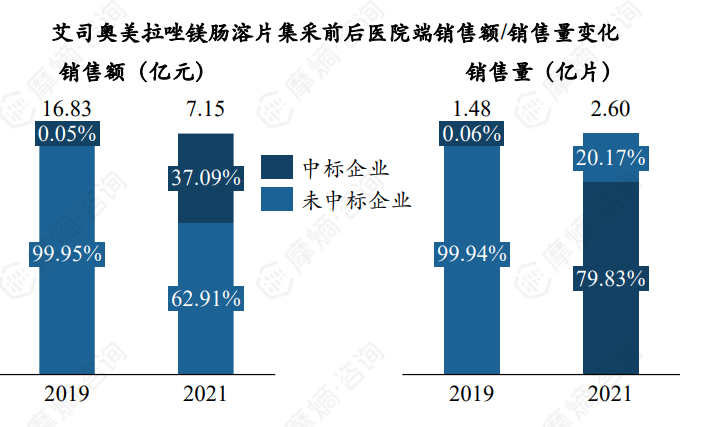

2. 已有四种剂型纳入集采

艾司奥美拉唑肠溶片与艾司奥美拉唑肠溶胶囊均被纳入第四批集采。艾司奥美拉唑肠溶片仅山香药业一家中选,集采前由阿斯利康近乎占据全部市场,集采后山香药业迅速抢占市场,销售额增至37.09%,销售量增至79.83%。艾司奥美拉唑肠溶胶囊由石药欧意、东阳光和正大天晴中选,集采前后均由这三家企业占据近乎全部市场。

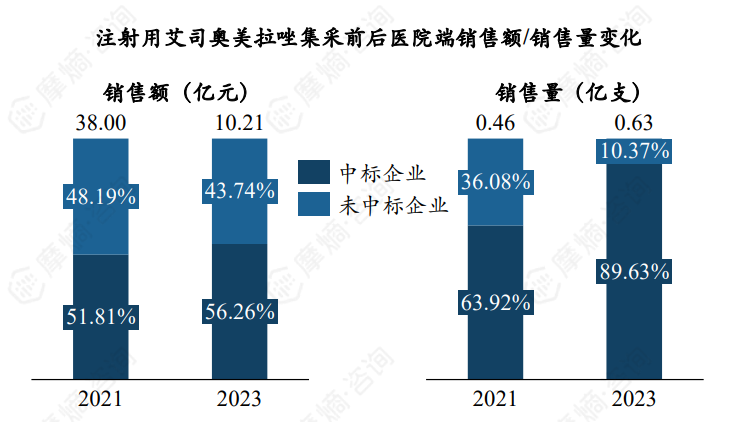

注射用艾司奥美拉唑钠被纳入第五批集采,平均降幅达92.40%,由裕欣药业、奥赛康、扬子江等十家企业中选。集采后销售量占比增加了25.71%,销售额占比增加了4.45%。

艾司奥美拉唑镁肠溶口服干混悬剂被纳入第九批集采,有10mg、20mg、40mg三种规格,有四家企业中选,降幅达60.27%。

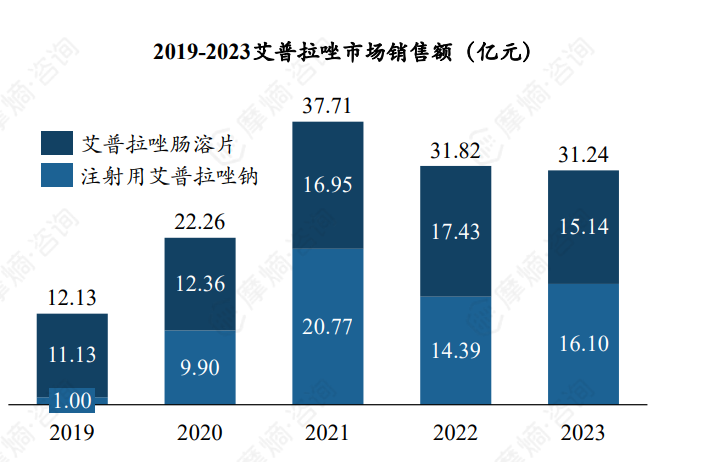

3. 丽珠医药独家品种,市场地位提升显著

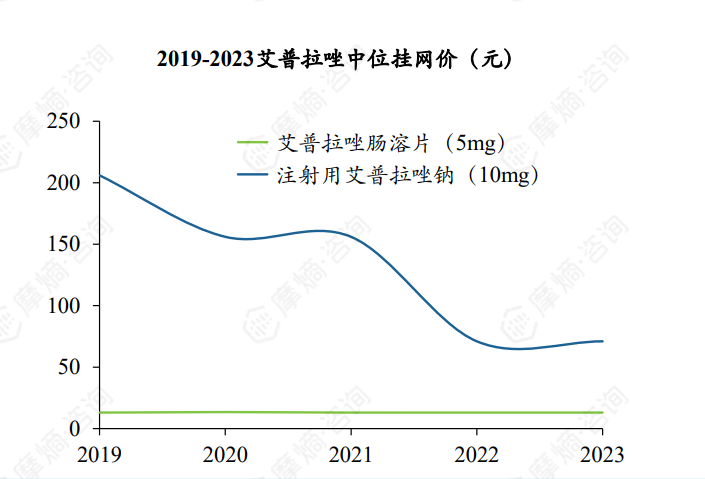

艾普拉唑是丽珠医药从韩国一洋药品株式会社引进,其销售额在2021年达到峰值37.71亿元,随后因注射剂进入医保,价格由206元/支降至71元/支,整体市场略有下降,2023年销售额达31.24亿元,在整体质子泵抑制剂中位于第三位。

艾普拉唑目前由丽珠医药独家销售,已获批艾普拉唑肠溶片和注射用艾普拉唑钠两个剂型,新剂型艾普拉唑微丸肠溶片也处于临床阶段。由于艾普拉唑肠溶片专利已经到期,石药集团和科仁医药分别在2023年和2024年提交仿制药上市申请。

4. 未来市场有望高于其他质子泵抑制剂品种

目前,市场上的六大质子泵抑制剂除艾普拉唑外均已被纳入集采,且已被纳入第二批国家重点监控合理用药药品目录中,未来市场会进一步降低,为艾普拉唑腾出放量空间。

数据来源:摩熵医药数据库

艾普拉唑在2021注射剂取消了限定用药人群,2023年获批了新适应症,同时通过两次国谈降价,为艾普拉唑产品销量提供了有利条件,市场规模或将进一步提升。艾普拉唑的有利条件有望实现销售额高于其他质子泵抑制剂。

结语

综上所述,质子泵抑制剂市场的各主要药物在竞争格局中各有境遇。泮托拉唑市场大幅下降,雷贝拉唑稳坐首位,艾司奥美拉唑原研与仿制企业激烈竞争,艾普拉唑则前景向好。集采政策持续影响着市场走向,企业需要依据自身产品特点和市场趋势,制定合适的发展策略。未来,随着仿制药的不断涌入和新剂型的研发,质子泵抑制剂市场竞争格局还会持续演变,值得各方持续关注。

拓展阅读:

1. 2025年抑酸药物分类及应用领域:质子泵抑制剂应用最广,二代效果更强

2. 2024年质子泵抑制剂市场竞争格局分析:奥美拉唑VS兰索拉唑

以上内容均来自摩熵咨询{质子泵抑制剂市场专题研究报告(附下载)},如需查看或下载完整版报告,可点击!

想要解锁更多药品信息吗?查询摩熵医药(原药融云)数据库(vip.pharnexcloud.com/?zmt-mhwz)掌握药品各国上市情况、药品批文信息、销售情况与各维度分析、市场竞争格局、一致性评价情况、集采中标情况、药企申报审批信息、最新动态与前景等,以及帮助企业抉择可否投入时提供数据参考!注册立享15天免费试用!

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论