内卷不止,蓝海不再,是目前很多行业的通病。

医药行业受集采影响,内卷或更严重。

原料药在红海泛舟,仿制药在内卷,创新药在卷内。6月23日,第五批国家组织药品集中带量采购在上海开标,中选药品平均降幅达56%。近日CDE新文件,Me-Too抗癌药临床政策缩紧,标志着创新药或进入供给侧改革的内卷化时刻。

国内仿制药集采制度化、常态化,使得行业回归制造业属性,一般的API和仿制药公司资本市场最多给30倍估值。若从周期性转型成长性行业,估值就能上一大台阶。

对于API企业,若要转型最好走的有两条路:一条是原料药制剂一体化,另一条是向CDMO转型。CDMO为矛,进可攻;API为盾,退可守。

单从资本市场估值来看,向CDMO转型是最受欢迎的。纯CXO公司PE能给到100多倍,转型的公司PE一般能给到50倍以上,CDMO业务占比越大,估值越高。

九洲药业、普洛药业和美诺华就是典型的成功例子。还有天宇股份、奥翔药业等都在积极转型。

九洲药业近两年转型CDMO后风生水起,目前市值近400亿左右,PE近70倍,两年10倍股。

时间拨回到2019年9月,公司公告拟以 7.9 亿元收购诺华苏州工厂,从此一路开挂,受益诺华全球供应链的资源优化,承接到了更多品种的CDMO 订单,尤其是诺华重磅产品“诺欣妥”对公司 CDMO 业务的拉动力最为显著。截至2020年,诺欣妥全球销售额已快速增长至近25亿美金。

图:九洲药业CDMO在2019-2020年快速增长

资料来源:年报,药事纵横整理

有了诺华的背书,敲开其他跨国制药巨头的大门就不是难事了。截止到去年末,九洲与罗氏、吉利德、硕腾等其他 MNC 企业已经形成深度嵌入式合作关系。国内Biotech公司也纷纷寻求合作,目前已经与贝达药业、艾力斯、海和生物、绿叶制药、华领医药、和黄医药、海思科等国内知名创新药公司建立了战略合作关系,这些公司陆续有新药获批。去年公司客户池迅速扩大,国内外客户池全年新增 400 余家。

截止2020年末,九洲药业承接的 CDMO 项目,已上市项目 16 个,处于Ⅲ期临床的项目 40 个,处于Ⅰ期和Ⅱ期临床试验的有 438 个,项目涵盖抗肿瘤类、抗心衰类、中枢神经类、心脑血管类、抗病毒类等治疗领域。

目前API生产基地主要为台州和盐城,CDMO生产基地主要为浙江瑞博和瑞博苏州。

公司 2020 年全年实现营业收入 26.47亿元,其中CDMO业务营收12.93亿元,同比增长70%,占主营49%。

总结:九洲药业能华丽转身,本身具备实力,和诺华合作是一个重要因素,让市场认同转型也很重要,“酒香也怕巷子深”,少不了品牌宣传。据公司年报披露,去年公司积极开展品牌推广活动,2020年举办了学术论坛19场,国内线上直播7场,线下沙龙 3 场,海外线上研讨会7场。

和九洲药业踩着API+CDMO风火轮不同,普洛药业是开着三轮车。执行“做精原料、做强 CDMO、做优制剂”的发展战略,事实证明这种打法很正确。公司 CDMO业务快速成长,API+制剂一体化布局在仿制药集采中优势明显。

普洛的 CDMO 业务实际上拥有超过 20 年的发展经验,是国内最早一批开展 CDMO业务的公司之一。高管经验丰富,董事长祝方猛为公司效力20余年,浙江大学(原杭州大学)化学分析硕士学位,1997 年研究生毕业即加入公司,从化工进出口基层业务做起,2010年从杭州调入横店,临危受命担任得邦制药董事长,两年时间让企业转亏为盈;2017年底,开始担任普洛药业董事长。

在2017年,普洛药业管理团队采用了“事业部+职能”的管理组织架构模式,下设原料药事业部、CDMO 事业部、制剂事业部三个事业部,各自负责产品销售和研发。

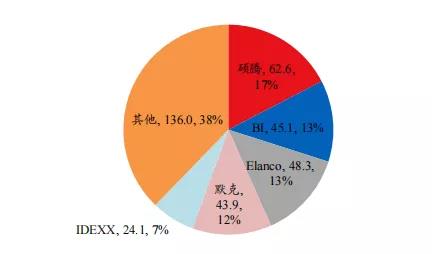

在CDMO这一块,除了人用药以外,普洛瞄准了差异化的兽用药CDMO业务,目前公司 CDMO业务中人用药占比60%,兽药占比 40%。与人用药相比,兽用药生命周期更长,兽用药 CDMO 行业具有较高的进入壁垒,市场规模也很大。根据 Vetnosis 的披露,目前全球兽药行业的规模合计已超过400亿美金。其中,硕腾、Elanco、默克、BI 和 IDEXX 前五大兽药公司约占据了约 62%的市场份额。

资料来源:Bloomberg,Vetnosis,华创证券

公司目前硕腾和默克建立起了深度合作关系。2017 年和 2018 年公司对硕腾公司的销售额分别为 945 万美元和 1107万美元,占出口业务比重约为 2.6%和 2.4%,2019 年 8 月和硕腾签署了《主供货协议》。

截止2020年末公司新报价CDMO项目有540个,项目数较去年同期增长40%左右;正在进行的CDMO项目有200个,其中研发服务项目88个,商业化人用药项目74个,商业化兽药项目25个,其他商业化项目13个。公司CDMO业务强劲增长,实现营业收入10.55亿元,较上年同期增长46.14%。

公司制剂的策略是做差异化品种,主要包含原料药具有核心优势的品种;有技术难度的品种和OTC 品种。今年开始整体的销售在上升,利润的上升幅度远大于销售,随着明年更多的品种进入集采,更多的差异化品种上市,制剂方面会比现在好很多。

总结:普洛药业目前原料药、制剂和 CDMO 三大业务板块,2020 年收入占比分别为 75.27%、9.65%和 13.39%,CDMO营收突破10个亿,增长46%,占比不断提升。未来有望成为原料药、CDMO、制剂三足鼎立的综合性企业。

美诺华基于在特色原料药领域的竞争优势和客户资源,进一步拓展延伸原料药制剂一体化业务和 CDMO 业务。19年开始发力CDMO业务,这两年成长最快,去年实现营业收入 1.22亿元,增幅 113.13%。制剂业务在2017年和KRKA 成立合资公司进入加速,去年制剂业务实现销售收入 0.75亿元,增幅18.71%。特色原料药实现销售收入 9.52亿元,增幅 3.86%;保持平稳。

资料来源:年报 药事纵横整理

CDMO:目前在总营收中的占比在 10%左右,携手默沙东动保,步入加速成长期。今年4月美诺华与默沙东动保公司签订十年战略协议,共同建立长期稳定的定制研发生产(CDMO)合作伙伴关系,公司 CDMO 业务迎来质的飞跃。默沙东动保是全球前三的动保巨头,2020 年,默沙东动保实现营业收入 47.03 亿美金,同比增长7.06%,实现税前净利润16.5亿美金,同比增长 2.55%。2020 年,公司 CDMO 业务与 100 余家国内外优秀医药企业建立业务合作,其中包括恒瑞医药、亿帆医药等国内大型上市公司,正在进行的项目达 175 项。

制剂业务:公司采用“技术转移+自主申报+国内 MAH 合作”经营模式。国内制剂方面,已有普瑞巴林和培哚普利两个产品国内获批并集采中标,2020 年,公司制剂业务首次实现盈利。和 KRKA 在国内成立合资公司科尔康美诺华,其中KRKA 持股 60%,公司持股占比 40%。以合资公司为主体并作为药品上市许可持有人(MAH),以美诺华旗下的制剂工厂为生产厂商,双方协力将 KRKA在欧洲已上市产品进行国内转报,推动其制剂产品在国内市场的开拓。另外美诺华也在布局培育自研制剂产品的研发申报,持续丰富产品梯队,积极拓展国内 MAH 客户合作,持续推进制剂一体化战略。

美诺华由原料药向制剂和CDMO延伸,制剂依托KRKA,CDMO有了默沙东动保背书,以与兽药CDMO切入口,公司也有望在其他跨国药企的人用药的CDMO取得突破。有望重复九洲药业和诺华的例子。

目前浙商API企业转型CDMO的还有天宇股份、奥翔药业,都有所进展,但目前CDMO业务占比还不大。

总结

原料药企业这两年受疫情影响,业绩增长还可以,但周期性明显,靠天吃饭的属性依然不改。要想摆脱红海泛舟模式,就要积极转型,根据自身情况选择适合自己的方式,通过自身升级,从周期性行业转向成长性行业。

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论