近日,Sumitovant Biopharma公司和母公司Sumitomo Pharma制药有限公司,与Myovant Sciences(纽约证券交易所代码:MYOV)达成一项最终美股收购协议。根据该协议,Sumitovant将以每股27.00美元的现金收购Myovant所有已发行股份。相当于交易总值为17亿美元,公司总值为29亿美元。Sumitovant目前实益性拥有Myovant已发行和流通股份的52%。

这笔交易通过将平台、资源的结合,将Myovant项目中的产品商业化,并加速开发一个强大的管道,着眼于满足女性健康和前列腺患者的需求。“这代表了一个领先行业的机会。”Sumitovant的首席执行官Myrtle Potter表示。

Myovant目前ORGOVYX®和MYFEMBREE®两款产品具有巨大潜力,前者用于治疗成人晚期前列腺癌,后者用于减少由于子宫肌瘤引起的大量月经出血。此项美股收购合作将加强该公司产品的能力,并有助于继续提供创新疗法,以解决前列腺癌和女性健康方面未满足的患者需求。通过此次使Myovant成为Sumitovant全资子公司的收购交易,Sumitomo将快速实施战略管理,充分利用两款产品产生的现金流,以实现集团的持续发展。

Myovant的首席执行官David Marek表示,我们会努力发展差异化疗法,推进临床项目,让患者获得高质量的护理。

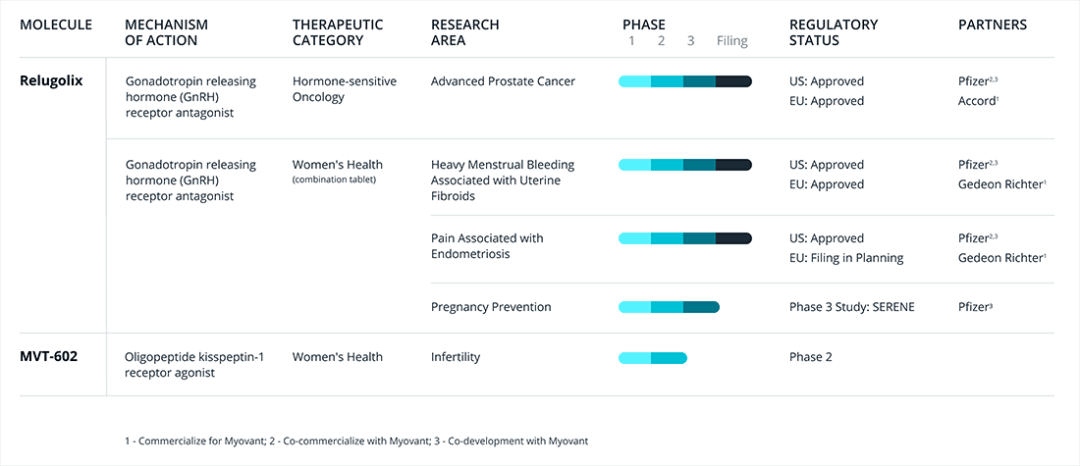

研发管线

该美股收购交易预计将在2023年第一季度完成,但需要满足惯例的交易完成条件,包括获得必要的监管批准,以及获得持有多数未由Sumitovant及其关联公司实际所有的流通股的Myovant股东的批准。这笔交易将通过现有现金和外债融资相结合的方式筹集资金。

相对于2022年9月30日(Sumitovant最初不具约束力的提议之前的最后一个交易日),收购价格对于收盘价约有50%的溢价,对于Myovant股票60天交易量加权均价约有55%的溢价。该协议已由Sumitomo和其董事会批准,并由Myovant独立董事特别委员会一致决定,并根据该决定,由其全体董事会批准,Sumitovant指定的董事回避并弃权审议和投票。

参考信息:

https://investors.myovant.co

<END>

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论