一、全球小分子创新药获批&销售概览

全球小分子创新药获批数量及销售额TOP 100药物数量仍占据半壁江山。

近五年,美国FDA批准的新药以小分子化学药为主,2019-2023年占比分别为65%、62%、56%、46%、55%,获批生物制品占比逐渐提升,从2019年的15%提升至2023年的31%。2023年,美国FDA共批准55款新药上市,其中小分子药物共30款,占比约55%;从疾病领域来看,小分子新药多集中在肿瘤和罕见病领域,其次为免疫炎症、感染、神经系统、心血管及代谢类疾病。

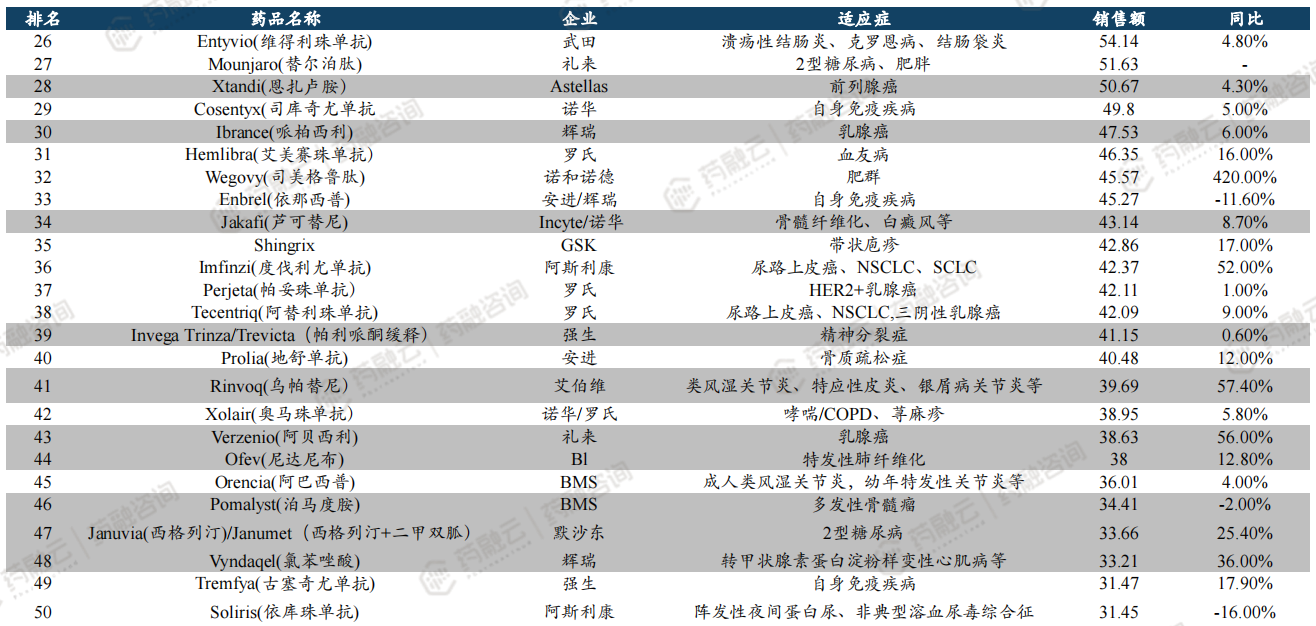

2023年全球药品销售额TOP100榜单中,共有45款小分子药物上榜,数量占比位列第一,实现销售额约1758.71亿美元,销售金额占比约38%。排名前三的小分子药物分别是BMS/辉瑞的阿哌沙班、吉利德的必妥维、BI/礼来的恩格列净。

2023年全球药品销售额TOP100榜单(亿美元)

二、2024年十大重磅小分子药物

药融咨询通过分析药融云数据库,药融云医药投融资数据库,药融云专利数据库以及文献资料、FDA官网、公司公告、各大权威医药新闻媒体、专业医药分析机构的信息或数据,从以下三个维度筛选出2024年最值得关注的十大重磅小分子药物。

① 进度或时间维度:选取全球目前处于注册或批准阶段、或在2023年获得批准上市2024年刚刚商业化的小分子药物;

② 创新性维度:都是多年来某治疗领域新机制的小分子药物,或首个药物;

③ 市场前景维度:销售峰值都预计为10亿美元及以上。

2024年十大重磅小分子药物

1. Madrigal/Resmetirom

(1)全球首款NASH疗法,靶向甲状腺激素受体β亚型

作用机制:Resmetirom是由Madrigal公司开发的一款高选择性的甲状腺激素受体β(THR-β)激动剂,能被肝脏特异性摄取,激活肝脏中高表达的THR-β,促进脂肪分解,降低低密度胆固醇、甘油三酯和其它致动脉粥样硬化脂蛋白水平,减少肝脏脂肪堆积,改善肝脏功能,从而治疗非酒精性脂肪性肝炎( NASH )。2024年3月15日,美国FDA加速批准Resmetirom上市,用于治疗中重度肝纤维化的非肝硬化NASH/代谢功能障碍相关脂肪性肝炎(MASH)成人患者,这是FDA批准的首款治疗NASH的药物。

非酒精性脂肪性肝病(NAFLD)是一种与胰岛素抵抗(IR)和遗传易感密切相关的代谢应激性肝损伤,NASH是NAFLD的一种严重类型。临床药物研发策略主要分为三个方向,1)调控胰岛素抵抗的胰岛素增敏剂;2)降低血脂的降脂类药物;3)调节肝脏促氧化/抗氧化平衡的抗氧化剂。Resmetirom能同时从血糖调节、降脂以及抗炎/抗氧化三个方面改善NASH患者病情。

(2)临床数据优异,III期临床达到FDA提出的两个主要终点

主要终点( NASH缓解且无纤维化进展):Resmetirom组NASH缓解且无纤维化进展的受试者比例显著高于安慰剂组(80 mg组,100 mg组和安慰剂组受试者比例分别为25.9%,29.9%和9.7%,组间差异有统计学意义)。

主要终点(纤维化改善同时NAS评分无恶化):纤维化缓解至少1期且NAS评分没有加重的受试者比例也显著高于安慰剂组(80 mg组,100 mg组和安慰剂组受试者比例分别为24.2%,25.9%和14.2%,组间差异有统计学意义)。

关键次要终点(低密度脂蛋白胆固醇在24周较基线下降的百分比):24周用药后,Resmetirom组LDL-C水平较基线显著下降(80 mg下降13.6%,100 mg下降16.3%),安慰剂组较基线几乎没有变化,52周结果与24周结果基本一致。

安全性方面:几乎所有的不良事件都是轻中度不良事件;80 mg、100 mg和安慰剂组受试者严重不良事件的发生率分别为10.9%、12.7%和11.5%;整体安全性结果良好,既往同类产品发生的一些不良反应在Resmetirom的III期临床研究中都未发生。

(3)NASH患病率高,患者数量多,全球治疗药物市场即将突破百亿美元

患病率高:全球NAFLD的患病率大约在25%-30%左右,各个地区因诊断,种族和地理区域而异;亚洲地区的患病率为27%,中国的患病率为29.8%,高于北美(24%)以及欧洲(24%);NASH在普通人群中的患病率较难确定,有研究显示,经肝组织活检诊断的NASH在NAFLD人群中的总患病率为59.1%。

全球NASH患者人群基数较大:有研究预测至2030年中国NASH患者将由2016年的3260万人增长至4830万人,增长率为48%;美国NASH患者人数也将增长至2700万人。

全球NAFLD/NASH市场持续增长:有数据显示2016-2020年全球NASH市场由17亿美元增长至19亿美元,复合年增长率为3.2%;预计至2025年达到107亿美元,并于2030年达到322亿美元,期间复合年增长率分别为41.8%和24.6%。

(4)竞争格局好,Resmetirom销售峰值有望达到55亿美元

辉瑞、诺华、礼来、BMS、强生、诺和诺德等多个头部药企在NASH治疗领域布局多个临床项目;Inventiva、Akero、Madrigal 等代表企业的药物也取得了积极进展。

据药融云数据库统计,全球处于临床Ⅲ期的管线不到10个,Resmetirom获批上市后有望快速占领NASH市场,Evercore ISI分析师估计,凭借NASH适应症,2030年Resmetirom全球销售额可能达到26亿美元,峰值可能达到55亿美元。

全球NASH在研新药

2. 福泰制药/VX-548

(1)Nav1.8抑制剂,新机制镇痛药,无成瘾性问题

作用机制:VX-548一款Nav1.8抑制剂,Nav1.8是一种特定的离子通道蛋白,主要在神经组织中表达。它在感觉神经元中起着重要作用,参与传导疼痛信号和温度感知。抑制Nav1.8通道活性可以阻断疼痛信号的传导、减轻疼痛感觉并产生镇痛效应,同时Nav1.8不参与中枢神经相关的活动,不会存在类似阿片类药物的成瘾性问题,也不会对运动功能产生影响。

镇痛药的分类:外周机制镇痛药(非甾体抗炎药、对乙酰氨基酚、NaV抑制剂等)和中枢神经镇痛药(阿片类药物、辅助镇痛药物等)。

(2)全球疼痛市场需求巨大,主流药物仍为阿片类和NSAIDs

全球疼痛行业市场巨大,根据Mordor intelligence调查显示,2021年全球疼痛管理市场价值794亿美元,预计到2027 年将增长至1207亿美元,复合年增长率为7.39%。

《中国疼痛医学发展报告(2020)》显示,我国慢性疼痛病人数量超过3亿,并正以每年1000万至2000万的速度增长。药融云数据显示,中国镇痛类药物的市场规模已从2016年的 133亿元增长至 2023Q1-3年的203亿元。2023年前三季度全国院端销售额TOP10的品种中阿片类有6款:地佐辛、布托啡诺、纳布啡、羟考酮、氢吗啡酮、喷他佐辛;3款NSAIDs:阿司匹林、丙帕他莫、赖氨匹林(Aspirin/lysine);中成药一款:天麻素。

(3)阿片类药物滥用成灾,20多年首款新机制镇痛药,峰值有望超50亿美元

美国人口只占全球的5%,消耗的阿片类药物却占全球的80%(原本作为重症疼痛的镇痛药,滥用具备成瘾性)。美国CDC网站数字显示,在最近三次药物滥用危机中,即从1999年到2017年,阿片类药物已导致39.9万人死亡。市场一直在探索研发新型机制的镇痛药物,不仅要求能够媲美阿片类药物的镇痛效果,而且强调安全性和非成瘾性。福泰制药的小分子NaV1.8抑制剂VX-548为20多年来首款新机制的镇痛药,Leerink Partners分析师也预计到2030年VX-548的年销售额可能会达到51亿美元。

2024年1月30日晚,福泰制药公布VX-548治疗中、重度急性疼痛最新三期数据,相比安慰剂组,VX-548治疗组达到了数字疼痛评分(NPRS)和48小时内疼痛强度差异的时间加权总和评分(SPID48)主要终点,同时VX-548安全性和耐受性良好,副作用发生率较安慰剂组更低。

目前全球NaV1.8抑制剂研发管线并不多,研发难度大,辉瑞,雅培, Vertex均陆续折戟。Vertex最新一代抑制剂VX-548,是目前全球进度最快且唯一III期临床成功的NaV1.8抑制剂。

3. Karuna/KarXT

(1)M1/M4毒蕈碱激动剂,精神分裂症数十年来首个新机制药物

药物简介:KarXT是一款口服双药固定剂量组合,由Xanomeline(呫诺美林,M1/M4毒蕈碱激动剂)和Trospium(曲司溴胺,非选择性毒蕈碱拮抗剂)组成,可激活大脑中的毒蕈碱型乙酰胆碱受体,同时减少对外周毒蕈碱型乙酰胆碱受体的作用;KarXT是数十年来用于治疗精神分裂症的首个新机制潜在药物。

精神分裂症药物分类及局限性:主要分为两类,典型/传统/经典和非经典抗精神分裂症药;现有药物作用靶点以多巴胺受体以及5-羟色胺受体为主;这些药物存在诸多问题,例如多巴胺D2受体拮抗剂会导致急性肌张力障碍、神经安定剂恶性综合征等一系列神经副作用。

(2)临床数据优异,安全性相比传统药物有较大改善

EMERGENT-2是一项多中心、双盲、安慰剂对照试验的Ⅲ期临床试验,共招募252名最近经历精神病症状恶化、需要住院治疗的精神分裂症患者,旨在评估KarXT治疗精神分裂症的有效性和安全性,2024年1月13日,该试验结果发表于《柳叶刀》杂志,试验结果“支持KarXT代表一种有效且耐受性良好的新型抗精神病药物的潜力”。

疗效优异:主要终点为基线到第5周时阳性和阴性综合征量表(PANSS)总分的变化(范围30-210,分数越高表明症状越严重),在治疗期结束时,KarXT组PANSS总分下降21.2分,安慰剂组下降11.6分(P<0.0001),与安慰剂相比,KarXT组PANSS总分显著降低9.6分。

强大的安全性和耐受性:KarXT治疗5周的总体耐受性良好,停药率、因治疗出现的不良事件导致的停药率均与安慰剂相似,副反应大多为轻微至中度,未发现严重的副反应;不存在体重增加、催乳素水平升高、锥体外系综合症等现有抗精神病药的常见副作用,有望为精神分裂症患者提供更安全的药物选择。

(3)全球精神分裂症患者约2400万人,药物市场规模达82亿美元

精神分裂症患者基数大。据世界卫生组织估计,全球约有2400万精神分裂症患者,成人精神分裂症患病率为0.45%;中国精神分裂症患者超过800万,中国的12个月患病率(12个月内患过精神分裂症的患者所占总人口比率)约0.6%。

全球精神分裂症药物市场空间有望超百亿美元。据Expert market research估计,全球精神分裂症药物的市场规模将由2023年的81.8亿美元增长至2032年的129.7亿美元,年复合增长率将达5.26%。药融云数据显示,2019-2023Q1-3年我国抗精神病药物销售额分别为107.43、92.34、92.64、89.67、66.08亿元。

(4)BMS斥资140亿美元收购Karuna,KarXT峰值约28亿美元

2023年11月,Karuna宣布FDA已受理其在研疗法KarXT治疗成人精神分裂症的新药上市申请,PDUFA目标日期为2024年9月26日。若获批,KarXT将成为数十年来用于治疗精神分裂症的首个新机制药物。

2023年12月,BMS宣布与Karuna签订协议,将以每股330美元现金收购Karuna,总价为140亿美元,囊获其核心产品KarXT及其它管线。国内方面再鼎医药拥有KarXT大中华区权益,目前正开展临床Ⅲ期。

全球针对毒蕈碱型乙酰胆碱受体开发的中枢神经系统药物较少,KarXT进度最快;根据Evaluate Pharma机构预测,2028年KarXT的销售额有望达到28亿美元。

4. 强生/Akeega

(1)首款前列腺癌双重作用机制药物,同时靶向雄激素受体轴和HRR基因突变

药物简介:Akeega为醋酸阿比特龙(CYP17酶抑制剂)与尼拉帕尼(PARP抑制剂)的双效片剂;2023年8月11日,FDA批准Akeega与泼尼松联合使用,用于治疗BRCA阳性转移性去势抵抗性前列腺癌(mCRPC)成年患者;Akeega是FDA批准的首款/唯一一款结合PARP抑制剂与醋酸阿比特龙,具有双重机制的药物。

作用机制:醋酸阿比特龙可高选择性、不可逆的抑制雄激素生物合成所必需的关键酶CYP17酶,从而降低雄激素水平;尼拉帕尼通过阻断PARP(多聚ADP核糖聚合酶)酶的活性,抑制细胞中DNA损伤修复过程,从而抑制癌细胞的生长和增殖; Akeega可同时靶向mCRPC患者的两种致癌驱动因素——雄激素受体轴和HRR基因(包含BRCA基因)突变。

(3)前列腺癌是男性新发/死亡最高的瘤种,现有疗法易出现耐药性

根据CA cancer J Clin最新发表的数据显示,前列腺癌目前已经是美国男性新发及死亡最高的瘤种之一,前列腺癌、肺癌和结直肠癌占男性新发癌种的48%,仅前列腺癌就占新发癌种的27%。

前列腺癌根据进展情况,可以分为以下几种类型:1.局限性前列腺癌 2.治愈性治疗后复发前列腺癌 3.转移性激素敏感性前列腺癌(mHSPC)4.非转移去势抵抗性前列腺癌(nmCRPC)5.转移去势抵抗性前列腺癌(mCRPC);几乎所有前列腺癌最终都会进展为mCRPC,当进展为mCRPC时,90%的患者会发生骨转移,其5年生存率仅为3%。

mCRPC具有高度分子异质性,单纯靶向AR通路的治疗终会出现耐药性;具有新颖机制的创新疗法或具有更优临床效益的组合疗法亟待开发。

(3)前列腺癌药物市场空间广阔, Akeega销售额有望达到27亿美元

根据 Nature Review 预计,2020-2029 年前列腺癌药物市场规模将从 112 亿美元增长至 301 亿美元,其中 AR 抑制剂增量达 111 亿美元,PARP 抑制剂增量 47 亿美元,PSMA 靶向放射性配体增量高达 11 亿美元。

阿比特龙2010年首次获得FDA批准上市,于2018年达到销售峰值34.98亿美元,随着美国专利2018年10月到期,销售额一路下滑,到2023年全球销售额仅8.87亿美元。2018年强生第二代AR抑制剂阿帕他胺获批上市,用于mHSPC 和nmCRPC ,弥补了阿比特龙专利悬崖销售额的下跌。此次Akeega为FDA批准的首款AR通路抑制剂+PARP抑制剂组合疗法,借助强生在前列腺癌多年的销售布局,据Clarivate预测,至2029年,Akeega销售额有望达到27亿美元。

5. Idorsia/Aprocitentan

(1)ETA/ETB双重拮抗剂,针对难治性高血压,近40年首款新机制降压药

作用机制:Aprocitentan是由Idorsia开发的一种双重内皮素(ET)A/B受体(ETA/ETB)拮抗剂,可抑制ET-1与ETA和ETB受体的结合;ET-1通过其受体(ETA和ETB)介导多种有害效应,如血管收缩、纤维化、细胞增殖和炎症,在高血压患者中,ET-1可引起内皮功能障碍、血管肥大和重塑、交感神经激活和醛固酮合成增加;Aprocitentan靶向ETA/ETB两种内皮素受体,阻断由内皮素引起的血管收缩,发挥降压作用。

目前常用的降压药有6大类,这些药物在降压方面疗效显著,但对于难治性高血压患者,具有全新机制的降压药物仍然较少。Aprocitentan靶向内皮素通路,通过三重机制降低血压:通过阻断内皮素扩张血管、抑制交感活性和减少醛固酮释放,是高血压领域近40年首款具有新机制的降压药。

(2)全球已上市ETA/ETB拮抗剂共5款,Aprocitentan具潜力治疗顽固性高血压

根据药融云数据库,在抗高血压药物领域,全球已上市ETA/ETB拮抗剂共5款,分别为Aprocitentan(2024年)、马昔腾坦+他达拉非(2021年)、马昔腾坦(2013年)、安生立坦(2007年)以及波生坦(2001年)。波生坦是第一个合成的内皮素受体拮抗剂,为内皮素受体A、B双重拮抗剂,安立生坦是一种高选择性内皮素A受体拮抗剂,马昔腾坦是具有高度亲脂性的新一代双重内皮素受体拮抗剂,具有更好的组织穿透力和受体亲和力,该三种药物目前主要用于治疗肺动脉高压,而非高血压。

相比于现有ETA/ETB拮抗剂,Aprocitentan为针对ET通路的全身性降压药,除具潜力抑制内皮素通路外,Aprocitentan与其他药物产生药物间相互作用的机率低,该特性使其具有潜力成为治疗顽固性高血压患者的药物。

(3)抗高血压药市场空间广阔,Aprocitentan峰值有望达25亿美元

高血压是最常见的慢性病之一,根据世卫组织《全球高血压报告》,全球高血压患者人数从1990年的6.5亿增至2019年的13亿,我国高血压人群已高达2.47亿,其中9%~18%是难治性高血压。

全球及国内高血压药物市场规模广阔,据贝哲斯咨询数据2023年全球高血压药物市场规模为250.61亿美元,预计2023-2028年该市场将以3.47%的复合年增长率增长。根据药融云数据库,2023Q1-3年我国抗高血压药物全国医院销售额为544.14亿元;其中,全国医院销售端药品销售TOP10中,丁苯酞氯化钠注射液销售额为43.04亿元,位列榜首。

Aprocitentan获批上市标志着高血压治疗领域取得重大突破,有机构预测,Aprocitentan销售峰值有望达到25亿美元。

6. Geron/Imetelstat

(1)端粒酶抑制剂,针对血液瘤,全球首款重磅端粒药物

药物简介:Imetelstat是Geron开发的一种具有脂质片段的13-mer寡核苷酸,可特异性结合人类端粒酶的RNA模板,作为一种有效的、竞争性的端粒酶活性抑制剂。Imetelstat是首款在FDA申报上市的端粒酶抑制剂,用于治疗骨髓增生异常综合征,PDUFA日期为2024年6月26日。

端粒/端粒酶:端粒是存在于真核细胞线状染色体末端的一小段DNA-蛋白质复合体,端粒重复序列与端粒结合蛋白一起构成了特殊的“帽子”结构,其作用是保持染色体的完整性和控制细胞分裂周期;端粒酶由RNA和蛋白质组成,可维持端粒长度,端粒酶在85%~90%的恶性肿瘤细胞中表达上调,使得这些细胞持续且不受控制地增殖,驱动肿瘤的生长和发展,端粒酶被认为是肿瘤治疗中的一个有潜力的分子靶点。

(2)MDS患者尚存在未满足临床需求,新型药物亟待开发

骨髓增生异常综合征(MDS)是一组起源于造血干细胞的肿瘤性疾病,主要特征是骨髓造血功能异常、血细胞发育异常,表现为难治性的血细胞减少、造血功能衰竭,流行病学数据显示,MDS发病率约10-12/10万人口,多累及中老年人,50岁以上的病例占50%~70%,男女之比为2:1,约30%-60% MDS患者转化为白血病。

去甲基化药物阿扎胞苷、地西他滨和造血干细胞移植是骨髓增生异常综合征患者治疗的主要方式;与大多数血液恶性肿瘤相比,MDS 的批准治疗方案仍然较少,尚需应用更精准的药物来改善患者的治疗结果。

(3)III期临床试验结果积极,销售峰值有望达20亿美元

主要终点为8周RBC输注独立性(TI)率。Imetelstat组(n=118)治疗8周时TI率为39.8%,而安慰剂组(n=60)为15.0%。

关键次要终点包括24周的RBC-TI率、TI持续时间和红系反应(HI-E)等。Imetelstat组和安慰剂组的24周TI率分别为28.0%和3.3%;在Imetelstat组中,47例(40%)患者RBC-TI至少为8周,安慰剂组为9例(15%)。

安全性方面,Imetelstat组和安慰剂组3-4级治疗期间出现AE的发生率分别为91%(107/118)和47%(28/59),接受Imetelstat治疗的患者中,最常见的3-4级治疗期间出现的AE是中性粒细胞减少,Imetelstat组80例(68%),安慰剂组2例(3%),以及血小板减少,Imetelstat组73例(62%),安慰剂组5例(8%),没有与治疗相关的死亡报告。

Imetelstat 具有成为重磅炸弹的潜力,有Stifel分析师估计,Imetelstat的年销售额峰值或可达 20 亿美元。

7. BridgeBio/Acoramidis

(1)转甲状腺素蛋白(TTR)稳定剂,治疗罕见心肌病

作用机制:Acoramidis是BridgeBio公司开发的一种口服、强效、高选择性小分子转甲状腺素蛋白(TTR)稳定剂,旨在模拟具有保护作用的转甲状腺素蛋白(TTR)T119M突变的功能,维持TTR蛋白的正常四聚体构象,从而阻止具有毒性的淀粉样蛋白的产生,用于治疗转甲状腺素蛋白淀粉样变性心肌病(ATTR-CM)。

ATTR-CM是一种罕见的心肌病,主要是由于TTR基因突变,引起TTR蛋白异常解聚形成异常物质(淀粉样物质)沉积于心脏,表现为限制性心肌病和进行性心力衰竭,根据有无TTR基因突变可以将该疾病分为遗传型/突变型(hATTR)和野生型(ATTRwt)。一项系统研究结果显示,ATTR-CM的患病率估计为5.2例/百万人,发病率约为0.3例/百万人/年。

(2)Acoramidis为第二款治疗ATTR-CM的TTR稳定剂

根据药融云数据,治疗转甲状腺素蛋白淀粉样变心肌病的已上市药物有1款,为辉瑞的Tafamidis, Tafamidis也是首个已被证实对治疗ATTR-CM有效的TTR 稳定剂。

Acoramidis是第二款在研TTR稳定剂,美国FDA已接受Acoramidis用于治疗ATTR-CM的新药申请,预定PDUFA日期为将2024年11月29日;上市后,Acoramidis将成为全球第二款治疗ATTR-CM的药物。

(3)Tafamidis 2023年销售高达33.21亿美元,Acoramidis销售有望达18亿美元

辉瑞Tafamidis于2019年5月获FDA批准上市,2023年Tafamidis系列药物全球销售额高达33.21亿美元,是辉瑞全年销售额TOP10的药物,2021-2023年Tafamidis全球销售额分别为20.15、24.47、33.21亿美元。

Acoramidis为第二款治疗ATTR-CM的TTR稳定剂,Leerink Partners分析师认为,至2030年,该药的销售额可能达到18亿美元。

8. 阿斯利康/Capivasertib

(1)全球首款AKT抑制剂,治疗HR+/HER2-晚期乳腺癌

药物简介:Capivasertib是一款口服全身性pan-AKT抑制剂,由阿斯利康开发用于治疗包括乳腺癌、前列腺癌在内的多种癌症,Capivasertib于2023年11月在美国获得首次批准,联合氟维司群用于治疗激素受体 (HR) 阳性、人表皮生长因子受体 2 (HER2) 阴性、局部晚期或转移性乳腺癌的成年患者,是全球首个获批的AKT通路抑制剂。

AKT抑制剂作用机制:PAM信号通路即磷脂酰肌醇3-激酶(PI3K)-蛋白激酶B(AKT)-哺乳动物雷帕霉素靶蛋白(mTOR),该信号通路在多种肿瘤中异常激活,参与调控肿瘤细胞增殖、分化和凋亡等,是抗肿瘤药物研发所关注的重要通路;AKT位于 PI3K-AKT-mTOR 通路的核心位置,具有 3 种亚型,AKT1、AKT2 和 AKT3,三者具有高度相似的结构;超过50%的肿瘤中AKT过度活化,尤其在复发性卵巢癌、乳腺癌和前列腺癌等瘤种中更为普遍,对AKT进行抑制是肿瘤靶向药物开发的方向之一。

(2)临床Ⅲ期研究取得突破性结果,PFS和OS均显著获益

Capivasertib+氟维司群组vs安慰剂+氟维司群组,在伴有或者不伴有AKT通路异常的患者人群的中位PFS获益均表现出显著优势。在总人群中:7.2个月vs3.6个月,HR=0.60;95% CI 0.51–0.71;p<0.001;在AKT通路异常人群中:7.3个月vs3.1个月,HR=0.50;95% CI 0.38–0.65;p<0.001;在不伴有AKT通路异常人群中:7.2个月vs3.7个月,HR=0.70;95% CI 0.56–0.88;p<0.001。

Capivasertib+氟维司群组vs安慰剂+氟维司群组能更大程度降低疾病死亡风险,在伴有或者不伴有AKT通路异常的患者人群均有一致OS获益。在总人群中,Capivasertib+氟维司群组18个月的OS率为73.9%,而安慰剂组为65.0%(HR=0.74;95% CI 0.56-0.98);在AKT通路异常患者中,两组18个月的OS率分别为73.2%和62.9%(HR=0.69;95% CI 0.45-1.05)。

(3)全球多款AKT抑制剂进入临床,Capivasertib销售额至少为10亿美元

竞争格局:根据药融云数据,全球已上市AKT靶向药物仅1款,即阿斯利康的Capivasertib;在研管线中有29款产品进入临床研究阶段,其中,临床Ⅲ期5款,临床Ⅱ期12款,临床Ⅰ期12款。

据Clarivate预测,Capivasertib到2031年将在G7(七国集团,加拿大、法国、德国、意大利、日本、英国和美国)市场获得至少10亿美元的销售额。

9. 礼来/Pirtobrutinib

(1)首个BTK非共价抑制剂,有望解决耐药问题

药物简介:Pirtobrutinib(Jaypirca)是礼来开发的一款非共价、具高度选择性的BTK抑制剂,是获FDA批准的首个非共价(可逆转)BTK抑制剂,同时也是首个获批用以治疗已对BTK共价抑制剂产生抗性的MCL患者的BTK抑制剂。

Pirtobrutinib有望解决耐药问题,第一代、第二代BTK共价抑制剂在作用方式上均通过不可逆地与BTK激酶结构域中的C481残基结合发挥作用,若患者产生BTK耐药突变,会使此类药物不能与C481残基结合,产生脱靶效应,患者治疗过程可能会中断;与前两代BTK共价抑制剂不同,Pirtobrutinib与C481没有直接的相互作用,对BTK的选择性更高,可减少治疗产生的不良事件,可能解决前两代BTK抑制剂耐药问题,为患者带来全新的治疗方案。

(2)临床数据优异,一年内获FDA两次加速批准

在Ⅰ/Ⅱ期临床试验中,Pirtobrutinib在对BTK共价抑制剂耐药的不同患者亚群中均展现出了出色的疗效和安全性,一年内获得FDA的两次加速批准,分别针对MCL和CLL/SLL患者。

在MCL患者中,接Pirtobrutinib治疗患者的总缓解率为50%,分别有13%与38%的患者达到了完全缓解和部分缓解,中位缓解时间为1.8个月(0.8-4.2),中位缓解持续时间为8.3个月,6个月DOR率为65.3%;在CLL/SLL患者中,接Pirtobrutinib治疗患者的总缓解率为72%,中位缓解持续时间为12.2个月,所有缓解均为部分缓解。

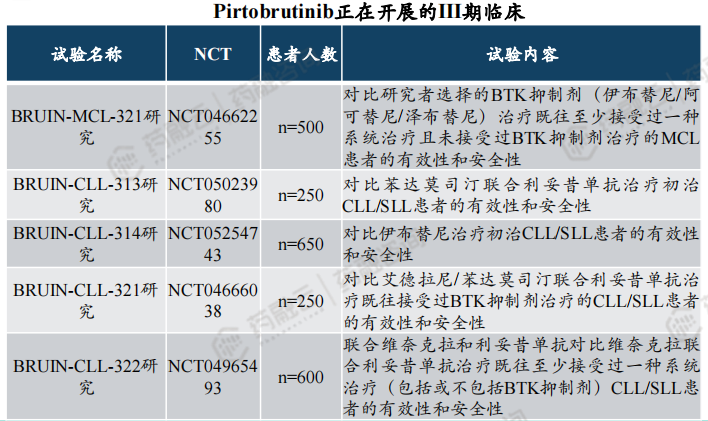

目前,礼来正在开展一项针对MCL人群的全球III期临床以及四项针对CLL/SLL人群的全球III期临床。

(3)BTK抑制剂百亿市场规模,Pirtobrutinib销售峰值超10亿美元

有数据显示,全球用于治疗B细胞淋巴瘤的BTK抑制剂市场规模增长迅速,从2016年的22亿美元增长到2020年的72亿美元,复合年增长率约为34.1%,预计在未来,这一市场将持续扩大,市场规模将以22.7%的复合年增长率在2025年增长至200亿美元,并持续以5.5%的复合年增长率在2030年增长至261亿美元。

根据药融云数据,全球已上市BTK抑制剂总共6款,分别为强生的伊布替尼(2013年)、阿斯利康的阿可替尼(2017年)、百济神州的泽布替尼(2019年)、小野制药的替拉鲁替尼(2020年)、诺诚健华的奥布替尼(2020年)以及礼来的Pirtobrutinib(2023年)。预计Pirtobrutinib销售峰值超10亿美元。

10. Verona/Ensifentrine

(1)PDE3/4抑制剂,慢阻肺首款新机制疗法

药物简介:Ensifentrine是Verona研发的一款雾化吸入型磷酸二酯酶3/4(PDE3/4)抑制剂,用于慢性阻塞性肺病患者的维持治疗;Ensifentrine对PDE3和PDE4酶的双重抑制作用可产生协同效应,实现支气管扩张和抗炎效果,其PDUFA日期为2024年6月26日,若成功获批,将成为10年来首个可用于 COPD维持治疗的新机制药物。

现有药物:目前COPD的治疗药物主要包括β2-受体激动剂、抗胆碱能药、甲基黄嘌呤类药物、糖皮质激素、磷酸二酯酶-4抑制剂以及溶菌剂,主要用于预防和控制症状,减少急性加重的频率和严重程度,提高运动耐力和生命质量,主流起始治疗药物方案为长效β2-受体激动剂+长效抗胆碱能药。

(2)Ⅲ期数据优异,优锐医药拥有大中华区权益,正在国内开展Ⅲ期临床

Verona在两项3期临床试验ENHANCE-1和ENHANCE-2中评估了雾化Ensifentrine作为维持疗法,治疗COPD的效果,两项试验均达到主要终点,患者肺功能获得统计显著和具有临床意义的改善;主要终点为FEV1 (一秒用力呼气容积) 0-12小时药时曲线下面积。

国内优锐医药拥有Ensifentrine大中华区权益,并于2023年2月24日启动Ensifentrine(3mg,每日2次)治疗COPD的中国III期临床试验,预计将于2025年2月完成。

(3)COPD患者基数大,致死率高,市场规模约200亿美元

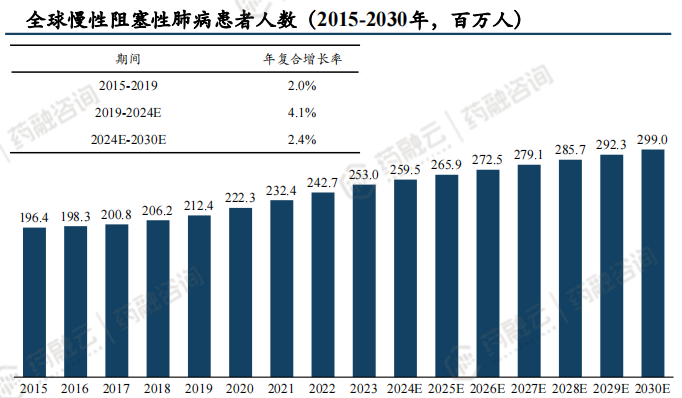

慢性阻塞性肺病是全球第三大致死疾病,仅次于脑卒中、心脏病;据测算,2024年全球COPD患者预计为2.60亿人,预计至2030年将增长至2.99亿人,2024-2030年复合增长率为2.4%;2024年我国COPD患者预计为1.08亿人,预计至2030年将增长至1.11亿人,2024-2030年复合增长率为0.4% 。

我国COPD形式亦较为严峻,每年致死人数达100万,致残人数约500-1000万,致死率及致残率均较高。

2022年,全球COPD治疗市场估计为195亿美元,预计到2030年将达到278亿美元的规模,2022-2030年复合增长率预计为4.5%。

(4)PDE3/4竞争格局好,但面临生物制剂竞争,销售峰值有望超10亿美元

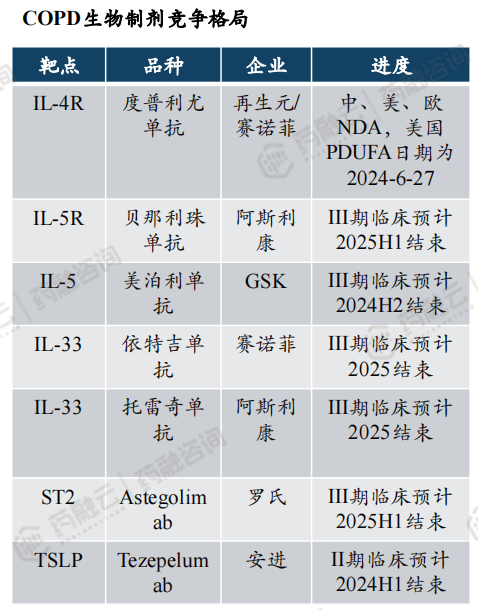

从竞争格局来看,数十年年无新机制COPD药物获批上市,针对PED3/4靶点,多家企业布局斑块状银屑病/特应性皮炎/COPD。同时生物制剂也积极探索COPD适应症,靶向IL-4R的度普利尤单抗率先点亮生物制剂治疗 COPD 的希望,也有望于2024年6月底获批上市用于COPD。

据Fierce Pharma预测,Ensifentrine 2028年销售额将达到8亿美元(上市仅4年),我们预计其销售峰值将超10亿美元。

以上内容均来自{2024年十大重磅小分子药物},如需查看或下载报告,可点击!

<END>

想要解锁更多药物研发信息吗?查询药融云数据库(vip.pharnexcloud.com/?zmt-mhwz)掌握药物基本信息、市场竞争格局、销售情况与各维度分析、药企研发进展、临床试验情况、申报审批情况、各国上市情况、最新市场动态、市场规模与前景等,以及帮助企业抉择可否投入时提供数据参考!注册立享15天免费试用!

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论