中国 CXO 行业已深度融入全球医药研发产业链,大部分主要中国 CXO 公司有超过一半的收入来自海外,因此,全球医药融资和医药研发需求趋势对中国 CXO 行业有重要影响,在目前的大环境下,中国CXO的订单还受到地缘政治因素的影响,不过海外CXO的发展战略也值得我们研究。

海外CXO巨头的成长史,也是一部并购重组史。有的通过并购重组,完善服务链条提升规模优势提高议价和抗风险能力,有的则通过分拆上市、业务重组,提高组织效率等,都是为了拉开跟竞争对手的差距,更好的穿越周期。2023年海外CXO巨头们有三件大事:Syneos Health私有化、Labcorp分拆Fortrea独立上市、Catalent或被收购传闻。

通过2023Q3季报表述情况,虽然海外CXO管理层对Biotech融资和需求的趋势判断偏谨慎,但是从部分公司订单和二级市场表现来看,海外需求复苏初现苗头。从我们统计海外CXO巨头2023年涨跌幅情况来看,10家知名公司中有7家上涨,其中临床CRO公司Medpace和ICON涨幅在47%-46%,排名靠前,3家下跌。ICON就是近两年通过并购重组快速发展的典型案例,中国的对标企业,如泰格医药、药明康德、康龙化成等。

2021年2月,ICON以120亿美元并购PRA Health Science,7月开始并表,成为全球第2大临床CRO公司。2022年营收77.41亿美元,同比增长45.4%,实现净利润5亿美元,同比增长230%。在2022年全球CRO营收排名第4。

2023年前三季度公司收入60.54 亿美元,同比增长 4.8%,Q3 收入 20.55 亿美元,同比增长 5.8%;2023年前三季度归母净利润 3.96 亿美元,同比增长 2.1%,净利率为 6.5%;Q3 归母净利润 1.64 亿美元,同比增长 2.2%。公司各业务板块新签订单保持强劲,具有行业领先的成本管理能力,费用率总体稳定。

一年不开张,开张吃三年。截止3季度末,在手订单金额为222亿美元(约1587亿人民币),环比增长2.6%,较2022年第三季度增长10.0%。充足的订单,保证了公司未来两三年的稳定增长。公司维持 2023 年业绩指引不变,预计收入增长 4.3%~6.1%至 80.70~82.10 亿美元,新冠相关收入占比 3%~4%。

2023年公司股价上涨46%,目前市值235亿美元。

公司客户结构平衡且多元化,目前大药企的收入占比达到52%,中型药企占33%,小型药企占比12%。新签订单、在手订单强劲增长,为公司长期持续增长提供保障。公司临床 CRO需求旺盛,Q3 客户RFP(询单量)活动持续改善,实现高个位数的同比增长。Q3 净新签订单 25.81 亿美元,同比增长 9.8%,订单发货比为 1.26,取消订单4.74亿美元取消率为 15.5%,整体保持稳定; 前三季度净新签订单 74.15 亿美元,同比增长4.4%。

招银国际总结了ICON的业绩电话会要点,我们来看看巨头对市场的看法:

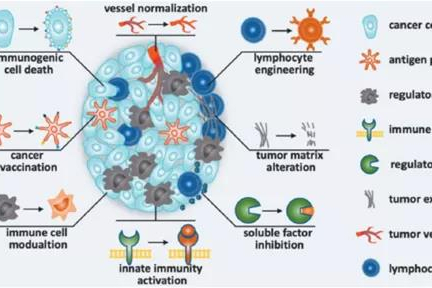

(1)需求:行业的整体临床研发需求维持健康水平,在所有的客户群体内均看到稳健的业务机会。询单量 (RFP) 在 3Q23 继续改善,过往 12 个月询单量的增速达到高单位数水平,特别是在最近的两个季度。新签订单增长 10%,驱动强劲的直接服务收入增长和利润率改善。这些正面的趋势在 4Q 得以延续,对于全年维持这种趋势持谨慎乐观态度。整体的商业环境是建设性的 (constructive) 、稳健的 (solid) 和正面的 (positive)。但是也注意到宏观因素带来的不确定性,包括 biotech 融资、利率环境和地缘政治,这些将影响整个行业。

(2)融资:Biotech 融资仍是一个问题,但是我们认为融资正在企稳。过去一两个月看到一些积极信号,优秀的公司依然可以获得资金。在现在的环境下,客户很明显的将更多资源用在临床 2/3 期项目上,让产品可以尽快上市或者更有利于客户做授权交易。在过去的产业周期内也看到类似的现象。

(3)新冠:预计 23 年新冠相关收入将占总收入的 3-4%,预计未来(到 26 年)将会维持类似水平。9 月份公司宣布与美国战略准备和应对管理局下属的 BARDA 资助的下一代项目(Project NextGen,总预算约 50 亿美元)签署下一代新冠疫苗的多年临床 2 期研发合同,主要基于公司在推进第一代新冠疫苗研发上的成功经验。BARDA 的新冠相关合同不是一次性的,预计对下一代新冠疫苗的需求将是持续的,将变成常规临床试验的一部分。公司正在洽谈更多 BARDA 项目下的合同,可能在明年上半年有结果,公司在赢得这些潜在合同上有很强的竞争力。按照公司的会计政策,BARDA 的合同金额全部计入 3Q 新签订单,但是剔除这个政府合同后,新签订单并没有同比减少。这个合同并不是 3Q 签署的最大订单,虽然这个项目金额比较大。由于是政府项目,预计项目取消的概率比公司项目小。

(4)客户削减投入预算:辉瑞近期宣布了经费缩减计划,这是在预期内的,ICON 跟客户保持着经常性的紧密沟通,也注意到客户遇到的挑战。客户经费缩减的影响现在还不确定,从过去情况来看,客户短期内缩减经费反而会促使他们整合支出端,对于 ICON 来说有时反而也提供了额外的业务机会让公司提升市占率,可以在不伤害自己收入的前提下帮客户节约费用。管理层预计整个市场研发经费增长将超过中单位数。

(5)市场竞争:2023年行业有发生Syneos Health被私人财团收购以及Labcorp 完成了Fortrea的分拆并独立上市的大事件。公司看到行业前三 CRO (IQVIA, ICON, PPD) 通过规模优势显示出差异化竞争的优势,逐渐拉开跟中等规模竞争对手的差距,这一点可以从收入和利润层面看出来。认为这种优势将会持续。中小竞争对手的一些变动将有利于组织架构和管理层稳定的 ICON 提高市场份额。

(6)地缘政治影响:在以色列有 250 名员工,占总收入的不到 0.5%,预计整体影响不大,临床项目继续进行中。中国由于去年的低基数,今年将有非常显著的增速,业务已经恢复到正常水平。在俄罗斯已停止了临床运营,而乌克兰的项目在持续运行中。整体上地缘政治未来对公司整体影响不大,至少不会比现在更大。

(7)劳动力市场:看到工资和劳动力市场压力在减弱,员工留存率在过去 6-8 个季度内逐季度提高,已超过疫情前水平。但通胀带来的影响仍需要在明年认真对待。

总结

目前中国CXO公司有数千家,数量非常庞大,在行业低谷时期,打价格战自己窝里卷也是常态。未来一段时间可能需要进一步兼并重组,壮大规模,提高议价能力和差异化的服务能力,同时有实力的CXO也要积极的考虑出海,通过海外并购或建立基地来化解地缘政治风险,更好的参与国际竞争。

参考资料:

招银国际

民生证券

ICON财报

<END>

要解锁更多企业药品研发信息吗?查询药融云数据库(vip.pharnexcloud.com/?zmt-mhwz)掌握药品各国上市情况、药品批文信息、销售情况与各维度分析、市场竞争格局、一致性评价情况、集采中标情况、药企申报审批信息、最新动态与前景等,以及帮助企业抉择可否投入时提供数据参考!注册立享15天免费试用!

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论