在全球经济衰退风险加剧、外需增长显著放缓,国际供应链格局加速重构的背景下,医药外贸领域面临着前所未有的复杂挑战。然而,机遇在挑战下应运而生。

本文基于药融咨询最新发布的《中国药品进出口白皮书》部分节选内容,旨在深入剖析中国药品进出口的宏观景象,描绘关键贸易伙伴版图谱系,揭示中国医药产业在全球化挑战下的战略转型与布局,探索其如何在逆流中破浪,扬帆启航。

一、医药外贸:逆境中的破冰之旅

2023年,是中国改革开放45周年,中国持续提升开放水平,推动外贸发展。2023年是共建“一带一路”倡议提出10周年,中国和“一带一路”国家不断完善多双边及区域合作机制,着力深化双边经贸合作,医药贸易稳步发展。2023年也是RCEP实施的第二年,关税减免、贸易便利化、区域营商环境都将持续改善。同时,新冠疫情后国际交流更加畅通,积极促进了国内外医药从业人员进行商务交流。

全球经济衰退与供应链重构给医药外贸带来了严峻考验,全球多国本地化生产趋势加剧市场竞争。然而,中国在庆祝改革开放45周年之际,通过提升开放水平、强化国际合作,尤其是借助“一带一路”倡议十周年及RCEP的实施,不断优化外贸环境,推动医药贸易稳步前行。

二、全球伙伴:多元化的药品贸易版图

1. 美国与德国的领先地位

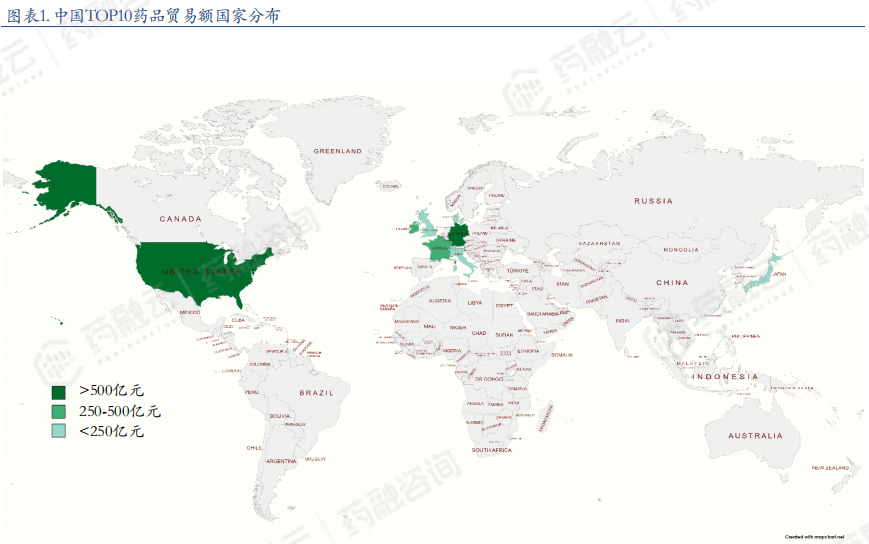

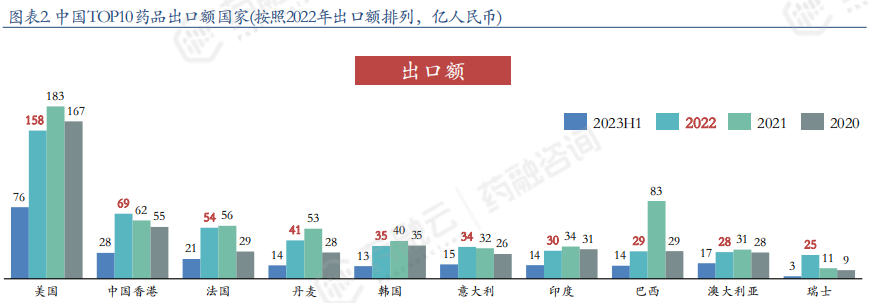

美国是中国最大的药品贸易伙伴国家,德国位居第二。海关统计数据显示,我国2022年最大的药品贸易伙伴国家是美国,药品进出口总额达到565亿人民币。美国亦为2022年中国最大的出口贸易伙伴,出口总额达约158亿人民币。美国也是是中国第三大进口贸易伙伴。

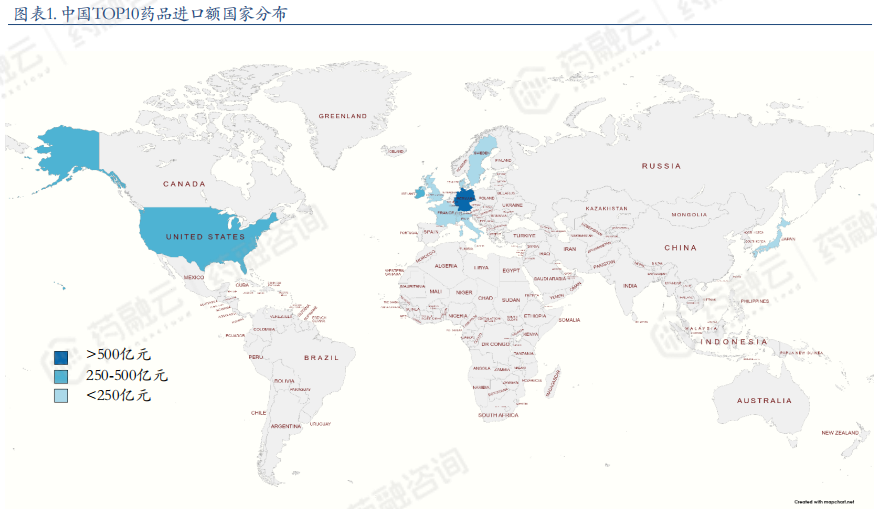

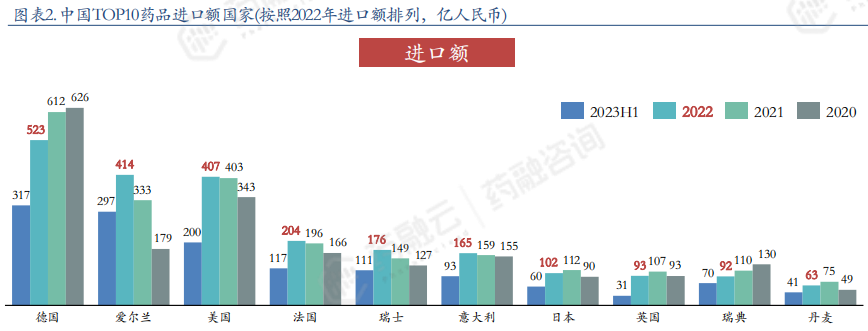

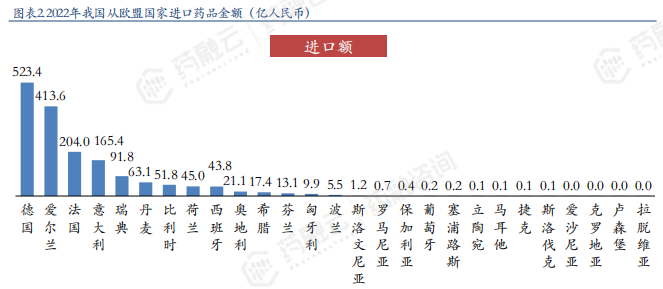

2022年,中国最大的进口的贸易伙伴为德国,从德国进口额达到523亿人民币,爱尔兰和美国居于进口额第二第三位。

中国TOP10药品贸易额国家分布

中国TOP10药品贸易额国家(按照2022年贸易额排列,亿人民币)

中国进口的药品中,来自德国最多,爱尔兰位居第二。海关统计数据显示,我国药品2022年进口金额最大的国家是德国,德国拥有默克和勃林格翰两大超级跨国公司,在世界药企排名中均属于前20。爱尔兰本土知名的药企并不多,但由于全球前十10大生物制药公司(如诺华,BMS,辉瑞)均在这里设立生产基地,所以一部分从这些企业进口的药品都来自爱尔兰。爱尔兰是全球第5大药品出口国家,目前,爱尔兰共有350多家本土医疗科技公司,120多家制药相关企业。

中国药品出口前十国家遍布各大洲,欧洲占4成。海关统计数据显示,我国药品进口前10国家均来自北美洲和欧洲,相比于进口,我出口金额前十的国家分布更为广泛,除了非洲外,其他大洲均有分布,其中欧洲国家占4个。

香港是我国主要的商品出口的中转地,中国部分药品是先运往中国香港,再从香港运往世界各地。2020年至2022年出口至中国香港的药品保持了稳定增长。

中国TOP10药品出口额国家分布

中国TOP10药品出口额国家(按照2022年出口额排列,亿人民币)

2. 药品外贸金额TOP20,欧洲国家占比最大

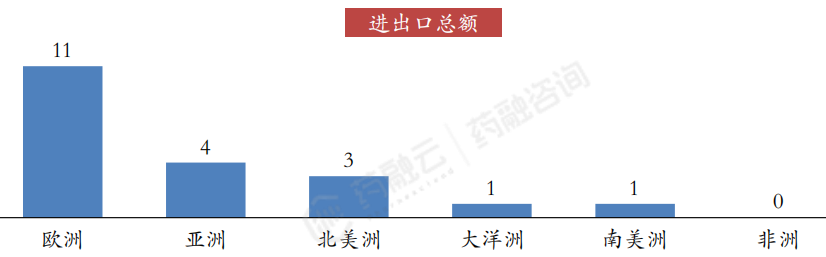

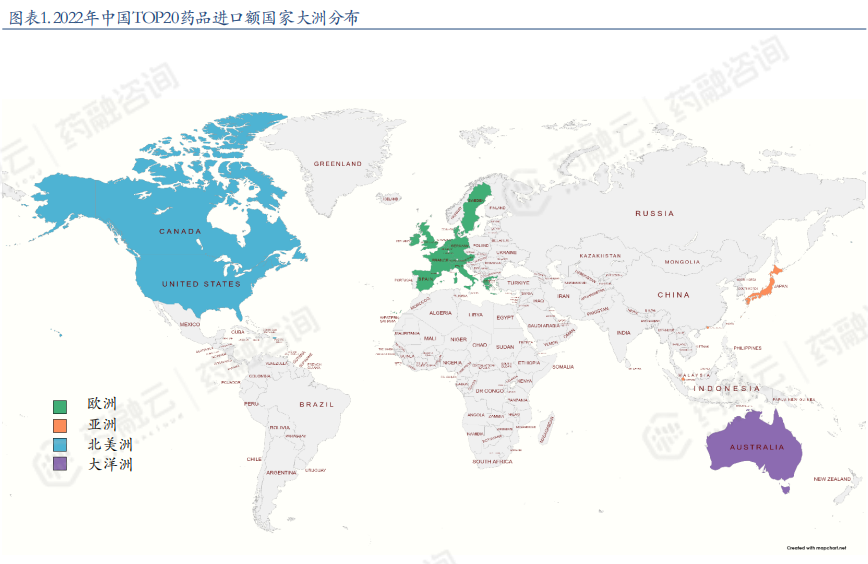

在我国药品贸易金额前20的国家中,欧洲国家占比最大。海关统计数据显示,2022年我国外贸金额前20位贸易伙伴分别来自除非洲外的5个大洲,其中欧洲占比最高,共有11个国家进入前20,占比达到55%。

欧洲,北美洲的美国和亚洲的日本等国家拥有多个世界顶级药企,如欧洲默克,阿斯利康,诺华,GSK等,美国的辉瑞、艾伯维,礼来等和日本的武田、第一三共等,我国进口的原研创新药基本来自于这些跨国大药企。

2022年中国TOP20药品外贸额国家大洲分布

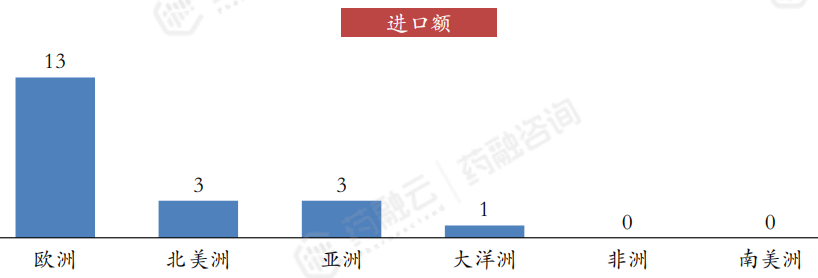

我国药品进口额前20国家大洲分布及金额:2022年我国前20位进口贸易伙伴分别来自除非洲,南美洲外的4个大洲,其中欧洲占比最高,共有13个国家进入前20,占比超50%,达到65%。

2022年中国TOP20药品进口额国家大洲分布

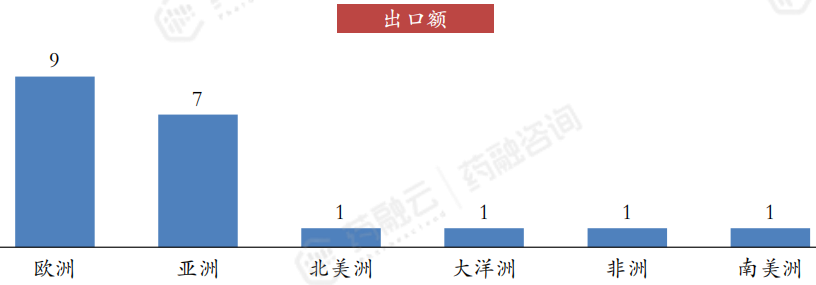

我国药品出口额前20国家大洲分布及金额:不同于进出口和进口数据,2022年我国前20位出口中虽仍然欧洲最多,但未到50%,亚洲紧随其后,有7个国家进入TOP20。

2022年中国TOP20药品出口额国家大洲分布

3. 我国最大的商品贸易伙伴——东盟

东盟是我国最大的商品贸易伙伴,我国和东盟国家药品贸易来往频繁。

东盟即东南亚国家联盟,是由东南亚中文莱、柬埔寨、印度尼西亚、老挝、马来西亚、菲律宾、新加坡、泰国、缅甸、越南十国组成的联盟,是亚洲第三大经济体。2022年是中国和东盟全面战略伙伴的开局之年,双方经贸往来更加密切,东盟继续保持中国第一大贸易伙伴地位。

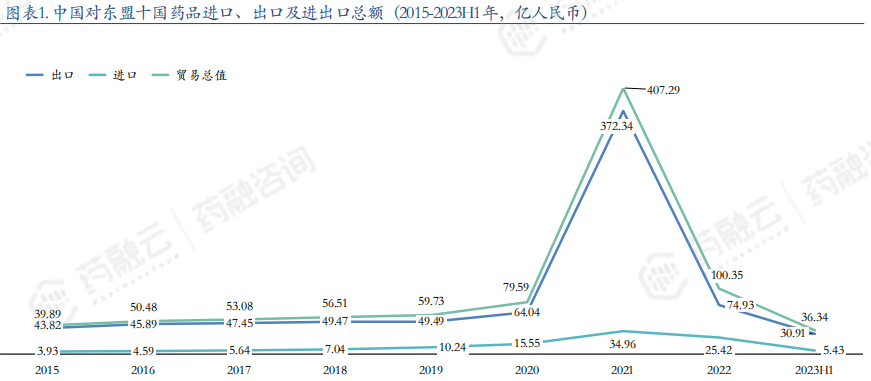

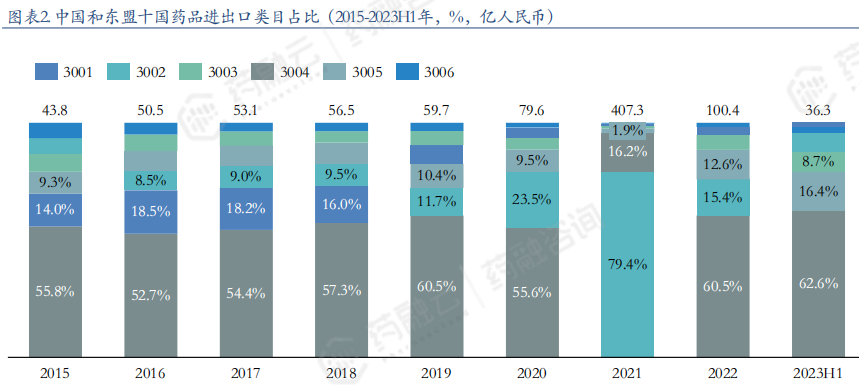

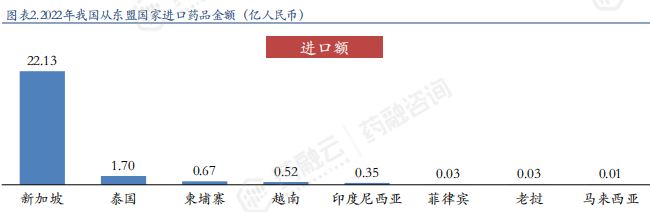

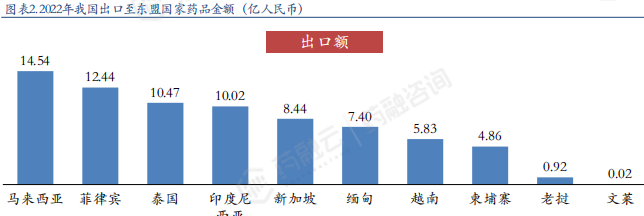

药品贸易中,中国和东盟的贸易额持续增长,2022年进出口总额超过100.35亿人民币,其中主要以出口为主,2022年出口额为74.93亿人民币,占进出口总额的7成,进口额为25.42亿人民币。和东盟国家的进出口贸易药品主要以3004类目为主。

中国对东盟十国药品进口、出口及进出口总额(2015-2023H1年,亿人民币)

中国和东盟十国药品进出口类目占比(2015-2023H1年,%,亿人民币)

东盟国家医药市场前景广阔,多数国家药品依赖进口。

中国和东盟药品出口贸易中,仍然以3004为主。东盟国家市场对医用敷料耗材产品(3005类)有刚性需求,进口的依赖程度比较高。2023H1年,我国出口3005类目药品占比18%,并在2015到2022年中持续增长。

东盟国家医药市场前景广阔。如文莱药品几乎完全依赖进口;印尼华人多,滋补品,中药销售额大;缅甸的药厂生产的药品仅能满足国内需求的20%以下;泰国需要大量进口活性成分来生产药品。

中国对东盟十国药品进口、出口总值(2015-2023H1年,%,亿人民币)

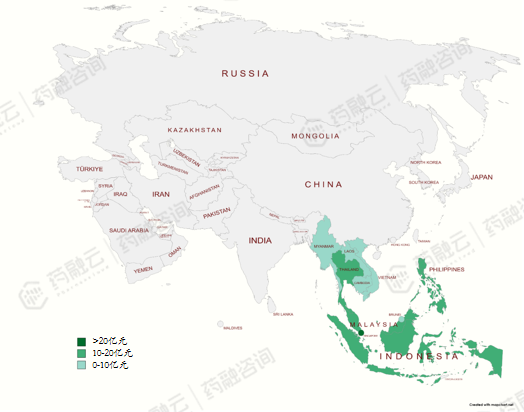

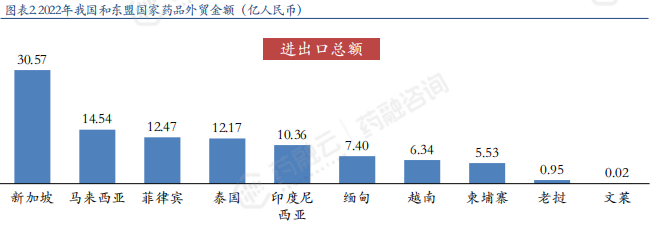

2022年我国和东盟国家药品外贸金额及地图分布

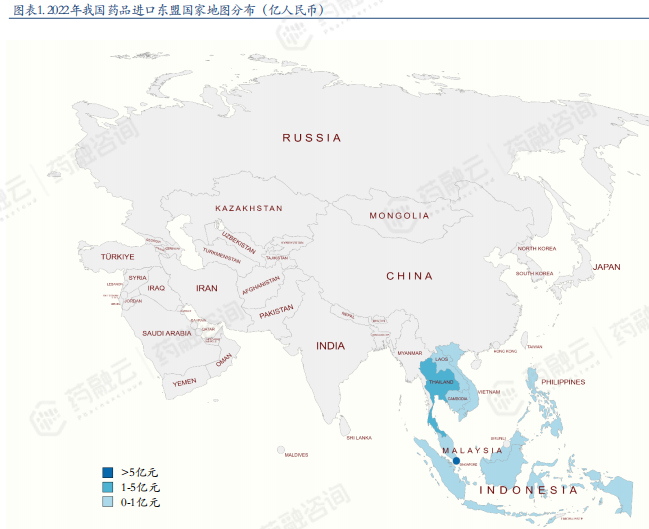

2022年我国从东盟国家进口药品金额及地图分布

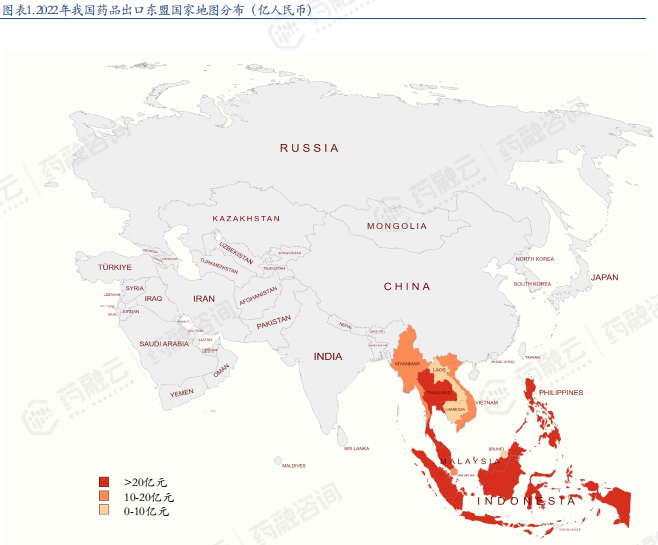

2022年我国出口至东盟国家药品金额及地图分布

4. RCEP:激发医药贸易新活力

区域全面经济伙伴关系协定为药品贸易增添了新的活力。

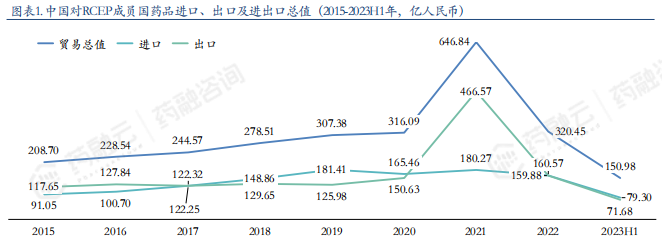

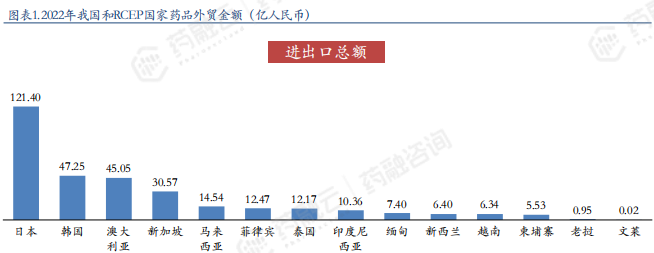

2022年1月1日,RCEP正式生效。RCEP即《区域全面经济伙伴关系协定》是亚太地区规模最大、最重要的自由贸易协定谈判,覆盖世界近一般人口的近三分之一的组织。作为世界上涵盖人口最多、成员构成最多元、发展最具活力的自由贸易区,2022年,我国和RCEP经济体药品进出口320亿人民币,其中进口额为159.88亿元,出口额为160.57亿元。从整体数据来看,进口和出口额持平。

RCEP生效后,无论仿制药还是生物药,中国医药企业都将面临更加广阔的市场,例如在生物药方面,中国的实力强于多个东盟国家,如果能够打通这些市场,中国的企业就可以在东盟等国家注册公司、销售产品。除市场扩大外,关税降低是RCEP的重要影响。

中国对RCEP成员国药品进口、出口及进出口总值(2015-2023H1年,亿人民币)

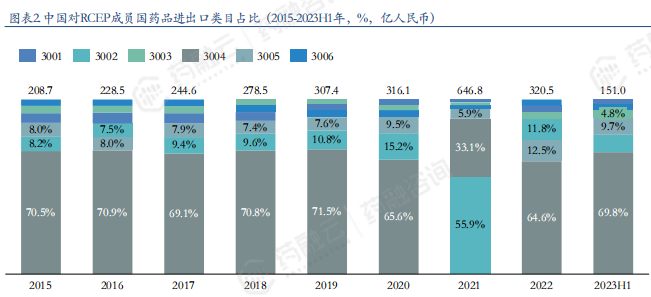

中国对RCEP成员国药品进出口类目占比(2015-2023H1年,%,亿人民币)

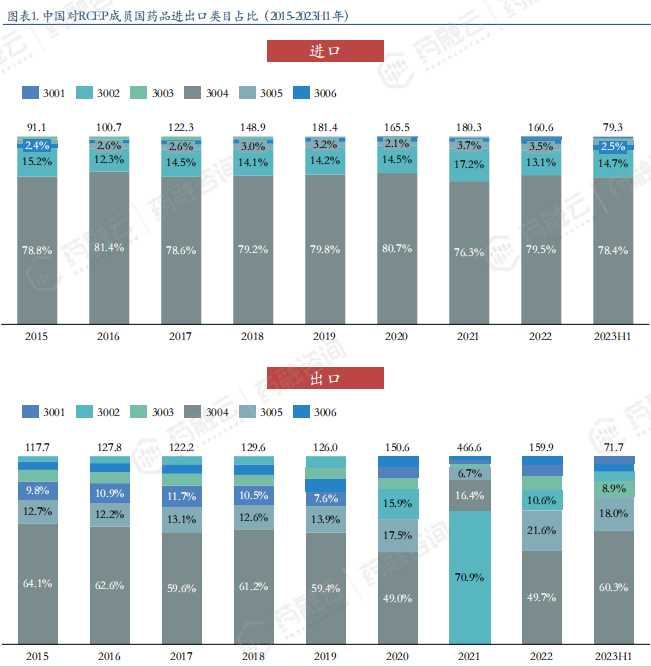

RCEP相比东盟加入了一些发达国家,预计一些高端制剂进口额快速增长。中国和RCEP药品进出口贸易中,均仍然以3004为主,进口高于出口。2022年3004类药品占进口的接近80%,出口的占比60%。2015年到2022年,进口和出口贸易持续增长,尽管受到疫情影响,2022年也正逐步恢复至疫情前水平。

相比东盟国家,由于RCEP有日本、澳大利亚、新西兰和韩国较为发达国家的加入,一些药品的进口额将会快速增长,如一些兽用疫苗,重组人胰岛素等高端制剂。

中国对RCEP成员国药品进出口类目占比(2015-2023H1年)

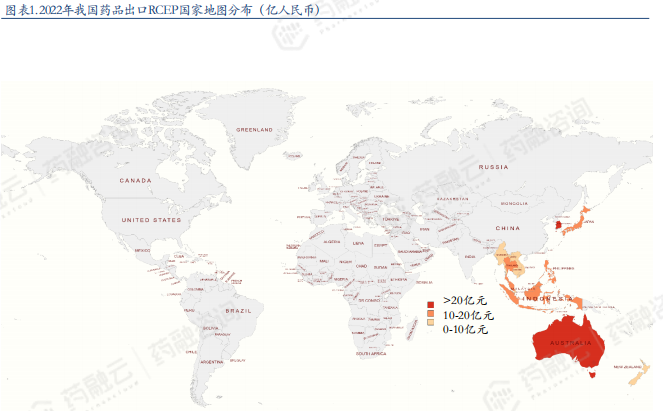

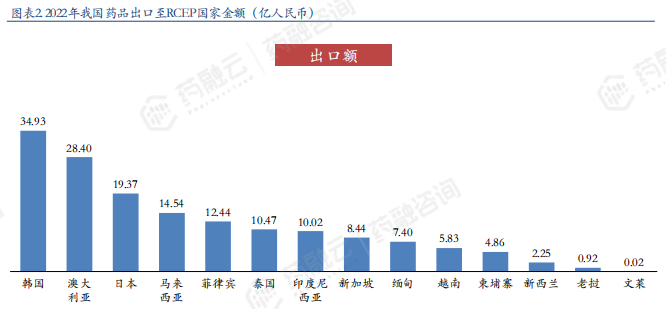

2022年我国和RCEP国家药品外贸金额及地图分布

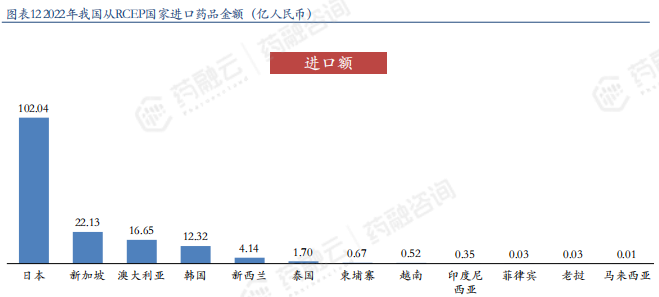

2022年我国从RCEP国家进口药品金额及地图分布

2022年我国出口至RCEP国家药品金额及地图分布

5. 欧盟:进口为主,高端药品的桥梁

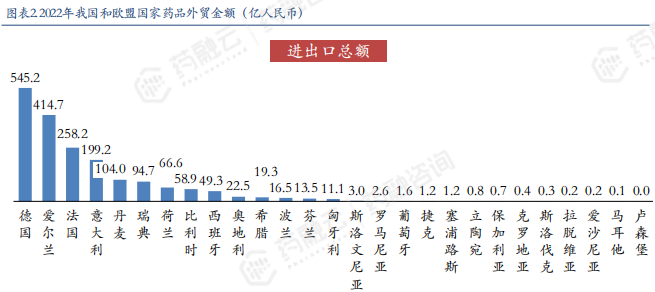

欧盟是中国最大的药品贸易伙伴,中国主要以进口为主。欧盟是世界第三大经济体,仅次于美国和中国。欧盟有较多的医药大企业,产品通常为附加值高的创新药和创新医疗器械等。数据显示,欧盟2020年药品市场总量约为2640亿美元,约占全球药品市场的22%。

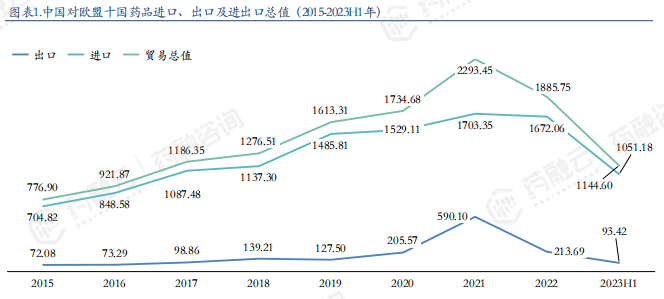

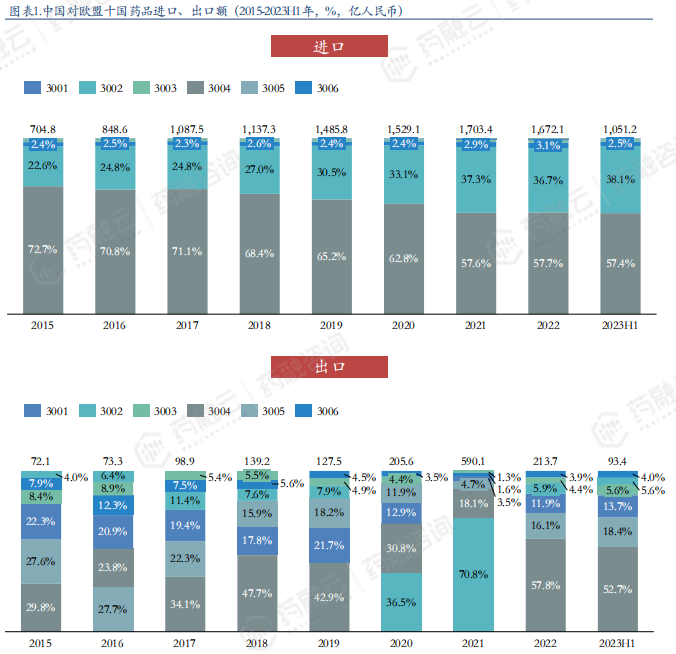

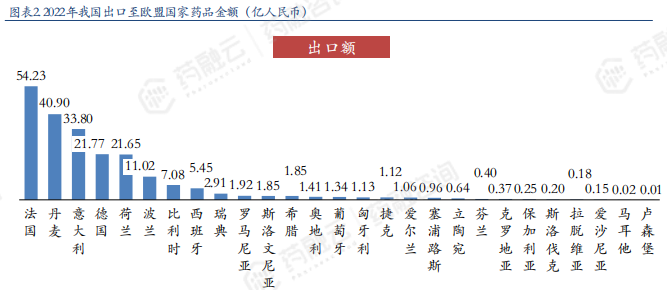

2015年到2022年,中欧药品贸易额持续增长。2022年,中欧药品进出口总额达到1885.75亿人民币,是我国药品贸易的第一大伙伴,也是我国药品进口的主要来源地。其中,2022年进口额达到1672.06亿人民币,占据了和欧盟整个进出口的88%,出口则仅占据12%,为213.69亿人民币。

中国对欧盟十国药品进口、出口及进出口总值(2015-2023H1年)

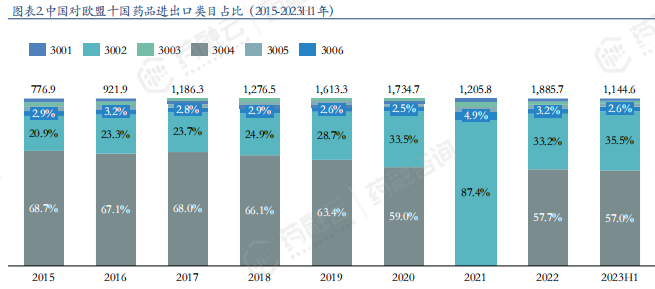

中国对欧盟十国药品进出口类目占比(2015-2023H1年)

中国从欧盟进口的生物制品药品逐年增加,2022占比达36.7%。数据显示,中国和欧盟药品进口主要类别为3004和3002。其中3002持续且持续增长,占比从2015年的22.6%上升至38.1%,这和近十年欧盟生物药的迅速发展有关。

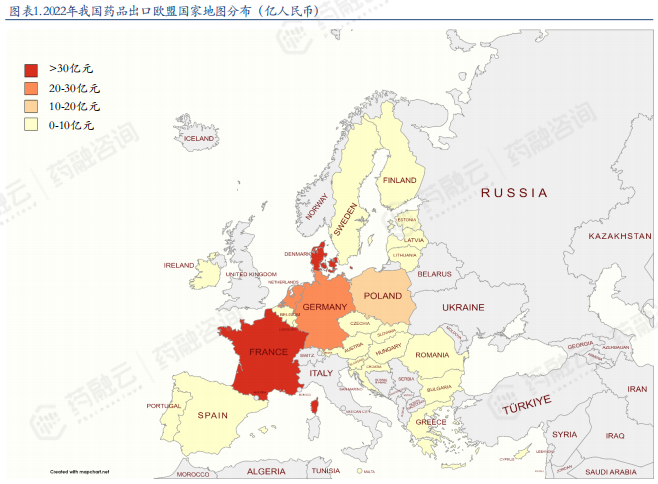

尽管我国对欧盟国家的药品出口额较低,但从出口的药品类型来,各个药品类型较为平均。从疫情前的数据来看,2020年,我国出口至欧盟的药品类目前两大类型3004和3002各占据30%左右。

中国对欧盟十国药品进口、出口额(2015-2023H1年,%,亿人民币)

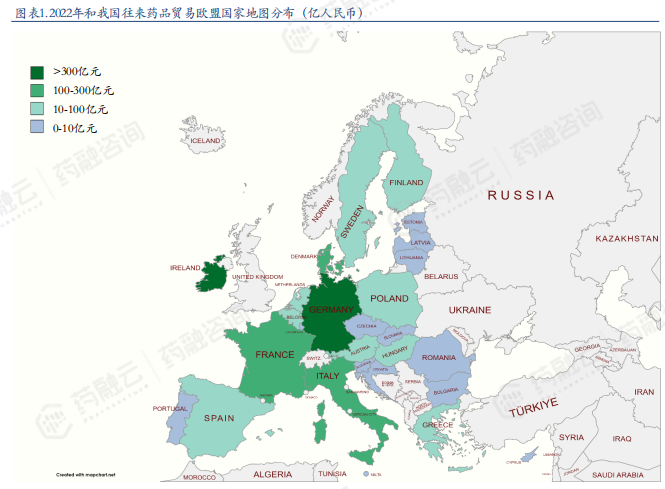

2022年我国和欧盟国家药品外贸金额及地图分布

2022年我国从欧盟国家进口药品金额及地图分布

2022年我国出口至欧盟国家药品金额及地图分布

三、一带一路:医药外贸的新蓝海

一带一路国家成医药外贸新增长点,为推动我国医药产业国际化水平提供了新的历史机遇。2023年是共建“一带一路”国家倡议提出10周年,截至2023年6月,中国已经和152各国家和32各国际组织签署200余份共建“一带一路”合作文件。一带一路国家主要以东盟、中东、中东欧、拉美和非洲国家为主。

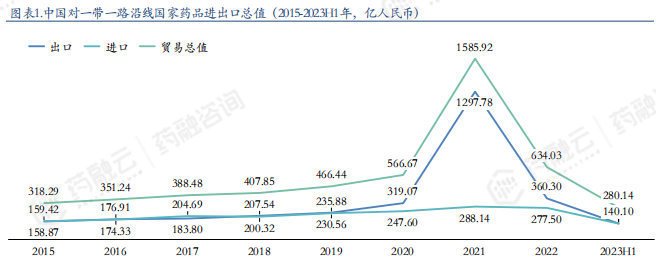

在关税减让等利好政策驱动下,中国医药产品进出口保持持续增长。2022年,中国和一带一路国家药品进出口总额达到634.03亿人民币。

海关数据显示,中国和一代一路国家的药品贸易进出口持平,出口略优于进口。2022年中国出口一带一路国家总金额为360亿人民币,进口金额为277.50人民币。

中国对一带一路沿线国家药品进出口总值(2015-2023H1年,亿人民币)

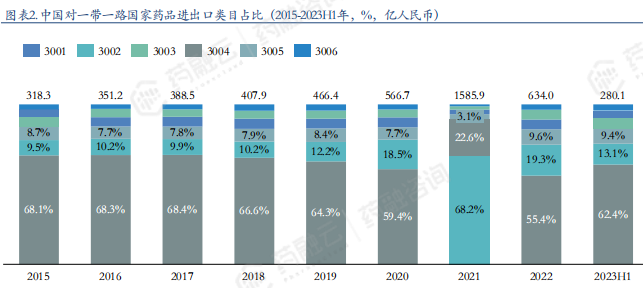

中国对一带一路国家药品进出口类目占比(2015-2023H1年,%,亿人民币)

中国和一带一路国家进口出口药品类型:数据显示,中国和一带一路国家药品进口主要类别为3004和3002(3004类药物即化药和中成药)。

从出口数据来看,中国出口药品类型相对丰富,虽然3004类药品仍然占比第一的类型,但是3002等生物类制品产品近些年比重逐步提高,2022占比22%,3005医药辅料类产品也是我国出口到一带一路国家的重点产品,占比16%左右。

中国对一带一路沿线国家药品进口、出口额(2015-2023H1年,%,亿人民币)

结语:

面对全球经济形势的复杂多变和贸易保护主义的抬头,中国药品进出口市场在挑战中迎来新的发展机遇。通过深化全球合作、拓展多元市场,实现了在逆境中的稳健前行。未来,随着对外开放的持续深化、国际合作机制的完善,以及对新兴市场的精准布局,中国医药产业在全球医药经济中的地位将进一步巩固,为全球医药产业的繁荣稳定作出积极贡献。

拓展阅读:

1. 2024年丨中国药品进出口总体概况:市场表现、发展趋势、品类分析...

以上内容均来自{中国药品进出口白皮书},如需查看或下载报告,可点击!

<END>

想要解锁更多药物研发信息吗?查询药融云数据库(vip.pharnexcloud.com/?zmt-mhwz)掌握药物基本信息、市场竞争格局、销售情况与各维度分析、药企研发进展、临床试验情况、申报审批情况、各国上市情况、最新市场动态、市场规模与前景等,以及帮助企业抉择可否投入时提供数据参考!注册立享15天免费试用!

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论