胃癌,这一曾经被认为是老年人专利的疾病,现今正悄然侵袭着年轻群体。生活方式的变迁及多重环境因素的叠加作用,导致胃癌在年轻人群中的发病率逐年攀升,构成了日益严峻的健康挑战。

随着医学科技的日新月异,胃癌的诊疗技术与药物市场也正经历着前所未有的变革。本文基于摩熵咨询最新发布的《2023年市场研究专题报告——胃癌药物》的部分精彩内容,旨在深入分析胃癌诊疗指南的最新进展以及PD-(L)1、VEGFR2治疗靶点药物市场的竞争格局,为读者提供全面、深入的行业洞察。

一、胃癌诊疗指南新进展

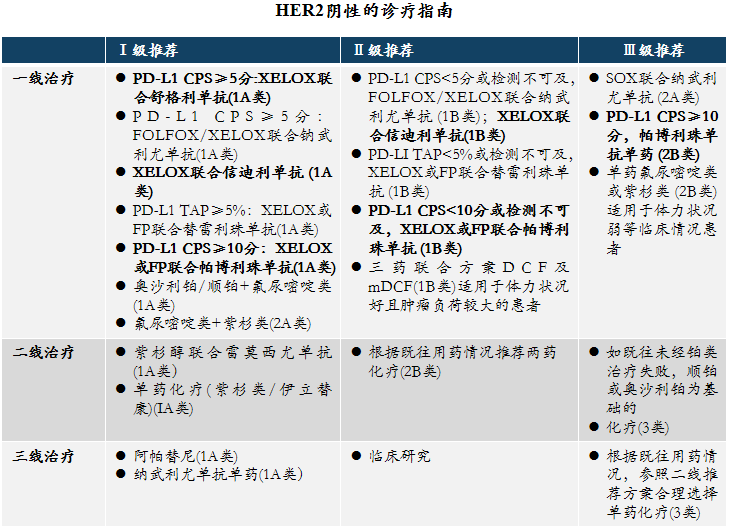

在精准医学时代,除HER2外,针对肿瘤细胞生长、浸润、血管生成的靶向治疗以及免疫治疗也显示出初步疗效,为HER2阴性患者带来新的希望。

1. PD-1/PD-LI单抗在HER2阴性胃癌治疗中快速发展

针对HER2阴性胃癌,以PD-1和PD-L1为代表的国产免疫检查点抑制剂取得了快速发展,比如基石药业的舒格利单抗、康方生物的卡度尼利单抗等。

在2024CSCO指南中,新增舒格利单抗联合化疗作为PD-L1 CPS≥5患者一线治疗方案;基于KEYNOTE-859研究,帕博利珠单抗联合化疗新增为PD-LI CPS≥10患者的一线治疗方案,联合化疗方案为PD-L1不同表达水平的患者提供了个性化的治疗选择。

PD-1/CTLA-4双抗卡度尼利单抗联合化疗一线治疗胃癌的III期COMPASSION-15临床试验,该研究证实PD-L1低表达患者仍能从免疫抑制剂治疗中获益,有望突破以往免疫联合治疗在胃癌PD-L1低表达人群中获益的限制。据摩熵医药数据库显示,卡度尼利单抗胃癌适应症上市申请已在2024年1月5日获CDE承办,值得期待。

在2024年新版指南中,舒格利单抗的Ⅳ期非小细胞肺癌(NSCLC)、Ⅲ期NSCLC、胃及胃食管结合部(G/GEJ)腺癌、食管鳞癌(ESCC)及结外NK/T细胞淋巴瘤(ENKTL)5大适应证全面获得Ⅰ级推荐,树立多瘤种治疗标准。

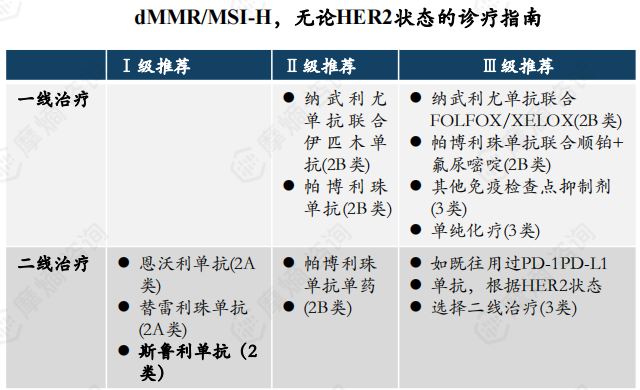

2. dMMR/MSI-H患者中免疫单药长期生存获益更为明确

在dMMR/MSI-H胃癌患者中,免疫单药及免疫联合化疗的疗效显著优于单纯化疗,且免疫单药的长期生存获益更为明确。这一发现为胃癌的精准治疗提供了重要依据,也为免疫治疗在该领域的广泛应用奠定了坚实基础。

错配修复蛋白缺失(dMMR)/微卫星高度不稳定(MSI-H)胃癌约占晚期胃癌的6%。其分子分型特点、生物学行为、药物敏感性、肿瘤微环境、治疗模式及预后与pMMR/MSS患者存在巨大差异,主要特点为预后良好、化疗不敏感及免疫治疗获益明显。

在dMMR/MSI-H患者一线治疗中免疫单药及免疫联合化疗优于单纯化疗,免疫单药的长期生存获益更为明确。仅在免疫检查点抑制剂应用存在禁忌或不可及时考虑单纯化疗。

胃癌是高度异质性恶性肿瘤,其中产甲胎蛋白(AFP)胃癌约占3%,作为罕见亚型,具有易发生肝转移、淋巴结转移,伴AFP升高等特性。

2024年CSCO指南中,首次提出对AFP胃癌予以SOX联合卡瑞利珠单抗/阿帕替尼一线治疗推荐。

二、胃癌药物市场竞争格局

1. PD-(L)1单抗市场竞争激烈

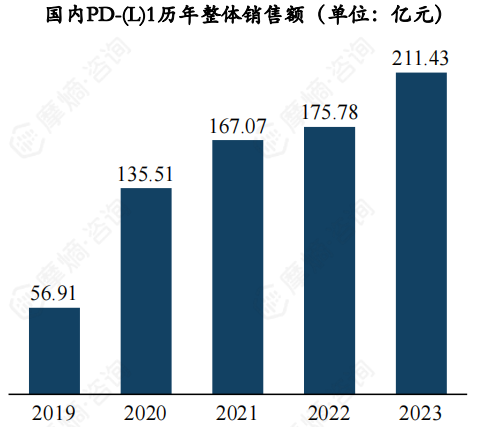

摩熵医药数据库显示,自2018年首款PD-(L)1在国内上市以来,已有15款PD-(L)1相继获批上市,药物市场迅速扩容,销售额持续增长。

截至2023年,PD-(L)1国内整体销售额已突破210亿元。这一增长主要得益于显著的临床疗效和广泛的适应症范围,包括肺癌、肝癌、胃癌、黑色素瘤等多种肿瘤适应症都已获批上市。

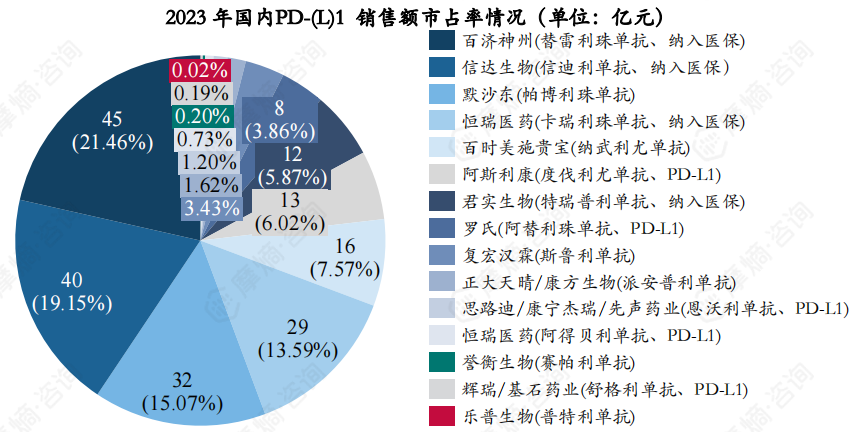

从2023年国内销售额竞争格局来看,百济神州的替雷利珠单抗以45亿元的销售成绩位居榜首,市占率第一为21.46%,信达生物的信迪利单抗以40亿元的销售额排名第二,市占率为19.15%,默沙东的帕博利珠单抗则以32亿元的销售额位列第三,市占率为15.07%。尽管帕博利珠单抗未纳入医保,但其先发优势、广泛获批的适应症和默沙东超强的销售能力使其在市场上取得了不错的成绩。

国内PD-(L)1市场参与竞争的布局企业还有恒瑞医药、百时美施贵宝、阿斯利康、君实生物、罗氏、复宏汉霖、正大天晴、先声药业、誉衡生物、辉瑞、基石药业、乐普生物等。未来,相信随着更多适应症的获批和临床数据的积累,PD-(L)1药物的市场前景将更加广阔。

2. 信迪利单抗各级医院市场分析

自上市以来,信迪利单抗凭借其显著的临床优势,迅速获得市场认可。信达生物凭借此药物的成功,进一步巩固了其在肿瘤免疫治疗领域的领导地位。

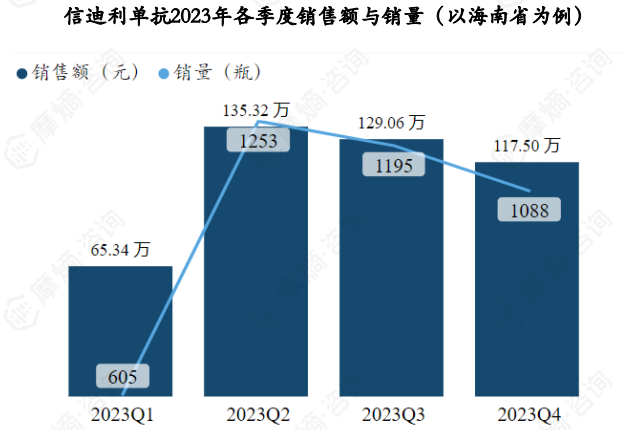

以海南省为例,从摩熵医药药物流向数据中可以看到信迪利单抗的强劲表现。2023年的第二、第三和第四季度,该药物的销售额均成功突破百万大关,尤其是第二季度,销售额高达135.32万元。

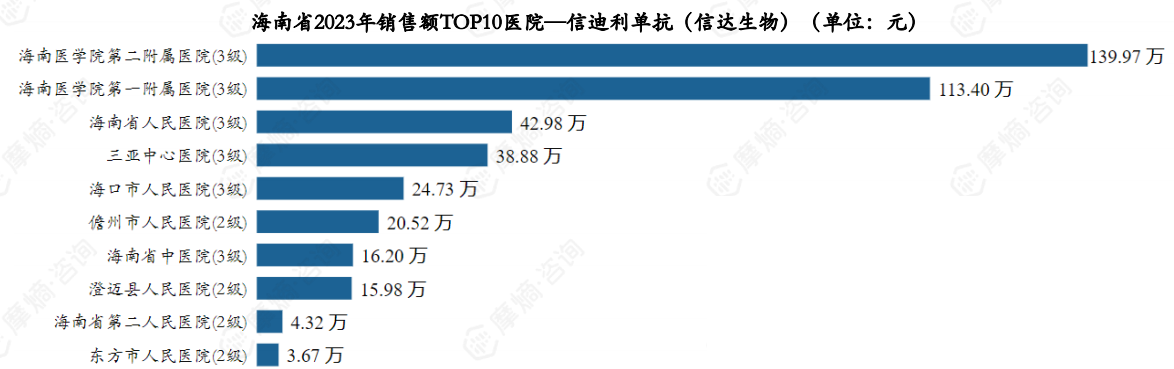

2023年信迪利单抗在海南省的医院销售排名中,海南医学院第二附属医院、海南医学院第一附属医院和海南省人民医院分列前三,销售额分别为139.97万元、113.40万元和42.98万元。

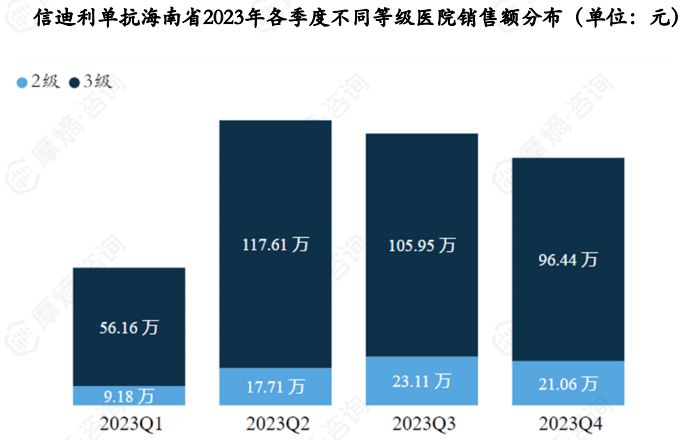

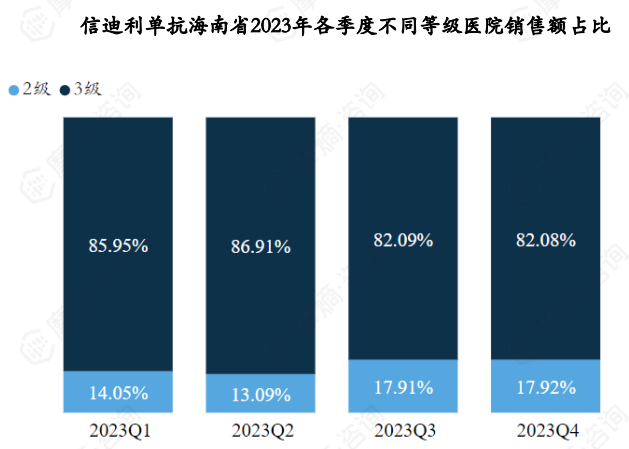

从销售渠道来看,在海南省信迪利单抗2023年的各个季度主要依托于三级公立医院进行销售。特别是在第二季度和第四季度,三级公立医院的销售额占比分别高达87%和82%,销售额分别为117.61万元和96.44万元。

摩熵医药药物流向数据,是与全国各省市多家药品流通配送商合作,脱敏合规统计的药物在全国范围内的流向数据,数据详细且全面,落地到具体医院,可覆盖全国三级医院3000+,二级医院10000+,一级和未定级医院75000+,为企业提供全面的市场洞察。

3. VEGFR2靶点药物市场变化:阿帕替尼巅峰已过,雷莫西尤放量在即

VEGFR-2是VEGFR(酪氨酸激酶受体)的亚型之一,又称FLK-1,存在于血管和淋巴管内皮等处。VEGFR-2与 VEGF-C、VEGF-D结合,调节淋巴管内皮细胞和血管内皮细胞,促进淋巴管和血管的生成,还有调节淋巴细胞的迁移等作用。VEGFR-2与多种疾病如肿瘤,牛皮癣,类风湿性关节炎,糖尿病性视网膜病变等密切相关。尤其是在肿瘤的生长,转移及肿瘤的多重耐药方面作用显著。

目前,抑制VEGFR-2信号传导已成为抗肿瘤研究中最为活跃的研究领域之一,多个VEGFR-2抑制剂已进入临床阶段/上市,并显示出良好的应用前景,代表药物有甲磺酸阿帕替尼、雷莫西尤单抗等。

甲磺酸阿帕替尼是全球第一个晚期胃癌小分子靶向药物,是恒瑞自主研发的1类小分子靶向血管内皮细胞生长因子受体2(VEGFR-2)酪氨酸激酶抑制剂,也是恒瑞自主创新转型的见证。甲磺酸阿帕替尼于2014 年首次获NMPA批准上市用于治疗既往至少接受过2种系统化疗后进展或复发的晚期胃腺癌或胃-食管结合部腺癌患者。

雷莫西尤单抗是一种靶向血管内皮生长因子受体2(VEGFR2)的人IgG1单克隆抗体,由礼来制药研发,信达生物通过 license-in 获得其中国的独家商业化权利。2022年3月,雷莫西尤单抗获得 NMPA批准上市,联合紫杉醇二线治疗晚期胃或胃食管结合部腺癌患者,成为国内首个且唯一被批准用于晚期胃癌二线治疗的抗血管生成药物。

恒瑞医药的甲磺酸阿帕替尼销售额在2019年达到峰值为27.1亿元,随后近年来持续下降,截至2023年仅为10亿元。信达生物的雷莫西尤单抗,因其上市时间较短,2023年销售额仅0.58亿元,但已有望在未来放量增长。

结语:

胃癌诊疗技术的不断进步和药物市场的快速发展为患者带来了更多希望和选择。从精准医学角度,新型靶点和免疫疗法的应用为患者提供了更加个性化的治疗方案。药物市场的竞争格局也日益激烈,各大药企纷纷加大研发投入,推动新药上市,以满足患者的不同需求。希望通过摩熵咨询《市场研究专题报告——胃癌药物》报告,能够为医药行业从业者提供更多有价值的行业洞察和决策参考。

拓展阅读:

1. 2024年胃癌流行病学数据全景丨发病率、死亡率与治疗进展

2. 2024年胃癌诊疗指南及市场竞争格局分析——HER2治疗靶点

3. 2024年胃癌市场趋势分析:CLDN18.2靶点药物研发加速,信达、康方、恒瑞...竞相布局

以上内容均来自摩熵咨询{市场研究专题报告—胃癌药物},如需查看或下载完整版报告,可点击!

想要解锁更多药物研发信息吗?查询摩熵医药(原药融云)数据库(vip.pharnexcloud.com/?zmt-mhwz)掌握药物基本信息、市场竞争格局、销售情况与各维度分析、药企研发进展、临床试验情况、申报审批情况、各国上市情况、最新市场动态、市场规模与前景等,以及帮助企业抉择可否投入时提供数据参考!注册立享15天免费试用!

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论