一、非小细胞肺癌流行病学数据

1. 全球肺癌新增病例数和死亡数位列癌症榜首

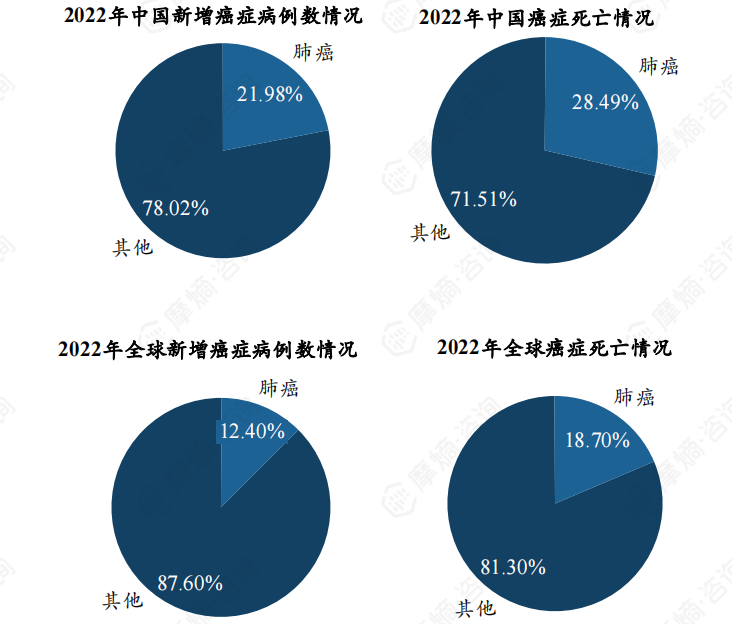

2022年我国癌症新发病例数情况:新发病例数482.47万,其中肺癌106.06万人,为发病率最高的癌种;其中男女的发病率分别为:91.36/10万人、58.18/10万人。

2022年我国癌症死亡情况:死亡总人数257.42万人,其中肺癌73.33万人,为死亡率最高的癌种。其中男女的死亡率分别为:71.55/10万人、31.47/10万人。

2022年全球新增癌症病例数达到2,000万例,其中肺癌(250万例,占比12.4%)。男性肺癌患者占总新增癌病病例数的比例为15.3%,女性为9.4%。

2022年全球癌症死亡病例共970万例,其中肺癌180w,占比为18.7%。男性肺癌患者死亡数量占所有癌症死亡病例数的比例为22.7%,女性为13.6%。

2. 中国肺癌以非小细胞肺癌为主,其EGFR突变占比超50%

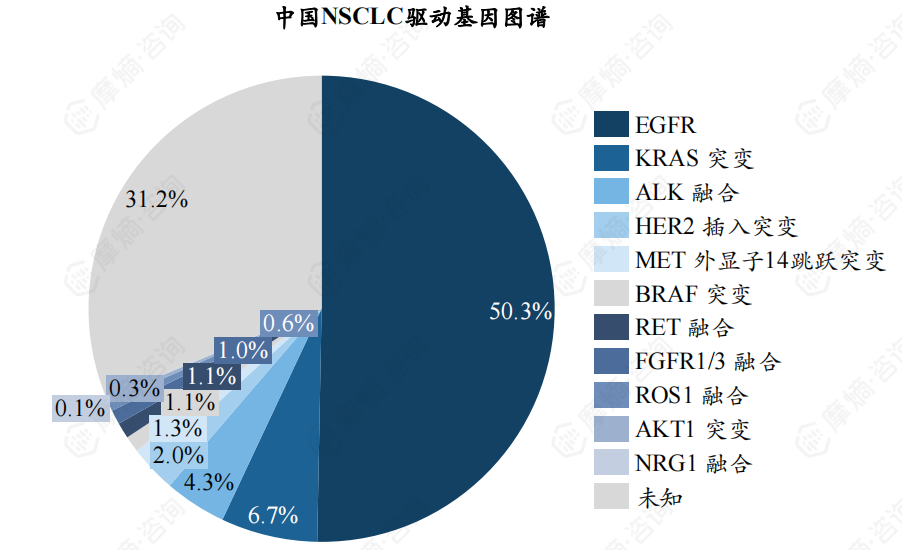

肺癌分为非小细胞肺癌(NSCLC,占比90.34%)和小细胞肺癌(SCLC,占比9.66%)两大类,NSCLC按病理分型可分为鳞癌(占比43.3%)、腺癌(占比45.31%)、腺鳞癌、大细胞癌等。

从基因分型来看,2016年复旦大学附属肿瘤医院团队在《Oncotarget》上,发表了一项对1770例手术切除NSCLC样本(1305例为肺腺癌)的回顾性分析,显示中国EGFR、KRAS和ALK仍为NSCLC患者中最常见的三种突变,占比在整体人群中分别为50.3%、6.7%和4.3%。

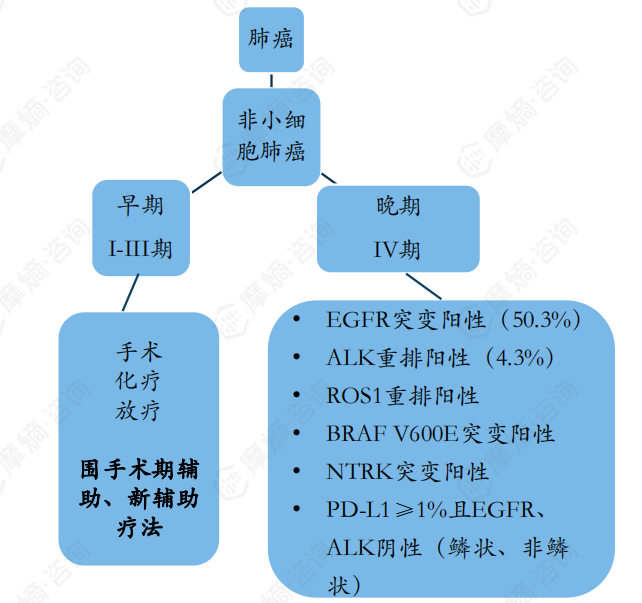

3. 靶向治疗和免疫治疗正在重塑I-III期早期NSCLC围手术期治疗格局

非小细胞肺癌按疾病进展情况可以分为I-IV期,I-III期为早期,一般治疗方式为手术+放化疗。随着靶向治疗和免疫治疗的兴起,正在改变和重塑NSCLC围手术期治疗格局。

新辅助化疗是指在实施局部治疗方法(如手术或放疗)前所做的全身化疗,缩瘤降期,降低手术难度,清除微残留或微转移病灶,减少复发风险,提高总生存。推荐联合纳武利尤单抗、帕博利珠单抗、替雷利珠单抗、度伐利尤单抗、特瑞普利单抗、卡瑞丽珠单抗等PD-(L)1新辅助治疗。

辅助治疗通常是手术后给予的治疗,以消灭体内任何仍然残余的癌细胞,以降低肿瘤复发或向其他部位播散的可能性。

根治手术后,EGFR阳性患者推荐奥西替尼,埃克替尼辅助治疗、ALK融合患者推荐阿来替尼辅助治疗。

基因驱动阴性患者,推荐:阿替利珠单抗(PD-L1 TC≥1%)、特瑞普利单抗、帕博利珠单抗,替雷利珠单抗,卡瑞丽珠单抗、度伐利尤单抗、纳武利尤单抗。

二、非小细胞肺癌诊疗指南及市场竞争格局分析

1. EGFR

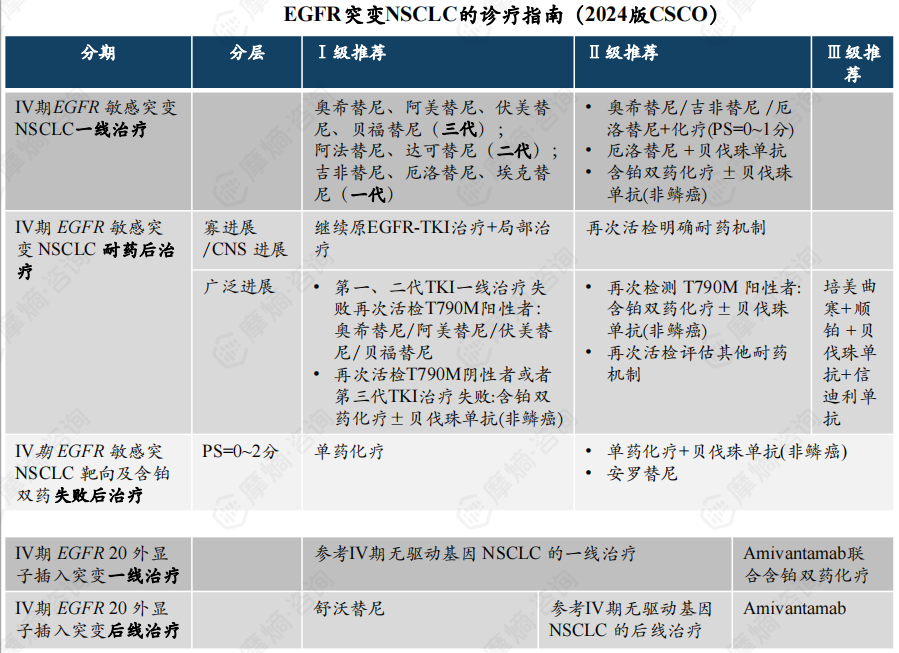

(1)EGFR突变NSCLC的诊疗指南,首推一至三代EGFR-TKI抑制剂

EGFR突变为NSCLC最常见的基因驱动类型,代表药物为EGFR-TKI抑制剂,从2004年首款第一代产品吉非替尼(阿斯利康)在国内上市,2011年贝达药业埃克替尼也相继上市。第二代产品2017-2019年相继上市,但敌不过2017年也同步上市的第三代产品奥西替尼(阿斯利康)、随后国产的阿美替尼(翰森制药)和伏美替尼(艾力斯)开始发力,逐渐形成三足鼎立的局势。

耐药问题一直是个魔咒,EGFR 外显子20 T790M就是耐药基因,目前针对该基因的药物也已上市,值得期待。

Amivantamab(埃万妥单抗、强生) 是全球首款获批上市的 EGFR/cMET 双抗,2024年 3 月FDA批准用于一线 EGFR 外显子 20 插入突变 NSCLC。(国内申报上市)。

舒沃替尼片(DZD9008 ,迪哲医药)于2023年8月在中国获批用于EGFR 20号外显子插入突变的局部晚期或转移性NSCLC患者后线治疗 。

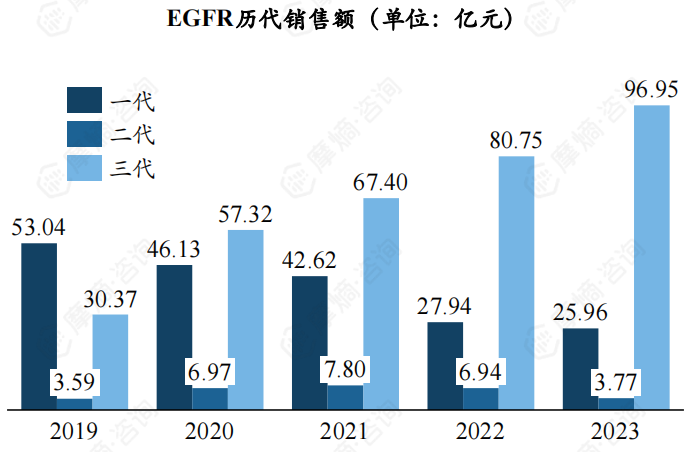

(2)第三代EGFR-TKI抑制剂成为主流,2023年销售额近100亿元

2018年以前主打第一代EGFR-TKI抑制剂,特别是埃克替尼作为国内首个自主研发的创新药,销售峰值达23亿元。三个一代产品的总体销售额自2019年53亿元一路下滑,到2023年仅26亿元。二代产品由于上市时间和疗效都不具备优势,销售表现平平。三代产品销售额一路高歌猛进,从2019年30亿元涨到2023年逼近100亿元。

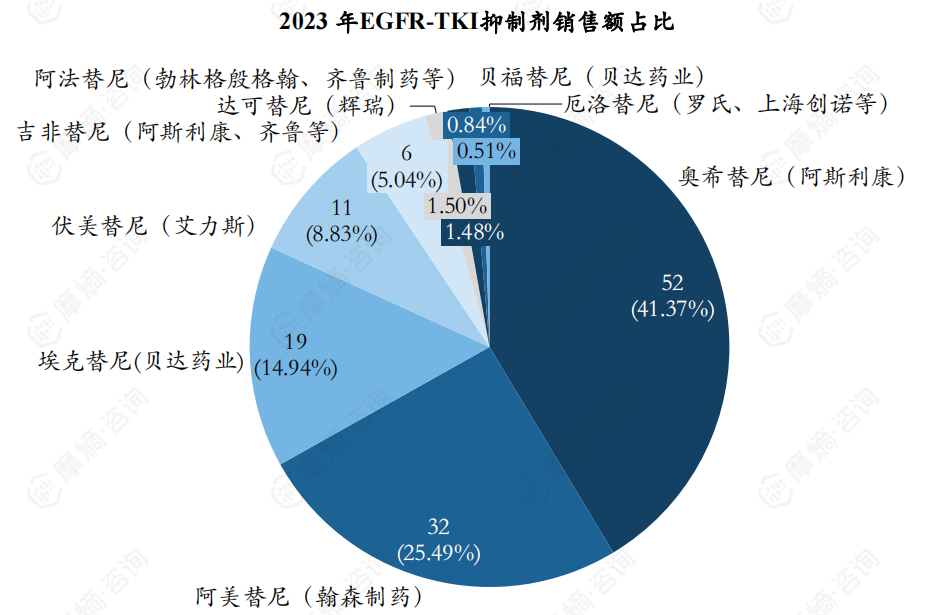

(3)第三代产品合计占有率已达76.5%,奥希替尼销售额一骑绝尘

2023年EGFR-TKI抑制剂销售额情况,第三代产品合计占有率已达76.5%:

阿斯利康的奥西替尼凭借惊艳的疗效成为EGFR靶向药的NO.1,2023年国内销售额达52亿元,占比为41%;排名第二的为翰森制药的阿美替尼,销售额达32亿元,占比25%;排名第三为贝达药业的埃克替尼,销售额为19亿元,占比15%;排名第四为艾力斯的伏美替尼,销售额为11亿元,占比9%;贝达药业的第三代产品贝福替尼因为2023年刚上市,还在市场导入阶段,未来也有望快速放量。

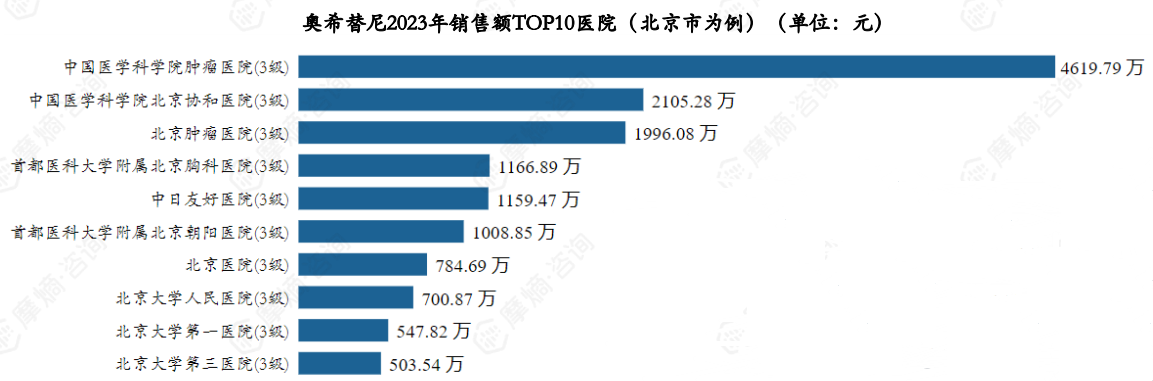

奥希替尼各级医院市场分析(以北京市为例)

据摩熵医药药物流向数据显示,以北京市为例,奥希替尼2023年各个季度销售量和销售额如下图。

奥希替尼2023年销售额TOP3医院(北京市为例)分别为中国医学科学院肿瘤医院、北京协和医院、北京肿瘤医院。

据摩熵医药药物流向数据显示,以北京市为例,奥希替尼2023年各个季度销售额主要在三级公立医院,如2023Q1占比达到97.1%,但这个占比呈下降趋势,到2023Q4占比为89.9%,其他医院比如私立医院等占比达到7.39%。

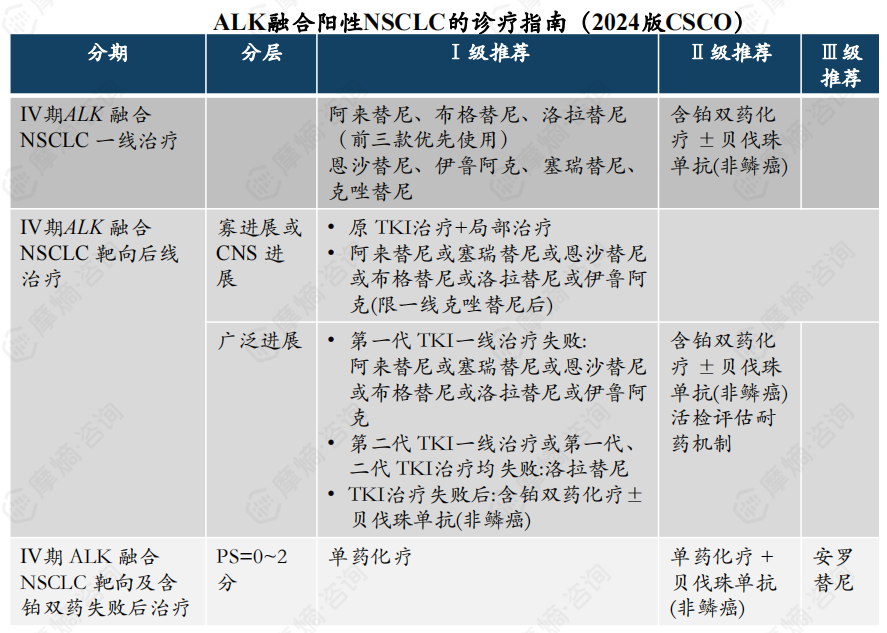

2. ALK

(1)ALK“钻石突变”,一线疗法推荐二代ALK抑制剂

ALK突变仅占3-7%,主要出现在年轻、女性、不吸烟的肺腺癌患者中。并通过ALK抑制剂能达到高效的治疗,有着优异的预后,与其他类型的肺癌相比,携带ALK突变的患者在接受靶向治疗后通常有更好的生存率和生活质量。所以ALK突变也被称为“钻石突变”。

2024版的诊疗指南优先推荐阿来替尼、布格替尼、洛拉替尼这三款药物作为Ⅳ期ALK 融合NSCLC 患者的一线治疗,他们均为第二代ALK抑制剂。

(2)2023年ALK抑制剂销售额达43亿元,二代产品逐渐取代一代

第一代ALK抑制剂仅克唑替尼一款,于2013在国内上市,2018年进入医保,2020年销售额峰值达14亿元。第二代产品在2018-2023年相继上市,目前共有6款,其中进口产品共4款,国产创新药共2款,近几年的销售额也快速增长,从2019年的6亿元增长到2023年35亿元。

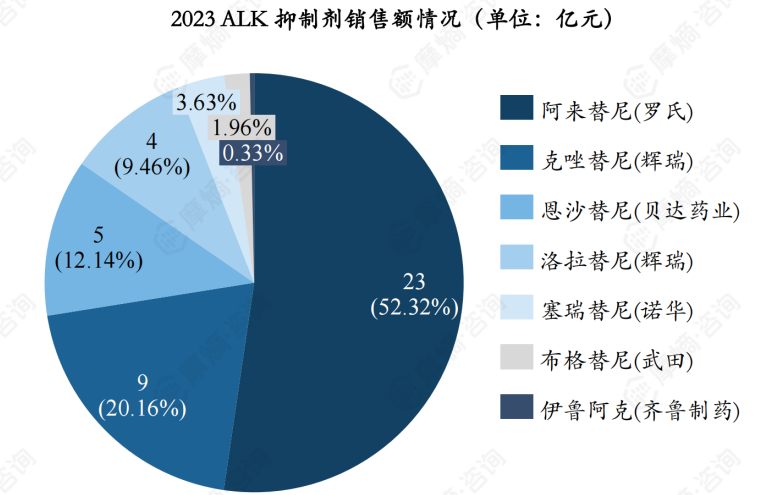

(3)第二代ALK抑制剂占据80%的市场份额,阿来替尼独占52%

2023年国内ALK抑制剂销售额情况,第二代产品合计占有率已达80%。市占率第一的为罗氏的阿来替尼,2018年获批上市,2023年销售额为23亿元,占比52%;排名第二的为辉瑞的克唑替尼,为第一代ALK抑制剂,销售额9亿元,占比20%;排名第三的贝达药业的恩沙替尼,销售额为5亿元,占比12%。

3. BRAF /NTRK/MET /RET

(1)BRAF /NTRK/MET /RET 突变NSCLC仍有较大的未满足的临床需求

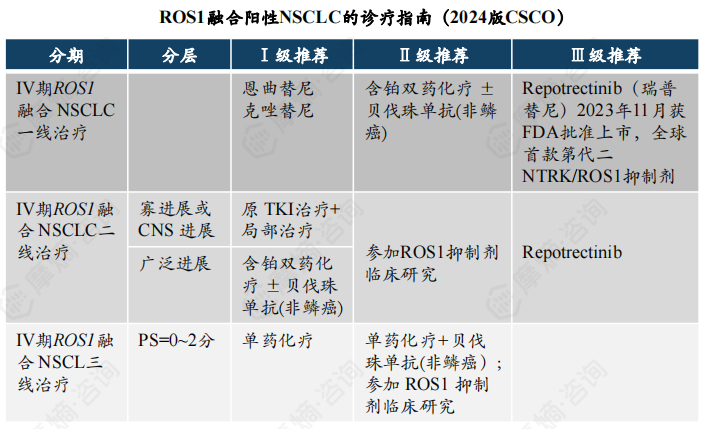

ROS1融合在NSCLC中约为1%,主要发生在年轻(中位年龄50岁)、不吸烟的肺腺癌患者中。目前获批上市的ROS1抑制剂有4款:克唑替尼、恩曲替尼、富马酸安奈克替尼胶囊和第二代NTRK/ROS1抑制剂瑞普替尼。克唑替尼是首个获FDA批准上市的ROS1抑制剂。瑞普替尼于2023年11月获FDA批准上市,于2024年5月在国内获批上市。

BRAF V600/NTRK/MET 14 外显子 /RET/KRAS G12C/HER-2突变NSCLC药物要么基因罕见,要么研发难度大,目前获批上市的药物不多,随着研发的不断突破,会有越来越多的靶向药上市。

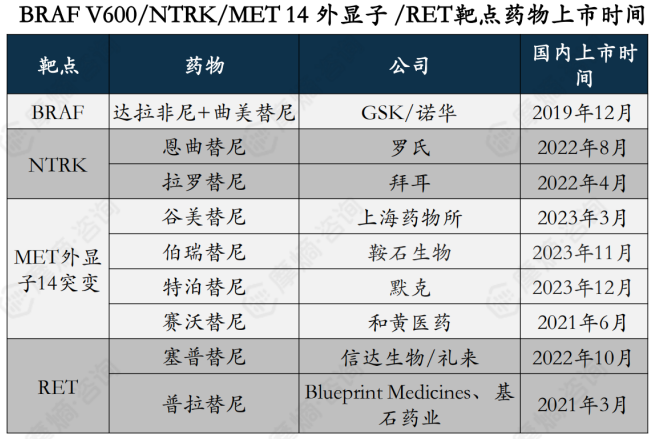

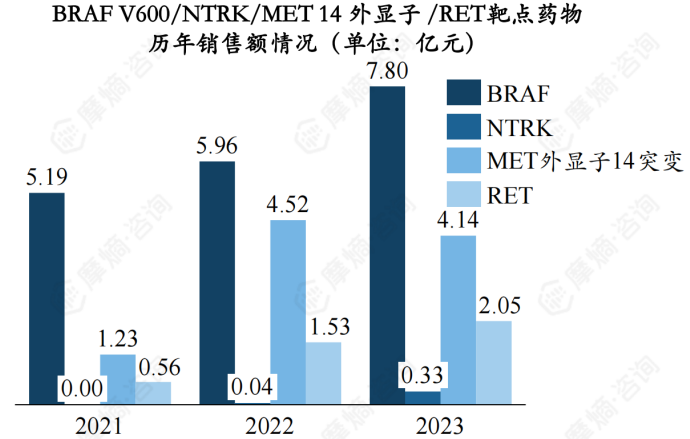

(2)BRAF /NTRK/MET /RET靶点药物仍处于市场导入期

由于BRAF V600/NTRK/MET 14 外显子 /RET靶点的NSCLC药物近两年刚上市,还处于市场导入阶段。

达拉非尼+曲美替尼首个适应症为黑色素瘤,2019年12月获批上市, NSCLC适应症为2021年4月获批上市。销售额额表现较好,2023年已达7.8亿元。

治疗MET外显子14突变药物中,赛沃替尼尽管为二级推荐,但销售额表现较好,2023年达4.11亿元,主要是上市时间较早,其他三款药物均2023年刚获批上市。

4. PD-(L)1

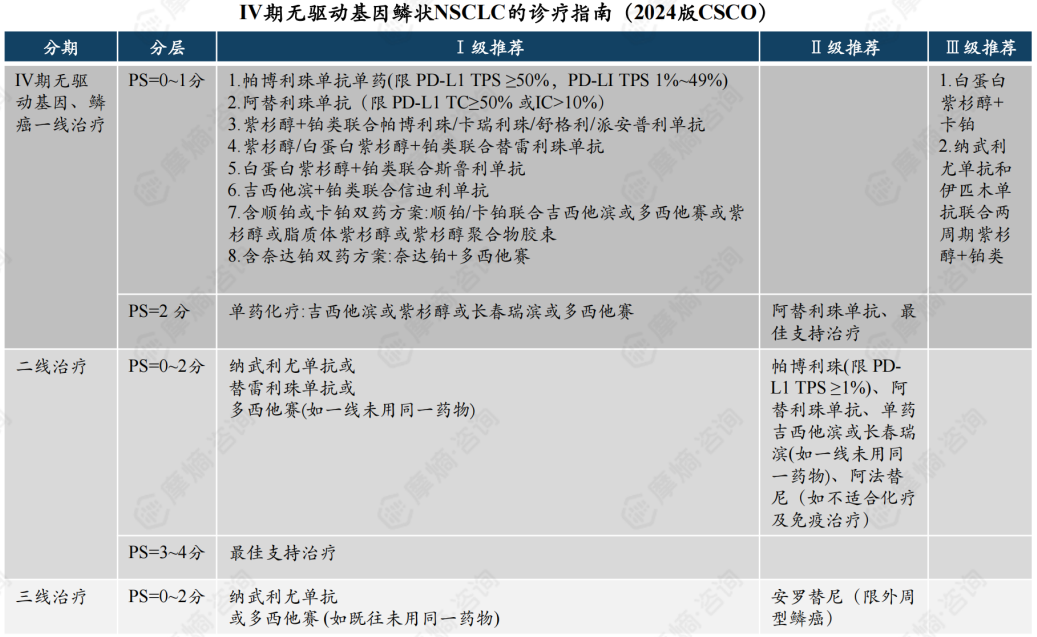

(1)无驱动基因的NSCLC ,首推免疫疗法

NSCLC按病理分型可分为鳞状和非鳞状,有确切驱动基因时优先使用靶向治疗药物。针对无驱动基因,首推免疫疗法。

诊疗指南推荐的一线疗法单药为帕博利珠单抗和阿替利珠单抗(非鳞和鳞癌都适用)、PD-(L)1联合化疗、贝伐珠单抗联合化疗+贝伐珠维持治疗。

鳞癌多为中央型,易于出血,因此抗血管生成药物贝伐珠单抗是禁忌,化疗药物也不推荐使用培美曲塞。

鳞癌治疗选择有限,整体预后劣于非鳞癌。但鳞癌患者的 PD-L1 阳性比例显著高于非鳞癌,鳞癌患者接受免疫治疗可能具有更好的获益。

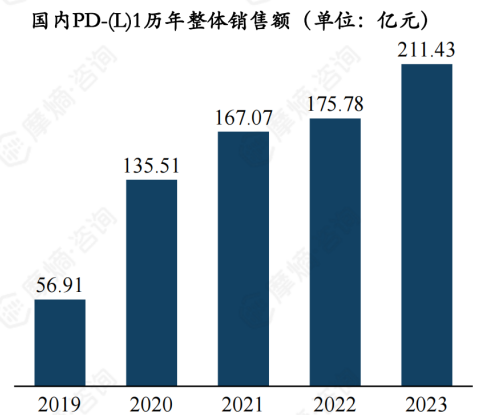

(2)PD-(L)1国内整体销售额突破210亿元,百济神州和信达生物名列前茅

自2018年首款PD-(L)1在国内上市以来,截止目前已有15款PD-(L)1相继获批上市,销售额一路高歌猛进,从2019年57亿元增长至2023年211亿元。主要原因在于:1)显著的临床疗效;2)广泛的适应症范围,肺癌、肝癌、胃癌、黑色素瘤等多种肿瘤适应症都已获批上市。

从2023年国内销售额竞争格局来看,百济神州的替雷利珠单抗以45亿元的销售成绩市占率第一(21%),信达生物的信迪利单抗以40亿元的销售额排名第二,市占率为19%,排名第三的为默沙东的帕博利珠单抗,32亿元(15%),未纳入医保能有这么好的成绩在于帕博利珠单抗先发优势,广泛获批的适应症和默沙东超强的销售能力。

5. VEGF

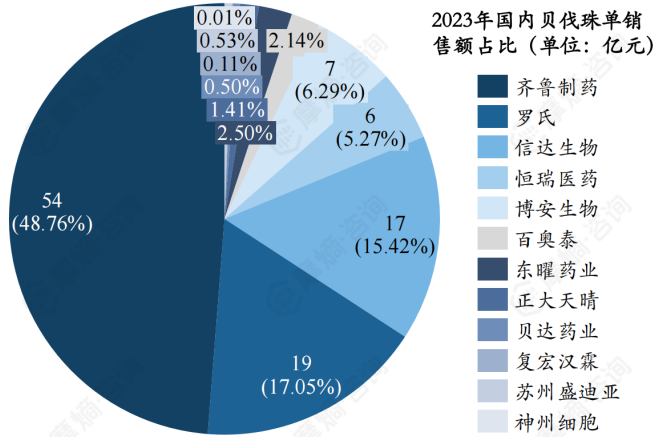

(1)贝伐珠单抗12个厂家竞争,齐鲁制药拔得头筹

VEGF抑制剂:血管生成抑制剂,主要通过阻断肿瘤血管的形成和发展来发挥作用。代表药物为贝伐珠单抗和安罗替尼。

贝伐珠单抗(Avastin)是罗氏旗下基因泰克开发的VEGF单抗,是全球第一款抗肿瘤血管生成药物,2010年首次在国内上市,目前已获批结直肠癌、非小细胞肺癌、胶质母细胞瘤、肾细胞癌、宫颈癌、卵巢癌、输卵管癌、腹膜癌等多个实体瘤适应症。国内的专利于2018年到期。由于大量生物类似药的上市,整体贝伐珠单抗的销售额近几年仍在快速增长,从2019年42亿元增长到2023年111亿元。

从2023年竞争格局来看,目前有11款生物类似药上市,齐鲁制药以54亿元的销售额拔得头筹,市占率近50%;罗氏销售额跌到了19亿元,市占率17%;信达生物销售额为17亿元(15%),排名第三。

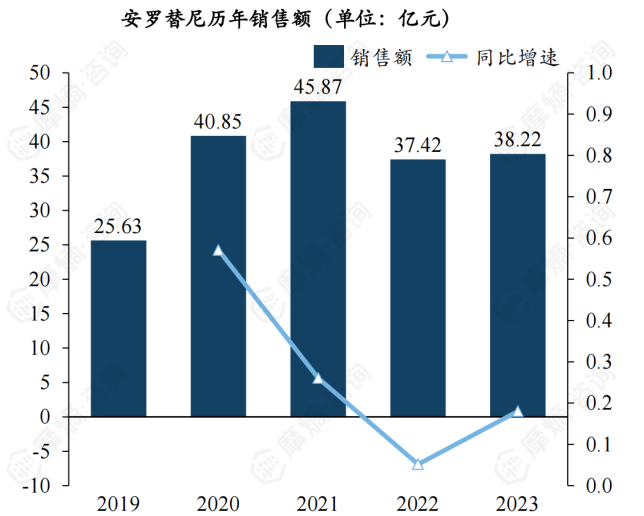

(2)安罗替尼多靶点抗肿瘤血管生成,销售峰值达46亿,2023年销售额仍有38亿元

安罗替尼是正大天晴研发的一款小分子多靶点酪氨酸激酶抑制剂,它能有效抑制VEGFR、PDGFR、FGFR、c-Kit等激酶,从而抑制肿瘤血管生成和肿瘤生长。

2018年在国内获批上市,目前已获批三个适应症:三线晚期非小细胞肺癌、晚期软组织肉瘤、三线晚期小细胞肺癌。

凭借正大天晴优秀的销售能力,同时该药在2018年就纳入医保,另外使用安罗替尼无需进行基因检测相对于其他需要做伴随诊断的药物使用更加便捷。安罗替尼取得了不俗的销售成绩,2019年销售额达25.63亿元,2019年达到峰值45.87亿元,2022年由于医保谈判降价42%使得销售额下滑。

三、非小细胞肺癌市场趋势分析

1. KRAS、 Her2插入突变等NSCLC仍有较大的未满足的临床需求

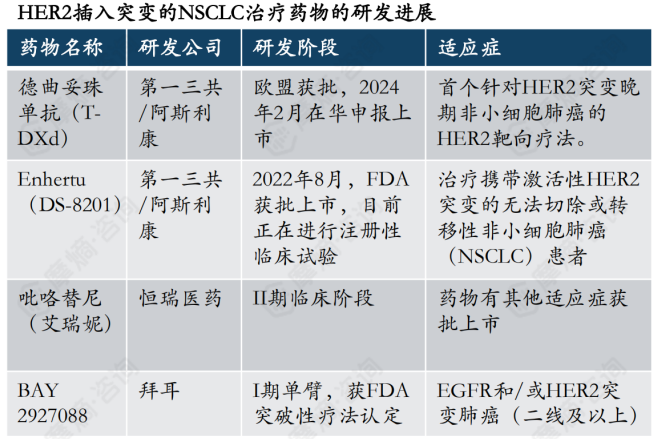

目前仍存在比较大的未满足的临床需求,比如KRAS突变在中国非小细胞肺癌患者中占比达到6.7%,Her2插入突变占比达2%,但中国仍无针对这些靶点的新药获批上市。

就KRAS突变的NSCLC药物研发情况来看,美国已有两款药物获批上市,国内已有3款KRAS G12C抑制剂申请上市,研发企业分别为信达生物/劲方医药、益方生物/正大天晴、加科思。

就治疗Her2插入突变的NSCLC药物研发情况来看,第一三共/阿斯利康德曲妥珠单抗( T-DXd )和Enhertu DS-8201已分别获得欧盟和FDA批准上市。吡咯替尼已于2018年获批上市,有真实世界回顾性研究表明吡咯替尼联合抗血管生成药物治疗HER2突变的晚期NSCLC有良好的疗效和耐受性。

2. 同癌异治、分期分层分级精准治疗已成为NSCLC诊疗的主流模式

同癌异治、分期分层分级精准治疗已成为NSCLC诊疗的主流模式:特别是针对EGFR、ALK等相对成熟的靶点,序贯靶向治疗是核心。

免疫联合治疗是新常态:以PD-(L)1为代表的免疫疗法正逐步成为晚期NSCLC的基础疗法,特别是在围手术期辅助、新辅助疗法是个巨大的潜力市场。

新一代的免疫检查点抑制剂,如TIM-3抗体、TIGIT抗体、 LAG-3抗体、 PVTIG抗体、 ILDR2抗体、 CTLA-4抗体、甚至双靶点抗体未来有望带来更好的疗效。

ADC等新型技术有望为NSCLC的治疗添砖加瓦。

以上内容均来自摩熵咨询{市场研究专题报告——非小细胞肺癌药物},如需查看或下载报告,可点击!

<END>

想要解锁更多药物研发信息吗?查询摩熵医药(原药融云)数据库(vip.pharnexcloud.com/?zmt-mhwz)掌握药物基本信息、市场竞争格局、销售情况与各维度分析、药企研发进展、临床试验情况、申报审批情况、各国上市情况、最新市场动态、市场规模与前景等,以及帮助企业抉择可否投入时提供数据参考!注册立享15天免费试用!

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论