11月6日,加利福尼亚州,Avid Bioservices(NASDAQ:CDMO),一家专门的生物制品合同开发和制造组织(“CDMO”)公司,致力于通过向生物技术和制药公司提供高质量的开发和制造服务来改善患者生活,GHO Capital Partners LLP和Ampersand Capital Partners宣布他们已就Avid达成最终合并协议,由GHO和Ampersland管理的基金以价值约11亿美元的全现金交易收购。(42.5亿美元!Baxter分拆生物制药解决方案业务)(新锐!4100万美元融资,助力mRNA和LNP的CDMO)该交易已获得Avid董事会的一致批准,目前预计将于2025年第一季度完成,但须符合惯例成交条件,包括Avid股东的批准和获得所需的监管批准。该交易不受融资条件的约束。两家公司将继续独立运营,直至拟议的交易最终确定。根据合并协议的条款,GHO和Ampersand将以每股12.50美元的现金收购Avid股东持有的所有已发行股份。每股购买价格比Avid在2024年11月6日(交易公告前的最后一个完整交易日)的收盘价10.98美元溢价13.8%,比公司截至2024年12月6日的20天成交量加权平均股价溢价21.9%。这笔交易相当于企业价值约11亿美元,是2025E财年共识收入的6.3倍(ePS)。

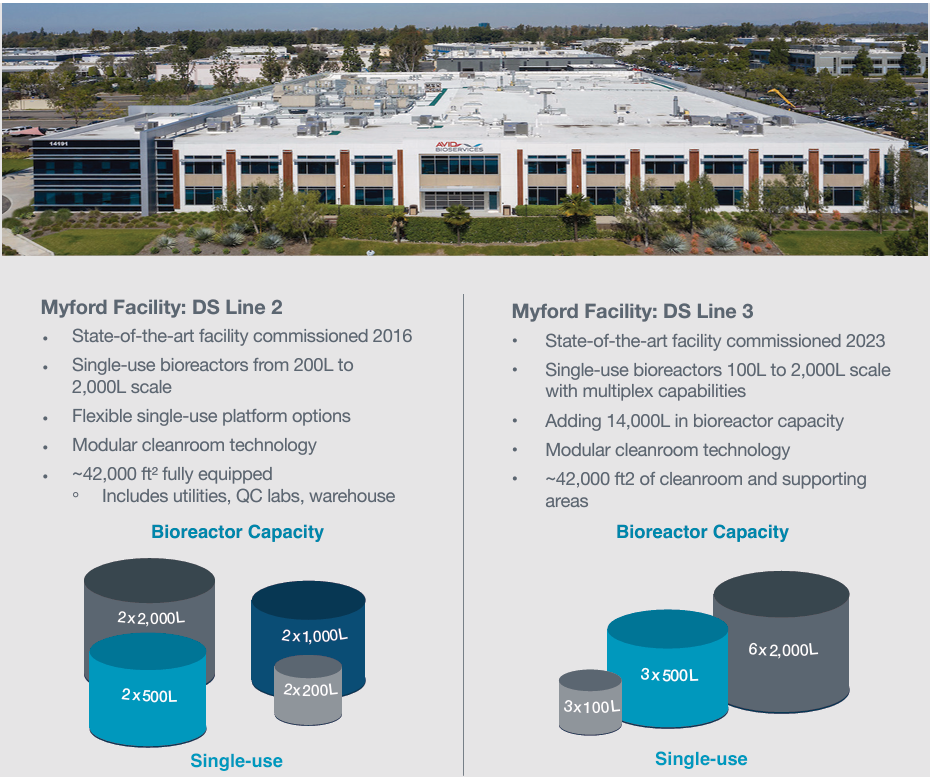

Avid Bioservices总裁兼首席执行官Nick Green表示:“自成立以来,Avid Bioservices的业务不断发展,以满足客户广泛的开发和制造需求。经过多年的投资和扩张,现在是作为一家拥有新所有者的私营公司向前发展的合适时机,新所有者将支持我们的下一阶段。在评估这笔交易时,我们的董事会考虑了一系列替代方案,并确定它为我们的股东的股票提供了重大、即时和确定的现金价值。与GHO Capital和Ampersand Capital Partners合作,使我们能够通过访问他们的重要知识库、网络和资本,在我们的坚实基础上为我们的客户定位未来的业务。”GHO管理合伙人Alan MacKay和Mike Mortimer表示:“我们很高兴宣布以现金收购Avid。作为经验丰富的CDMO行业投资者,GHO带来了深厚的专业知识和经验,以支持Avid的管理团队向前发展。我们在GHO的使命是让医疗保健更好、更快、更容易获得,其核心是实现高效、高质量的创新治疗制造。Avid完美地体现了这一点——公司在高增长市场运营,在临床和商业阶段为领先的制药和生物技术创新者生产复杂的生物制剂。Avid最近在能力和模范团队方面的投资为其未来的增长奠定了坚实的基础。我们期待与Avid团队合作,通过我们既定的扩大产品、人才投资和更大的地理覆盖范围来释放公司的全部潜力。”Ampersand普通合伙人David Anderson表示:“Avid长期以来一直是值得信赖的生物制药开发和制造服务提供商,我们非常尊重其团队的专业知识、广泛的定制服务和强大的监管记录。我们期待利用我们深厚的行业经验、专注的战略和协作方式来推动增长。”Avid Bioservices是一家专注于生物药开发和cGMP制造的专业CDMO。该公司为生物技术和生物制药行业提供全面的工艺开发、cGMP临床和商业制造服务。Avid拥有30多年的生物药生产经验,其服务包括cGMP临床和商业原料药制造、散装包装、释放和稳定性测试以及监管提交支持。对于早期项目,提供各种工艺开发活动,包括细胞系开发、上游和下游开发和优化、分析方法开发、测试和表征。服务范围从独立的工艺开发项目到通过商业化的完整开发和制造项目。

关注下方公众号,带你看世界!

<END>

*版权声明:本网站所转载的文章,均来自互联网,旨在传递更多信息。鉴于互联网的开放性和文章创作的复杂性,我们无法保证所转载的所有文章均已获得原作者的明确授权。如果您是原作者或拥有相关权益,请与我们联系,我们将立即删除未经授权的文章。本网站转载文章仅为方便读者查阅和了解相关信息,并不代表我们认同其观点和内容。读者应自行判断和鉴别转载文章的真实性、合法性和有效性。

收藏

登录后参与评论