来源 | 常垒资本

壹

不要听他说什么,要看他在做什么

不用怀疑,无需质疑,大A的IPO还是收紧了。紧到一家闯关公司得减肥到1/10的水蛇腰才能钻得进去。

投资人之前都会号着A股IPO的脉:“国家支持什么,这IPO就过什么;这脉是怎么跳的,我们就怎么投”。现在呢?脉象很长,比之前时间长十倍,才跳一下。

不做股权投资了,行不行?

不搞科技创投了,不造独角兽了,行不行?

这不是一个人能说行还是不行的问题。不光是我们这些一级市场从业者闲不住,就是国家也受不了。生育率是看未来20年的国运,科技创业就是看未来5到10年的国运。有创业,没投资,难道创业者都抵押房子贷款么?

回溯到第一批互联网投资,这20年,在信息技术等前沿行业各个领域,创业投资在中国科技创新创造了不可小觑的成绩。这些诞生于中国的大Logo们:云计算、互联网应用、自动驾驶、新能源汽车、商业航天、集成电路……哪个后面少了科创投资?

作为创投行业的民营从业者,我们还没想过离场(主要是真不知道还能干啥),所以乐观向上,坚持在桌子上是现在第一要务。

政策,有时候像一阵阵风。IPO这个风,迟早还是要刮回来的。如果在起风前,没有做好准备,长好翅膀,是飞不起来的。

既然独立IPO很难登陆二级市场,科创企业怎么资本化?投资如何循环?自然眼睛都盯到了已上市公司并购路子上。在美国,并购退出是VC/PE主要退出机会。

过往很多项目的估值都是按照独立IPO的。独立IPO就好像造摩天大楼,二级的市值也给得高。甚至还有用美股IPO的估值法,定价统统大混战。这样打摩天大楼的地基,然后一层层摞上去,大家都知道,摩天大楼是所有建筑里最容易烂尾的项目。

但是如果按照并购的消费能力,尤其是中国A股上市公司的消费能力。那就变成了多层的洋房,甚至是平房。作为添砖加瓦的建设者,就要谨慎地给估值。凭啥十倍,二十倍,三十倍啊,关键还是PS。烂尾是多输的局面,开发商、建设总包、供应商……没有赢家。

本文主要从2023下半年,到今年上半年的时间跨度。一起分析解构一下A股并购市场到底是一个什么样的?上市公司的消费能力到底啥水平?咱们做一次初步的 “消费者”市场分析。

贰

数据的来源和维度

数据总体筛选条件:

标的方:未上市企业

买方:A股上市公司

退出方:VC、PE

时间范围:2022-07-01~2024-07-30

并购交易:除股权交易比例分布图外均剔除交易股权50%以下的案例

进行中、已完成、已失败的案例均计入(发过公告)

上市公司信息使用23年年报数据

数据来源为投中数据库和CSMAR数据库(中国经济金融研究数据库)

去掉了一个某超级眼科整合案例

一共是179个样本

这些样本是为期一年的上市公司控股和并购案例,也有可能有疏漏,但是总体上可以看出上市公司作为一个买家群体的消费喜好。如果把各种并购都算上大概是1774条。这里面包含了爱尔眼科巨量的并购动作,一年间并购了80多家医院。因此有个小小的结论,在并购领域,VC/PE退出占整个并购交易的可能只是1/10。

上市公司也会做小股权投资。这样的战役行为,类似于VC/PE的股权投资,不在整个数据范畴。这个相当于一个布局投资行为,而并非能达到之前投资方的退出的目的。

如果推荐一个完全陌生的标的,让VC/PE去投资,他们可能会立项&投决通过。但是对于并购来说,基本不可能让董事长短期同意一个仅从财务报表看似合适的标的。并购,买方卖方,往往都认识,是熟人交易。不是陌生人之间的纯纸面条件对对碰。投资是VC/PE的主业,但不是上市公司的主业。如果不是主业,就没那么主动,一切都讲究个缘分。

所以形成三个假设和预判:

1.上市公司并购并不以VC/PE是否投过为前提,或者定义资产到底有没有价值并购; 2.上市公司触发并购扳机的驱动力,和VC/PE完全不一样; 3.估值和PE定价可能会成为能否被并购的障碍;

叁

并购事件的胡焕庸线

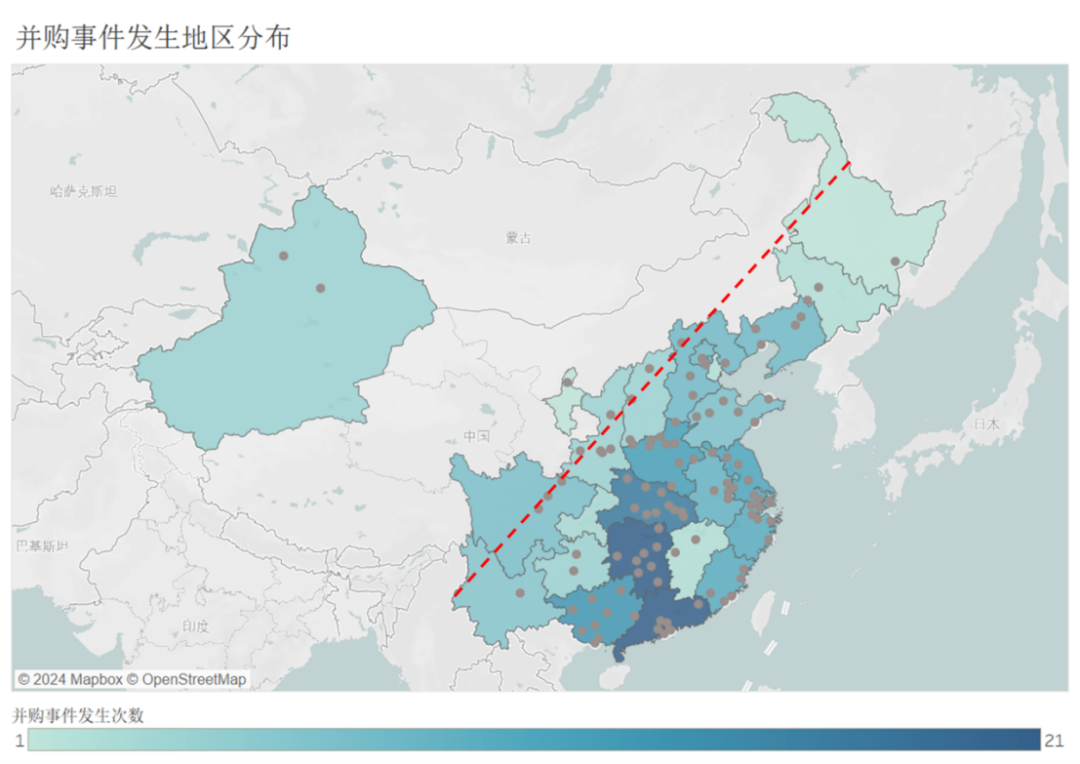

从被并购企业的地区分布上来看,呈现出明显的东强西弱的格局,大部分案例发生在胡焕庸线以东地区。广东省的并购案例发生次数最多,占比达12.40%,而湖南、江苏、上海、湖北分列前五。

如果和股权投资分布图比起来,并购的标的还相对更分散一些。这也和行为的目的不一样有关。股权投资主要集中在一线和强二线的城市,因为投资的可能是未来,并购不太一样,很多时候是行业整合。尤其是中国A股有大量的制造业,在行业整合被并购的时候,这些标的不一定在大城市。并购科技公司和并购同行业公司,是两类的标的群体。

将并购的交易金额依省份加总后,可以发现重心进一步东移,中东部地区的未上市企业接收到了大量来自上市企业的投资。

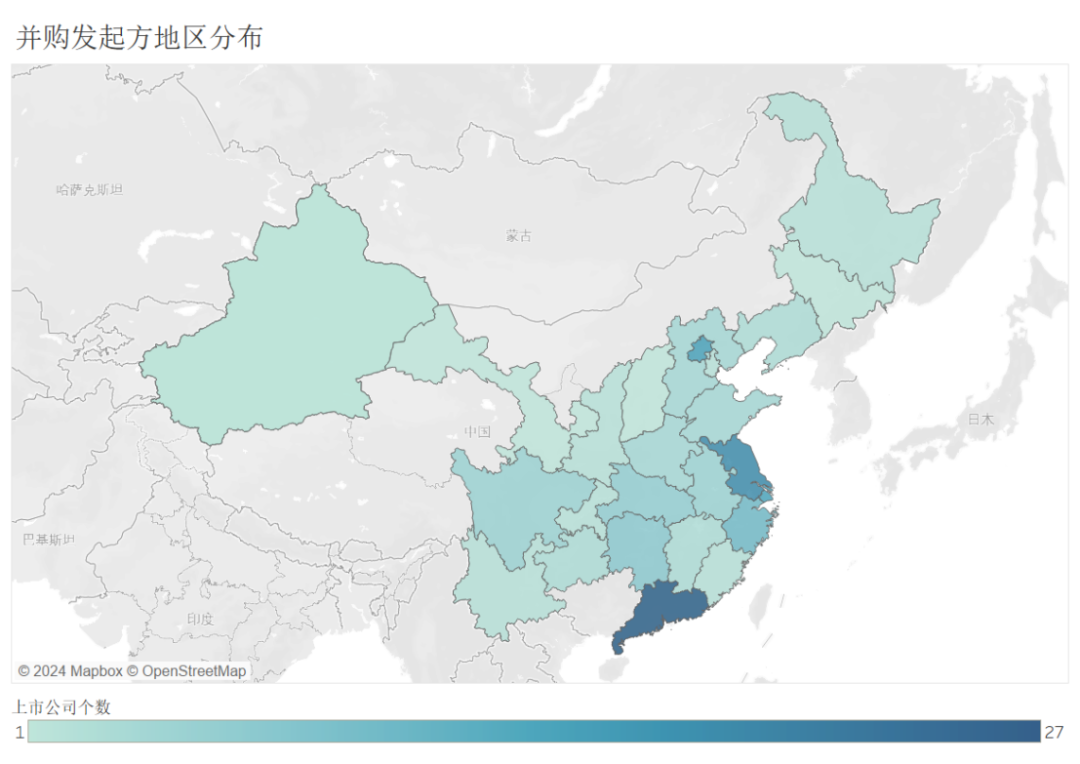

将视角转换到收购方上市公司的角度,可以发现广东的上市公司收购的意愿最强,有27家注册在广东的上市公司发起并购要约,而江苏、北京、上海、浙江等经济发达城市的上市公司紧随其后,均有超10家上市公司发起并购。

肆

消费者有多少购买力

股权交易比例分布

在A股上市公司对非上市公司的股份投资、收购案例中,收购股份超过50%的占案例总数的63.28%,而100%收购的占了总数的18.08%,在单次收购中即获取全部股权的仍占少数。这里面的分母还是剔除小股权投资的。纵然是这样,笔者还是建议上市公司一般也是先投资、后控股、再全面收购。或者可以再展开说说,上市公司并购应该分几步?

1、用作LP参与的基金或者自己的产业基金进行小股权投资; 2、投资组合里比较好的,买过来做控股; 3、控股一段时间,觉得可以达标消化的,再次增持到100%全面收购;

第一步,先用基金小股权投,优点在于可以借杠杆,最大数量的布局企业。同时也没有让上市公司的审计财务标准直接对接创业企业。直对的事,在我从业中曾经干过一次。让上市公司的内控财务和创业公司的代账会计,放在一起工作和聊天,绝对一种折磨。养猫和养虎,养得都是猫科动物,但能一样吗?

第二步,在小股权投资中找到优质的,发展得不错的,有一定的交往和互信的选择控股+对赌。实现初步的并表融合。但是这里,还是不能让原来的实控人和创始股东跑了。为什么?因为很多业务还是“认人”。这帮人跑了,业务可能马上就掉下来。所以这个时期虽然标的大股东已经是上市公司,但是肯定要对赌业绩和利润的;

第三步,如果在对赌期末,都达标了,就是进一步增持到100%。就是全面接管了。

从第一步到第二步要2-3年,第二步到第三步也是2-3年。这个办法看起来时间长达3-5年,但优点是,不会食物中毒拉肚子。

并购事件变化趋势

近两年来每月并购金额与交易次数变化趋势相反,交易金额逐渐下降而交易次数逐渐增多,呈现出低成交价高频次的特征,反映出上市公司在进行并购操作时更加谨慎的态度。

交易金额分布情况

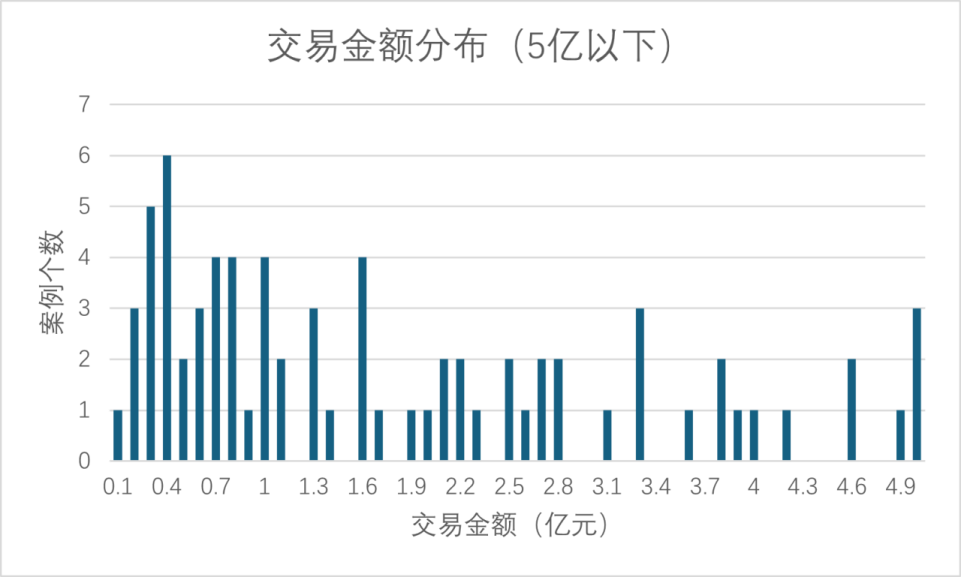

15亿以下规模收购占全部并购案例的83.46%,故对15亿以上的案例进行截尾处理。1亿以下的交易是市场主流,占总体的25.98%,随交易金额上升,案例数下降。并购案例的交易金额中位数为37051.26万元,平均值为150626.54万元,呈现出明显的右偏趋势。

将5亿以下区间放大:

交易金额代表上市公司能拿出钱的实力,当下政策基本都是现金,很少有增发股票置换的。资金、购买力、估值,我们可能更加关注下面这个指标。到底上市公司怎么给并购定价。

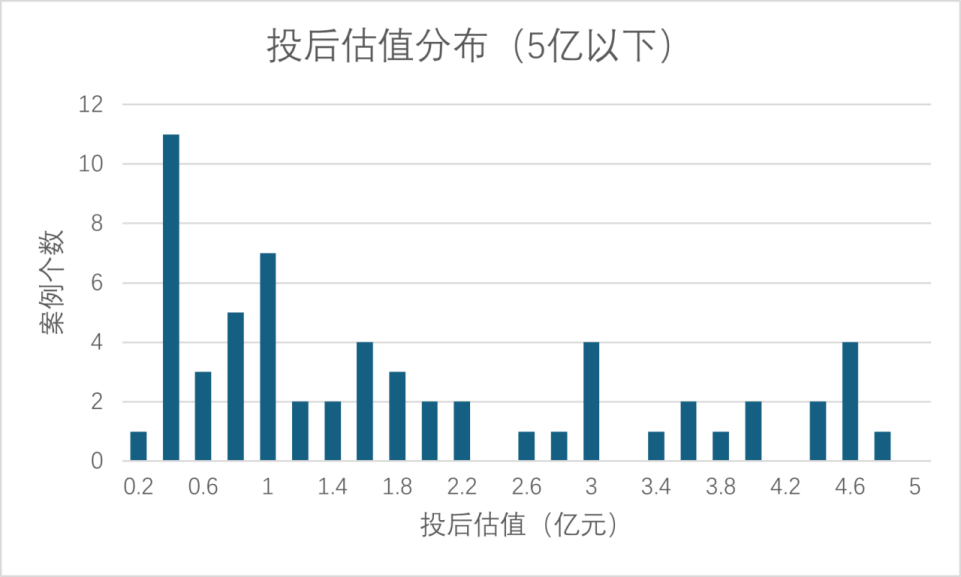

投后估值分布情况

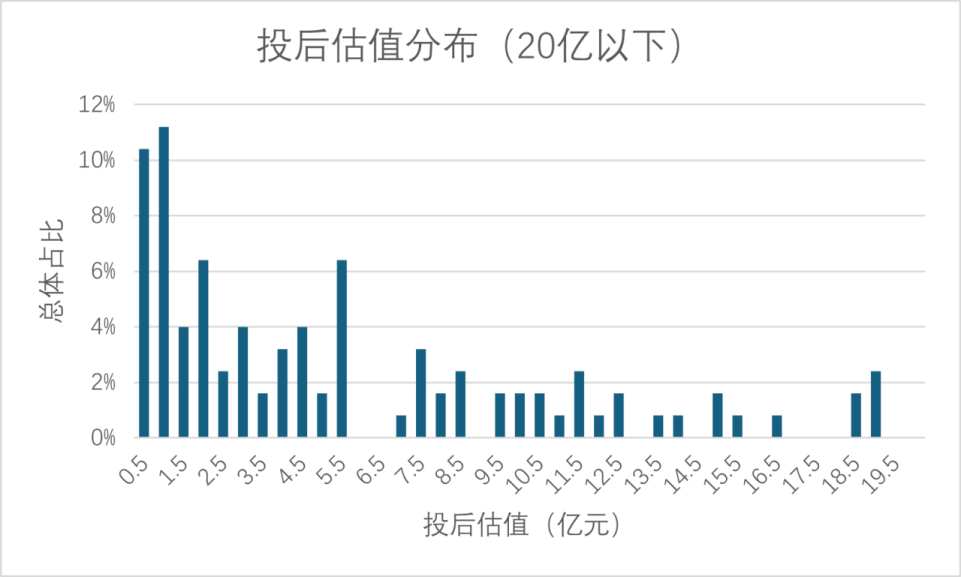

20亿以下规模收购占全部并购案例的82.40%,故对20亿以上的案例进行截尾处理。1亿以下的交易是市场主流,占总体的21.60%,随投后估值上升,案例数下降。并购案例的投后估值中位数为50400.22万元,平均值为206756.57万元,呈现出明显的右偏趋势。

将五亿以下区间放大:

估值角度,几千万,三个亿以内,五个亿以内构成了三个不同的段落。把一个公司按照两亿估值以内卖掉看来是最有可能性的。俗话说,2000万利润,2亿估值,干不干?(看看我上市公司啥PE,不能再高了)

有增速的企业,一般成立第五年,中美基本一致,就有卖公司的机会。作为创业者,千万不要想着目标就是敲钟,敲锣。踏上取经路 比抵达灵山更重要。按照现在上市公司的购买力,最终实现到手零点几个小目标,已经是人上人了。收益比职场不知道要好上几十上百倍。

伍

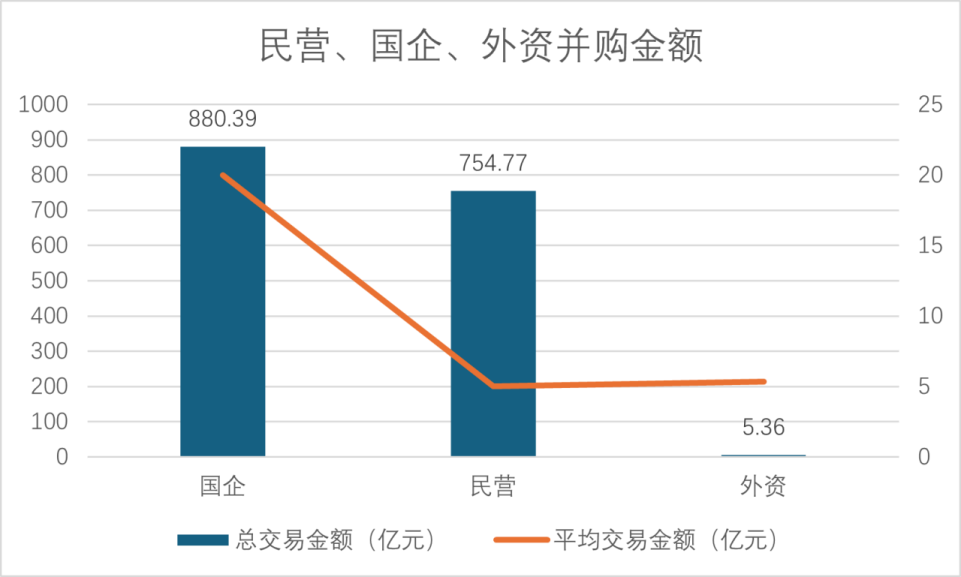

民企、国企、外资的并购行为差别

将并购案例次数除以对应性质上市公司数量,进行调整后,可以看出民营企业的积极性最高,有5.42%的民营企业在过去的两年中发起了并购;而国企的积极性则弱于民企,发起并购的概率为4.51%,外资企业是三者中对并购最为谨慎的,仅为2.06%。

从已披露的交易金额数上来看,国企与民企在并购金额总量上相近,但国企在单笔平均并购金额上大幅领先。

事实上,无论是基于发展新质生产力,还是从优化国有资本布局、提高资源配置效率、增强服务国家战略能力等角度出发,“并购重组”均是重要手段。

比如,在集聚优势资源发展战略性新兴产业方面,今年4月底,国务院国资委党委委员、副主任王宏志在国有企业改革深化提升行动现场推进会上提出,要灵活运用并购重组、上市融资、产业协同、联合攻关等方式发展战略性新兴产业。

各位VC/PE投资的众多前沿科技项目,从赛道来说,基本上还是匹配民营上市公司去的。这里不免提出了一个问题,各位以及市场投资人是否可以找到一条九年制义务教育培养路径,高考IPO咱们不考了,就为被上市公司收购,做职业教育,有体系地培养被并购标的?这些公司的资本化目标就是有朝一日被上市公司或者大户收购了,而不是一门心思IPO。

话说很多行业,做个小零件,小部件也IPO不了。美股做零部件细分产品的上市公司,规模也是多年并购的结果。不可能是每个零部件,每款芯片,每种材料都产生一个上市公司。

所以现在的IPO限流也给我们一些启示,资本市场不需要一大堆到了财务线的小市值公司,而是需要龙头大企业。这条惯例在美国也是如此,主要的指数市值是几个龙头企业扛着的。总市值500亿美元以上的大型上市公司数量占比3.9%,合计总市值占比从2019年的60.9%升至2023年的68.4%。其中,以苹果、微软、谷歌、亚马逊、Meta、英伟达和特斯拉为代表的“美股科技七巨头”总市值大幅增长,合计总市值12.03万亿美元,合计占比从8.6%升至19.6%,市值集中度进一步提高。总市值低于20亿美元的美股小微型上市公司数量占比67.4%,合计总市值占比仅2.5%。

这里面有个区别是,A股目前的龙头还不是科技企业而是垄断行业或者传统行业。怎么让A股的科技企业成为龙头,才是监管层现在琢磨的。市值很难硬做出来,收并购才是捷径。

陆

买家的行业和市值

并购案例的行业分布

根据被投企业的行业分布可以看出,电子信息是其中最热门的行业,医疗健康、公用事业、传统制造等紧跟其后。

从不同行业的平均并购金额上来看,重资产的化学工业、传统制造、先进制造等行业的平均并购价格较高。

这里面并购有两种不同的路径:一种是行业整合,买的是同类型的业务,关注的是规模;另一种就是买科技,并购科技企业。规模是一方面,市值有的时候是科技属性决定的。换句话说,就是到底有没有什么盼头?不是完全由财务数据决定的。收入的质量,科技感,更抓眼球。“Attention is all you need!”

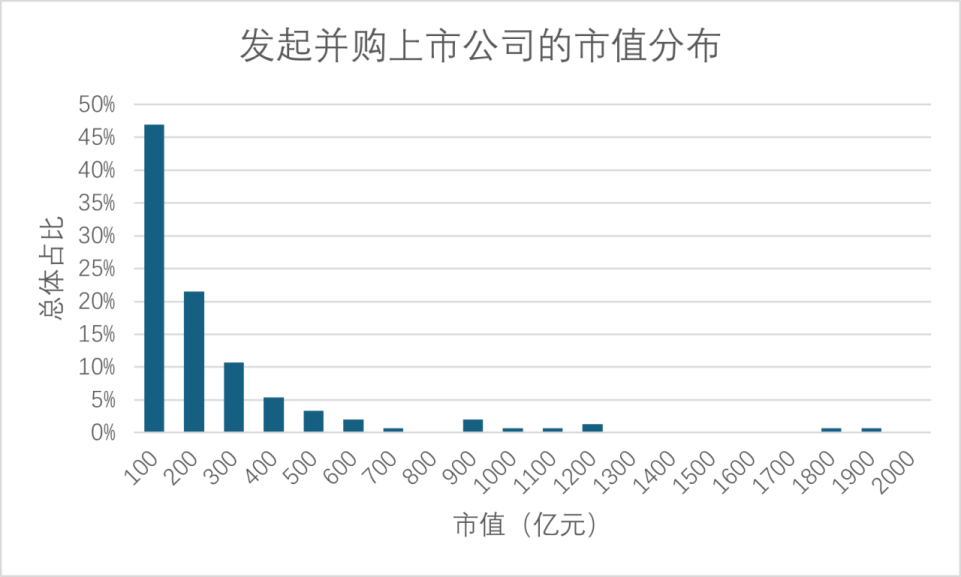

将500亿以下部分放大:

这一点我们可以看出,并购对十几亿到一百多亿市值的可能最有吸引力。这个动作也会对股价产生的效果也比较明显。当然这里也有因素,就是中小盘股之所以成为重要盘股,大概率是传统业务出现了下滑或者不够性感,需要新鲜的血液和业务。

上市公司现金流状况

通过对比发起并购的上市公司与总体的现金流动负债比率,可以发现二者的分布并无显著差别,说明从整体上来看,上市公司是否进行并购操作与其现金流状况并无明显关联。

柒

鹰酱的同行们啥情况

培养职业教育专才,不做高考做题家

就算没有高考,教育仍然有意义,我们就往职业培训走;

就算没有IPO,创投依然有价值,我们就往并购需求投;

这个不算喊口号了,就算抄作业,也可以看看对岸漂亮国的数据

以下数据来自《2024 Venture Capital Report》 - WilmerHale

美国IPO数据

美国并购数据

结论就是,大哥们,不光是中国IPO低迷,美国的IPO也很低迷啊,去年也没有几笔。可是美国的M&A并购一年可是干了953笔。并购退出是主流啊!基本上就是5年制义务教育,然后第五年就M&A了。并购的中位数比较稳定,定价就是5000万美元。IPO偏差比较大,有没有大项目,完全不一样。换句话来说,漂亮国并购也就5000万美元(平均经历8次融资)。漂亮国都这样,那东大的并购市场估价还想怎么样?

回头想想,是不是在过去的投资中,忽视了两个事物的判断:

1、是不是每个项目都是能独立IPO的项目,天花板都是独立IPO的级别? 2、是不是每个被投的项目都应按照独立IPO的价格给了估值,并且还是按照美国独立IPO的级别给的?

下面这组数据来自《Angel Founders Report 2023》--Angel Capital Association(网上可以搜到)。

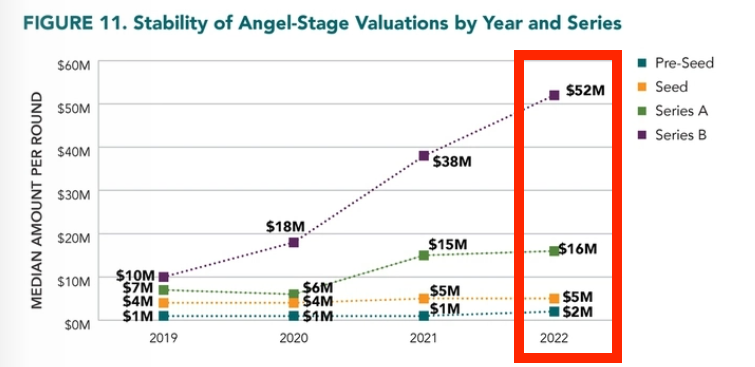

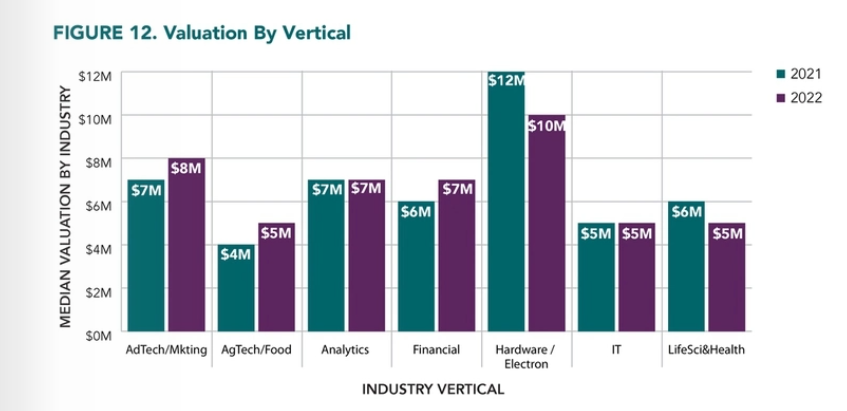

到了A轮的平均估值也就是16个M,这还是漂亮国的估值方法,我们是不是得考虑下我们到底应该给多少估值。同时,下面的是各个行业的Seed种子论的估值。当然这里面国家对产业重点不一样。美国看重怎么把产品做出来卖出去,金融创新,数据分析,所以看得到和销售相关的一般都给得很高估值。但是首轮估值中位数也没有超过8个M。

数据,半导体,信息技术和生命科技,这四个玩应是漂亮国和东大都看重。首次的融资估值也就是5到6个M。所以国内动辄挂个金边抬头出来就估值1—2个小目标的,是不是真的要考虑贵不贵?

上面这个图是天使机构给的平均行业估值情况。报告中没有天使轮这个称呼,一般是Pre-Seed,Seed,然后就是A轮吧。

中美实际购买价格差应该是在1比4左右。目前美国一个三明治可能相当于人民币一百块了,中国一线城市的三明治差不多20出头。所以按照每个月薪水的实际购买力。在中国给公司定价,还是得出一个系数的。至少定价不能比美国高。要不要除以4,还得另说。

同时看看“美股科技七巨头”的市盈率为40.5倍,市值前十大公司的整体市盈率为37.2倍,前百大公司的整体市盈率为29.8倍;并购标的估值也就是5000万美元。

那么我们怎么给一级市场定价?尤其是那些根本没有办法独立IPO的项目,没有收入的项目,亏损的项目……

还留在牌桌上的科创投资朋友们,尤其是做早期投资给项目打地基的朋友,让我们一起▁▁▁(你来答吧~)

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论