随着全球人口老龄化和呼吸系统疾病发病率的上升,吸入制剂作为治疗哮喘、慢性阻塞性肺病(COPD)等呼吸系统疾病的有效手段,其市场需求持续增长。本文将对吸入制剂的产业链进行全面分析,重点探讨产业链的上下游结构、关键企业及其市场表现和未来发展趋势。

一、吸入制剂上下游产业链

吸入制剂产业链由原材料供应、研发生产、销售渠道和终端用户四个主要环节构成。

1. 产业链上游

主要包括设备及原材料供应商,如原料药、制药设备、医药包装材料、药用辅料等。这些供应商为吸入制剂的生产提供必要的物质和技术支持。

(1)罐装设备供应商:包括NEB、pMDI、DPI三类,价格在1000万元人民币以上,约占成本的25%-30%。代表企业有瑞士Pamasol、德国PARI等。

(2)包装材料供应商:包括吸入装置阀门、吸入装置容器罐、药用抛射剂等装置等,约占成本的50%。代表企业有上海华瑞、Recipharm等。

(3)药用辅料供应商:药用辅料主要为乳糖,但要达到吸入制剂使用要求也有很高的门槛,约占成本的10%。代表企业有DFE Pharma等。

(4)原料药供应商:原料药成本较低,因为吸入制剂药品单只剂量极低,约占成本的3%。代表企业有丽珠集团、上海医药。

2. 产业链中游

中游是吸入制剂的研发和生产企业,涉及药物配方设计、制剂工艺开发、生产制造等关键环节。

(1)跨国企业:阿斯利康、葛兰素史克、勃林格殷格翰是全球吸入制剂三大龙头,但随着国产替代的加快,在中国的市场已由80%-90%逐渐降至50%左右,未来也会进一步降低。

(2)本土企业:以正大天晴、恒瑞医药、健康元等为代表的本土企业经过多年积累,产品迎来收获期,在集采等多方面影响下逐渐完成原研替代。

3. 产业链下游

下游主要是吸入制剂的销售和消费市场,包括医院、诊所、药店等医疗卫生机构。这些机构是吸入制剂最终的使用者,决定了市场需求和消费趋势。

目前,医院仍是吸入制剂的主要销售渠道。

二、吸入制剂重点企业分析

1. 重点企业——正大天晴

正大天晴药业集团作为国内知名的医药企业,其在吸入制剂领域具有显著优势。正大天晴依托卓越的研发创新能力和强大的生产制造能力,重点打造肿瘤、肝病、呼吸等产品集群。

吸入制剂方面突破国内COPD治疗药物及器具方面的关键技术瓶颈,在吸入药物药械一体化设计与制造、哮喘精准诊断药物领域居国内领先水平。目前在哮喘、慢阻肺、尘肺、慢性咳喘等适应症全面发力。

药融云数据库显示,正大天晴吸入制剂已上市4个品种,包括噻托溴铵粉雾剂、富马酸福莫特罗粉吸入剂、吸入用布地奈德混悬液、吸入用氯醋甲胆碱,并在哮喘、慢阻肺等适应症领域全面发力。

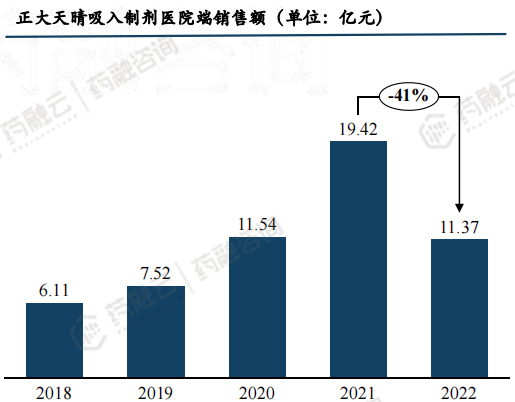

在2018年至2021年,正大天晴吸入制剂在医院市场的销售规模呈大幅上涨趋势。2022年,因受集采因素影响,正大天晴吸入制剂医院端销售额11.37亿元,销售额下降41%。

图片来源:药融咨询《吸入制剂壁垒高玩家少,国产替代空间广阔》报告

2. 重点企业——健康元

健康元药业集团始创于1992年,作为一家创新科研型的综合医药集团,始终坚持以科技创新为基点,实施创新药和高壁垒复杂制剂技术平台的双轮驱动战略。

目前,健康元药业集团已布局4大创新高壁垒复杂制剂研发平台。集团旗下拥有健康元、丽珠医药两家大型上市公司,20余家主要控股子公司。2013年,成立上海方予,是国内较早布局吸入制剂的公司之一。2015年,与钟南山院士所领导的广州呼研所合资成立了广州健康元呼吸药物工程技术公司,持续发力呼吸领域。

健康元吸入制剂已上市8个品种,包括吸入用复方异丙托溴铵溶液、盐酸左沙丁胺醇雾化吸入溶液、吸入用布地奈德混悬液、异丙托溴铵雾化吸入溶液、妥布霉素吸入溶液、吸入用乙酰半胱氨酸溶液、硫酸特布他林雾化吸入用溶液、富马酸福莫特罗吸入溶液。

健康元已上市吸入制剂

其中,吸入用复方异丙托溴铵溶液是国家开展仿制药一致性评价以来首个获批上市的吸入制剂。2022年10月,妥布霉素吸入溶液获批上市,是国内乃至全球首个吸入式抗生素。

2023年,健康元呼吸系统产品销售额17.41亿元,相较于2021年增长202%。

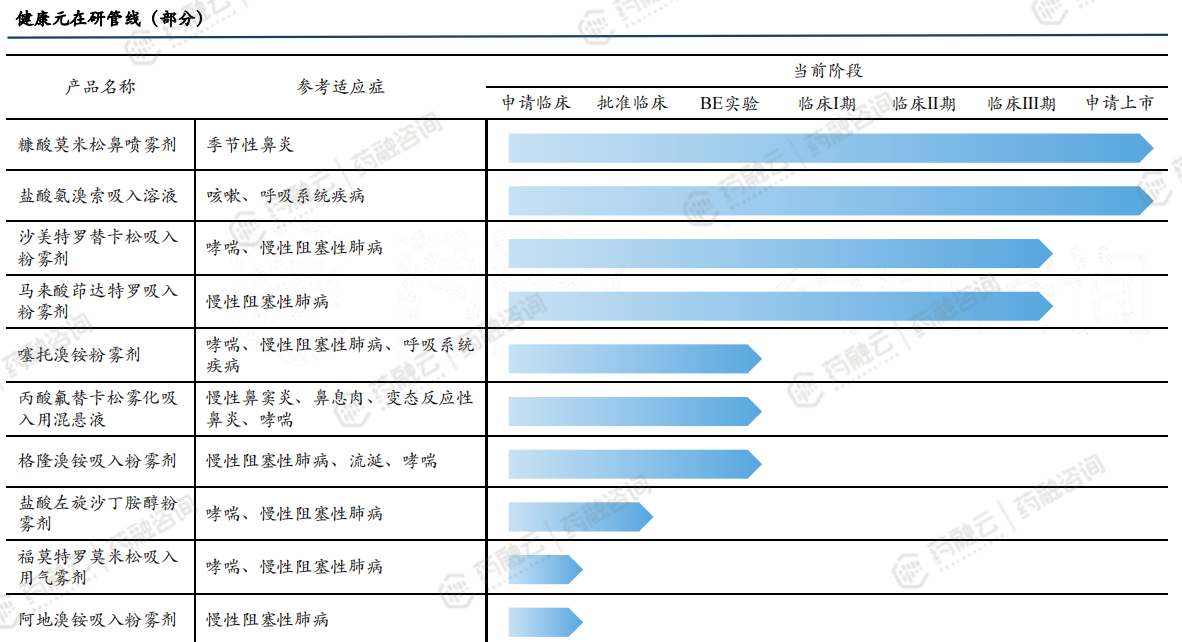

截至2024年4月,健康元吸入制剂在研产品管线接近20个,其中,盐酸氨溴索吸入溶液、糠酸莫米松鼻喷雾剂、布地奈德吸入气雾剂三款药物已进入申请上市阶段。沙美特罗替卡松吸入粉雾剂、马来酸茚达特罗吸入粉雾剂,处于III期临床阶段。

3. 重点企业——长风药业

长风药业专注于呼吸系统细分领域,是一家以国际化市场未导向的,集研发、生产和销售于一体的专业制药企业。

目前,长风药业已上市4款吸入制剂,包括吸入用硫酸沙丁胺醇溶液、吸入用布地奈德混悬液、硫酸特布他林雾化吸入用溶液、氮卓斯汀氟替卡松鼻喷雾剂。

吸入用布地奈德混悬液,适应症为支气管哮喘,2021年5月上市;吸入用硫酸沙丁胺醇溶液,适应症为支气管哮喘,2021年10月上市;氮䓬斯汀氟替卡松鼻喷雾剂,适应症为过敏性鼻炎,2022年11月上市;硫酸特布他林雾化吸入用溶液,适应症为支气管哮喘,2023年9月上市。

2022年,长风药业医院端销售额为25326万元,相比2021年增长率174%。

截至2024年4月,长风药业拥有12个主要在研产品,19个其他在研产品,覆盖哮喘、COPD、过敏性鼻炎等主要呼吸系统疾病,相关疾病领域患者人群广,临床需求较大。

其中,主要在研产品吸入用阿福特罗雾化溶液已在美国申报上市、在中国申报临床;拟于美国申报上市的糠酸莫米松鼻喷雾剂正处于PK-BE试验阶段,预计将于2025年获批;沙美特罗替卡松吸入气雾剂正处于Ⅲ期临床试验阶段,预计将于2026年获批;格隆溴铵粉雾剂已获得临床批件,预计将于2027年获批。

结语:

吸入制剂产业链的健康发展依赖于上下游企业的紧密合作与技术创新。正大天晴、健康元、长风药业等企业在吸入制剂领域展现出的成果和布局,不仅推动了国内呼吸系统疾病治疗的进步,也为整个行业的升级转型提供了宝贵经验。随着这些企业在产品研发、市场拓展等方面的持续努力,未来吸入制剂市场有望迎来更多创新产品,满足更广泛患者的治疗需求,促进产业链的进一步协同发展。

拓展阅读:

1. 2024年吸入制剂概况丨市场潜力、应用拓展、技术挑战与政策导向

2. 2024年吸入制剂应用领域:从COPD到哮喘,拓展神经系统、心脑血管...

3. 2024年吸入制剂市场格局透视丨规模增长、国产替代与新药研发

4. 2024年吸入制剂发展趋势分析:渗透率提升、技术创新与国产替代

以上内容均来自{中国呼吸吸入制剂行业报告:吸入制剂壁垒高玩家少,国产替代空间广阔},如需查看或下载报告,可点击!

<END>

想要解锁更多药物研发信息吗?查询摩熵医药数据库(vip.pharnexcloud.com/?zmt-mhwz)掌握药物基本信息、市场竞争格局、销售情况与各维度分析、药企研发进展、临床试验情况、申报审批情况、各国上市情况、最新市场动态、市场规模与前景等,以及帮助企业抉择可否投入时提供数据参考!注册立享15天免费试用!

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论